Links zu Banken, Aktien, Börsen..

Forex-Handel für Anfänger Teil 10: MATHEMATISCHE ANALYSE, Indikatoren

Umkehrmuster, Sterne, Hammer und Hanging Man, Weitere Umkehrmuster, Trendfortsetzungsmuster, Die Hauptbestimmungen der japanischen technischen Analyse, Gap-Trading von Preis-Hochs und -Tiefs.

Umkehrmuster

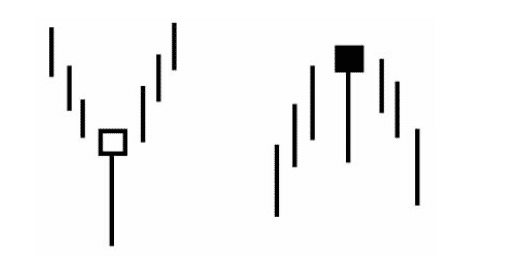

Hammer und Hanging Man

Man Candlestick:

Der Körper befindet sich am oberen Ende des Preisbereichs. Die Farbe des Körpers spielt keine Rolle.

Der untere Schatten ist doppelt so lang wie der Körper.

Die Kerze hat keinen oberen Schatten oder dieser ist sehr kurz.

Stärkende Faktoren:

Je länger der untere Schatten, desto kürzer der obere Schatten und je größer der Körper, desto größer das Potenzial.

Obwohl die Farbe des Körpers keine Rolle spielt, deutet ein bullisch gefärbter Hammer auf ein stärkeres bullisches Potenzial hin, und ein bärisch gefärbter Hanging Man deutet auf ein stärkeres bärisches Potenzial hin.

Merkmale:

(Die Farbe spielt keine Rolle.)

Im Falle eines Hanging Man ist die Bestätigung des bärischen Signals wichtig. Je größer die abwärts gerichtete Preislücke zwischen dem Körper des Hanging Man und dem Eröffnungspreis der nächsten Periode, desto wahrscheinlicher bildet der Hanging Man ein Top. Eine weitere Bestätigung der bärischen Natur kann eine schwarze Kerze sein, deren Schlusskurs unter dem Schlusskurs am Tag des Erscheinens des Hanging Man liegt.

Die vorherige Preisdynamik charakterisiert den Hammer. Angenommen, vor dem Hammer erscheint eine Kerze mit einem klaren bärischen Zeichen (z.B. ein langer Körper ohne Schatten). Dann ist dies ein Hinweis darauf, dass der Bärenmarkt an Stärke gewinnt, und man muss auf die Bestätigung warten, dass die Bullen die Kontrolle über die Situation übernommen haben (z.B. die nächste Kerze mit einem Schlusskurs über dem Schlusskurs des Hammers). Es ist wichtig zu überwachen, ob der Hammer eine wichtige Unterstützungsstufe durchbrochen hat!

Absorptionsmodell (Absorption Model)

Beschreibung:

Es muss ein klarer Trend auf dem Markt vorhanden sein (auch kurzfristig).

Zwei Kerzen bilden das Muster. Der zweite Körper muss den ersten absorbieren (Schatten zählen nicht).

Der zweite Körper sollte eine kontrastierende Farbe haben. Die einzige Ausnahme ist, wenn der Körper so klein ist, dass er mit einem Doji vergleichbar ist oder ein Doji ist (Absorption eines kleinen weißen Körpers durch einen sehr großen weißen Körper in einem Abwärtstrend, Absorption eines kleinen schwarzen Körpers durch einen sehr großen schwarzen Körper in einem Aufwärtstrend).

Stärkende Faktoren:

- · Die erste Kerze hat einen sehr kleinen Körper, und die zweite ist sehr groß.

- · Wenn ein Engulfing-Muster nach einem längeren oder sehr schnellen Trend erscheint.

- · Wenn die zweite Kerze einem größeren Handelsvolumen entspricht.

- · Wenn die zweite Kerze mehrere Körper absorbiert.

Clearance in den Wolken (Clearance in the Clouds)

Beschreibung: Die erste Kerze ist schwarz; die zweite öffnet deutlich unter dem Tief der vorherigen Kerze.

Die Zeichen sind dieselben wie beim Dark Cloud Cover-Muster, aber während es beim Dark Cloud Cover Ausnahmen geben kann (der zweite Körper deckt nicht immer mehr als die Hälfte des ersten ab), gibt es beim Gap keine Ausnahmen! Der Körper der zweiten Kerze sollte mehr als die Hälfte des Körpers der ersten Kerze abdecken.

Der Grund dafür ist, dass es drei Modelle für die Fortsetzung des bärischen Trends gibt, wenn die zweite bullische Kerze den Körper der ersten um weniger als die Hälfte abdeckt:

| 1 “Bottom” Muster (Der Eröffnungspreis ist etwas höher als der Schlusskurs der schwarzen Kerze) | 2 “Bottom” Muster (Der Eröffnungspreis ist etwas höher als der Schlusskurs der schwarzen Kerze) | 3 “Bottom” Muster (Der Eröffnungspreis ist etwas höher als der Schlusskurs der schwarzen Kerze) |

Wenn sich diese Muster und Preise im Chart bilden und dann unter das Tief der weißen Kerze fallen, ist es Zeit zu verkaufen.

Sterne

Ein Stern ist eine Kerze mit einem kleinen Körper (in jeder Farbe), die eine Preislücke mit der vorherigen Kerze mit einem großen Körper bildet. Die Lücke zwischen den Körpern der Kerzen ist die Hauptbedingung für die Bildung eines Sterns (Schatten zählen nicht).

Sterne sind Teil von vier Umkehrmustern:

- Evening Star (Abendstern)

- Morning Star (Morgenstern)

- Doji Star

- Falling Star (Falling Star)

- Reversal Pattern at the Base (Umkehrmuster an der Basis)

Die dritte Kerze deckt einen wesentlichen Teil des Körpers der ersten Kerze ab. Idealerweise gibt es eine Preislücke zwischen dem Körper des Sterns und beiden ersten und dritten Kerzen (Schatten zählen nicht), aber es ist nicht zwingend erforderlich.

Evening Star (Abendstern)

Das bärische Gegenstück zum Morning Star (Morgenstern).

Der Abendstern ist besonders am Ende eines Aufwärtstrends bedeutend, kann aber auch auftreten, wenn er an der Spitze der Handelszone (Widerstandsniveau) erscheint.

Verstärkende Faktoren für Morning und Evening Stars:

- Das Vorhandensein von Lücken zwischen den Körpern der Sterne und zwei benachbarten Kerzen.

- Der Körper der dritten Kerze deckt einen wesentlichen Teil der ersten Kerze ab.

- Eine geringe Handelsmenge während der ersten Handelssitzung und ein hohes Volumen während der dritten Sitzung.

Evening oder Morning Doji Star

Der Doji Star ist wichtiger als ein regulärer Stern, da er den Doji enthält. Wenn jedoch nach dem Doji eine Kerze (weiß in einem Aufwärtstrend oder schwarz in einem Abwärtstrend) erscheint, die eine Preislücke bildet (aufwärts in einem Aufwärtstrend oder abwärts in einem Abwärtstrend), hört der Doji auf, ein bärisches oder bullisches Signal zu sein.

Das stärkste Signal ist der “Abandoned Baby”. Er ist gekennzeichnet durch eine Preislücke des Doji Star mit benachbarten Kerzen, und selbst die Schatten schneiden sich nicht.

Falling Star

Der Körper eines Falling Star ist klein und befindet sich am unteren Ende des Preisbereichs der Kerze; der obere Schatten ist lang. Wie bei anderen Sternen spielt die Farbe des Körpers eines Falling Star keine Rolle.

Dieses Modell warnt vor einem möglichen Ende des Preiswachstums. Im Gegensatz zum Evening Star gehört es nicht zu den wichtigsten Signalen. Der Körper eines idealen Falling Star bildet eine Lücke mit dem Körper der vorherigen Kerze, ist aber nicht zwingend erforderlich.

Ein Inverted Hammer, ähnlich wie ein Falling Star, erfordert das Warten auf die Bestätigung bullischer Signale. Zum Beispiel liegt die nächste Öffnung über dem Körper des Inverted Hammer; eine weitere Bestätigung ist eine weiße Kerze mit einem höheren Preisniveau.

Weitere Umkehrmuster

Harami (Harami)

Eine Kerze mit einem kleinen Körper, der sich innerhalb des langen Körpers der vorherigen Kerze befindet.

Das Modell ist das Gegenteil des Absorptionsmodells (Absorption Model). Harami ist kein starkes Signal, sondern warnt nur vor einem möglichen Ende eines Trends. Kerzen im Harami müssen sich nicht unbedingt in der Farbe unterscheiden, sind aber in den meisten Fällen kontrastierend. Schatten spielen keine Rolle.

Cross Harami

Im Cross Harami Muster erscheint am zweiten Tag ein Doji statt einer Kerze mit einem kleinen Körper. Das Cross Harami ist eines der bedeutendsten Umkehrsignale aufgrund des starken Doji. Cross Harami Muster können auch an der Basis entstehen, sind aber an der Spitze effektiver.

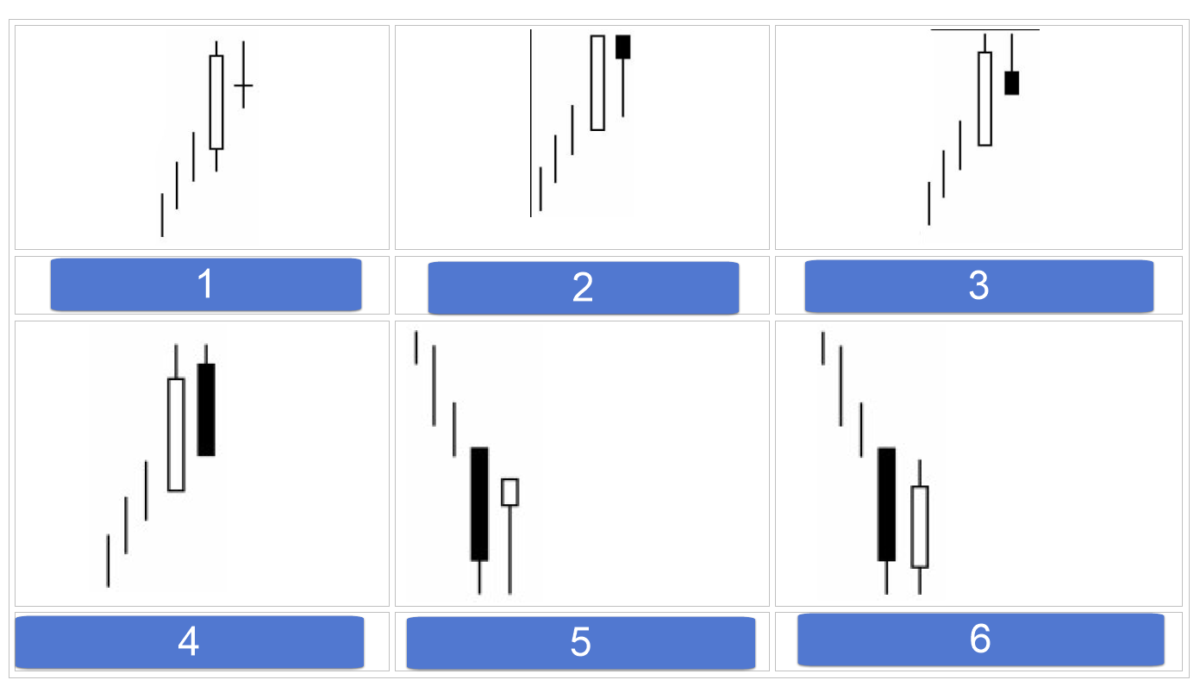

Spitzen und Böden “Tweezers”

Das Tweezers-Muster besteht aus zwei oder mehr Kerzen mit denselben Hochs (in einem Aufwärtstrend) oder Tiefs (in einem Abwärtstrend). Schatten, Körper oder Doji können Tweezers bilden. Sie entstehen in aufeinanderfolgenden oder nahen Handelssitzungen. Typischerweise sind sie keine starken Umkehrsignale. Ihre Bedeutung steigt, wenn sie nach einem langen Trend erscheinen oder wenn andere Kerzenmuster ihre bärische (Spitze) oder bullische (Boden) Natur bestätigen.

Die folgenden Faktoren können als Beispiele für solche Signale dienen:

| 1 | 2 | 3 |

| Tweezers Peak und Cross Harami | Tweezers Peak und Cross Harami | Tweezers Peak und Cross Harami |

| 4 | 5 | 6 |

| Tweezers Peak und Cross Harami | Tweezers Peak und Hanging Man | Tweezers Peak und Shooting Star |

Ein zusätzliches Signal kann ein erfolgreicher Test von Widerstands- oder Unterstützungsniveaus durch diese Muster sein.

Tweezers-Spitzen und -Böden werden auf Wochen- und Monatscharts zu bedeutenderen Signalen. In diesem Fall ist es nicht notwendig, auf eine Bestätigung durch andere Kerzenmuster zu warten.

Hold by the Belt Modell (Hold by the Belt Model)

Ein bullischer Hold ist eine lange weiße Kerze mit einem unteren Schatten, die in einem Abwärtstrend erscheint. Ein bärischer Hold ist eine lange schwarze Kerze mit einem oberen Schatten.

Die Kerze hat keine Dochte (unterer für eine bullische Kerze und oberer für eine bärische Kerze) oder die Dochte sind winzig (einige Ticks).

Je länger die Kerze, desto wichtiger ist sie für die weitere Entwicklung des Marktes. Diese Kerzen sind auch am bedeutsamsten, wenn sie lange Zeit nicht im Chart erschienen sind. Das Signal wird durch den nächsten Schlusskurs, der über einem bärischen Hold oder unter einem bullischen Hold liegt, aufgehoben.

Zwei Fliegende Raben (Two Flying Ravens)

Der Begriff “fliegend” bezieht sich auf die Preislücke zwischen dem kleinen Körper der ersten schwarzen Kerze und dem Körper der vorherigen Kerze (in der Regel hat die letzte Kerze einen langen weißen Körper). “Raben” bestehen aus zwei schwarzen Kerzen. Das Muster ist bärisch. Idealerweise liegt der Eröffnungspreis des zweiten Raben über dem Eröffnungspreis des ersten Raben und der Schlusskurs liegt unter dem Schlusskurs des ersten Raben. Die Bedeutung des Modells liegt darin, dass, wenn der Preis in der vierten Handelssitzung nicht steigt, wir einen Preisverfall erwarten sollten.

Hold on Tatami

Das Muster ähnelt “Zwei Fliegende Raben”, ist jedoch ein bullisches Signal.

Die ersten drei Kerzen ähneln denen im Two Ravens-Muster, werden aber von einer weiteren schwarzen Kerze gefolgt und dann von einer weißen Kerze mit einem Eröffnungspreis über (Gap) dem Hoch (oberer Schatten) der vorherigen Kerze oder dem Schlusskurs über dem Hoch der schwarzen Kerze. Der “Hold” kann nicht nur drei, sondern auch zwei Raben umfassen.

“Zwei Fliegende Raben” und “Tatami Hold” sind ziemlich selten.

Drei Schwarze Krähen (Three Black Crows)

Beschreibung:

Drei aufeinanderfolgende fallende schwarze Kerzen. Sie prognostizieren einen Preisverfall, wenn sie in einem Hochpreisbereich oder nach einem langen Aufwärtstrend erscheinen. Die Schlusskurse der drei Krähen müssen am oder nahe den Tiefstständen liegen. Der Eröffnungspreis jeder Kerze muss innerhalb des Körpers der vorherigen Kerze liegen.

Stärkende Faktoren:

- Der Körper der ersten Kerze in einer Reihe von drei Krähen liegt unter dem Hoch der weißen Kerze der vorherigen Handelssitzung.

- Der Eröffnungspreis der zweiten und dritten Krähe entspricht dem Schlusskurs der ersten und zweiten Krähen.

“Counterattack” Modell (Counterattack Model)

Zwei kontrastierende Kerzen bilden das Counterattack Muster mit denselben Schlusskursen. Es ähnelt den Clearance in den Wolken (Clearance in the Clouds) und Dark Cloud Cover Mustern, da es dieselbe Kombination von Kerzen umfasst. Beim Counterattack überlappt sich jedoch der zweite Körper nicht mit dem ersten, wodurch die Clearance- und Veil-Muster stärkere Signale sind.

Das bullische Counterattack ähnelt dem Bottom-Muster, aber die weiße bullische Counterattack-Kerze öffnet viel tiefer (sie ist viel länger), sodass das Counterattack ein Umkehrmuster und das Bottom ein Fortsetzungsmuster ist. Die Hauptbedingung ist, dass der Eröffnungspreis der zweiten Handelssitzung deutlich niedriger (bullisches Counterattack) oder höher (bärisches Counterattack) als die vorherige Kerze liegt.

Umkehrmuster, die eine längere Zeit erfordern

“Drei Berge” (Three Mountains)

Ähnlich dem Western Triple Top Modell. Ein wichtiges Umkehrmuster befindet sich an der Spitze. Es bildet sich, wenn der Preis dreimal dasselbe Hoch erreicht oder dreimal versucht, ein neues Hoch zu erreichen. Der Gipfel des letzten Berges sollte in Form eines bärischen Musters oder einer bärischen Kerze (z.B. Doji oder Dark Cloud Cover) bestätigt werden.

“Drei Buddhas” 1 (Three Buddhas)

Ähnlich dem Western Head and Shoulders Muster.

| 1 | 2 |

| Drei Buddhas (Three Buddhas) | Drei Flüsse (Three Rivers) |

“Drei Flüsse” 2 (Three Rivers)

Das Modell ist das Gegenteil des “Drei Berge” (Three Mountains). Es erscheint, wenn das minimale Preisniveau dreimal getestet wird. Ein Bottom-Umkehrsignal wird bestätigt, wenn die Preise über die mittleren Hochs des Musters steigen.

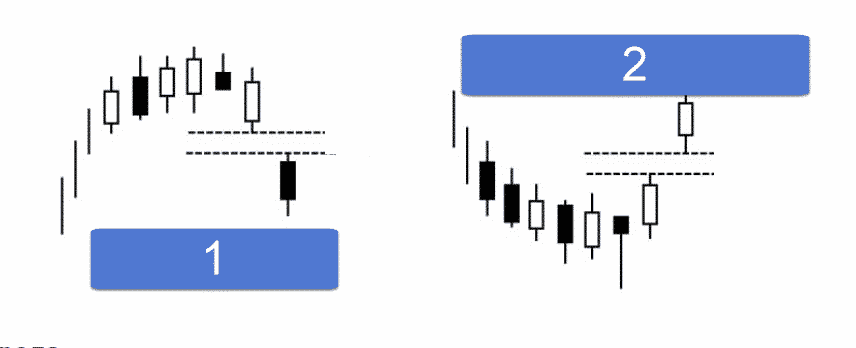

“Langsames Top” 1 (Slow Top)

Kerzen mit kurzen Körpern bilden das Muster. Die abwärts gerichtete Preislücke bestätigt die Bildung eines “Langsamen Tops”.

Ein notwendiges Element eines flachen Tops und seine Bestätigung ist ein nach unten geöffnetes Fenster (Preislücke).

Frying Pan Base (Frying Pan Base) 2

Das Muster bildet sich in einem fallenden Markt, wenn die Preise ein Tief beginnen. Dann erscheint ein Fenster nach oben.

Eine aufwärts gerichtete Preislücke ist erforderlich, um zu bestätigen, dass die Preise ein Tief erreicht haben.

Top (1) und Base (2) “Turm” (Top and Base Tower)

Der Turm-Top ist ein Top-Umkehrmuster. Zuerst erscheint eine lange weiße Kerze (oder eine Reihe weißer Kerzen), dann verlangsamt sich der Marktaufstieg und beginnt zu fallen. Der Gipfel des “Turms” gilt nach dem Erscheinen einer oder mehrerer langer schwarzer Kerzen als gebildet.

Die langen Kerzen dieses Modells ähneln hohen Türmen, daher der Name.

Das Tief des “Turms” bildet sich im Bereich niedriger Preise in einem Abwärtstrend. Nach dem Erscheinen einer oder mehrerer langer schwarzer Kerzen gibt es eine kurze Pause. Dann erscheinen eine oder mehrere lange weiße Kerzen. Ein Tief wird gebildet, das auf beiden Seiten von Türmen umrahmt ist, also langen schwarzen Kerzen, die einen Preisrückgang widerspiegeln, und langen weißen Kerzen, die einen Preisanstieg anzeigen.

Trendfortsetzungsmuster

Fenster (Window)

Das Fenster (Window) ist die Preislücke zwischen den Extremwerten der aktuellen und vorherigen Handelssitzungen.

Japanische Analysten sagen, dass man in die Richtung handeln sollte, die durch das Fenster angezeigt wird. Fenster werden zu Bereichen der Unterstützung und des Widerstands. So ist ein Fenster in einem Aufwärtstrend ein Signal für einen weiteren Preisanstieg. In korrigierenden Abwärtstrends sollte ein solches Fenster den Preisen Unterstützung bieten. Wenn das Fenster infolge eines korrigierenden Abwärtstrends geschlossen wird, sollte der vorherige Aufwärtstrend als beendet betrachtet werden. Japanische Analysten sind der Meinung, dass wenn das Fenster nicht innerhalb von drei Handelssitzungen geschlossen wird, der Trend vor dem korrigierenden Abwärtstrend oder Anstieg weitergeht. Besonders bemerkenswert ist ein aus Fenster geöffneter Preisausbruch – insbesondere wenn er sich von einer kleinen schwarzen Kerze aus einem Konsolidierungsbereich auf niedrigem Preisniveau öffnet – der weitreichende Konsequenzen haben kann.

Die Hauptbestimmungen der japanischen technischen Analyse:

Während der Korrektur kehren die Preise zum Fenster zurück.

Nach drei Fenstern nach oben oder drei Fenstern nach unten ist es sehr wahrscheinlich, dass ein Top (wenn drei Fenster in einem Aufwärtstrend geöffnet werden) oder ein Bottom (wenn drei Fenster in einem Abwärtstrend geöffnet werden) auftritt. Diese Wahrscheinlichkeit steigt, wenn nach dem dritten Fenster eine Kerze oder ein Umkehrmuster erscheint (z.B. ein Doji, ein Gap in den Wolken oder ein Vorhang dunkler Wolken).

Wenn es nach acht oder zehn neuen Hochs oder Tiefs keine signifikante Korrektur gibt, ist die Wahrscheinlichkeit für eine solche Korrektur in naher Zukunft sehr hoch.

Tasuki Break Up (1) oder Down (2) (Tasuki Break Up oder Down)

Tasuki Break Up ist ein Trendfortsetzungsmodell. In einem Aufwärtstrend erscheint nach einer weißen Kerze, die eine Preislücke nach oben bildet, eine schwarze Kerze. Der Eröffnungspreis der schwarzen Kerze liegt innerhalb des Körpers der weißen Kerze, und der Schlusskurs liegt darunter. Der Schlusskurs der schwarzen Kerze ist der Kaufpunkt. Wenn das Fenster geschlossen wird und der Verkaufsdruck anhält, wird das “Tasuki Break Up” Signal aufgehoben. Die Körper der beiden Kerzen im Muster sollten ungefähr gleich groß sein.

Das Gegenteil gilt für das “Tasuki Break Down”.

Beide Modelle sind sehr selten.

Gap-Trading von Preis-Hochs und -Tiefs

Nach einem starken Preisanstieg während einer oder zweier Handelssitzungen pausiert der Markt eine Weile. Der Markt beginnt zu konsolidieren, was zu einer Gruppe von Kerzen mit kleinen Körpern führt, die Unentschlossenheit anzeigen. Der Eröffnungspreis bildet dann eine Preislücke. Dieses Modell wird aufgrund der Tatsache, dass die Preise nahe eines kürzlichen Hochs schwanken und dann eine Preislücke nach oben bilden, als “Gap-Trading von Preis-Hochs” bezeichnet.

“Gap-Trading von Preis-Tiefs” ist das bärische Gegenstück zu dem oben genannten Muster.

Trennung benachbarter weißer Kerzen (Separation of Adjacent White Candles)

Wenn in einem Aufwärtstrend eine weiße Kerze erscheint, die eine Preislücke nach oben bildet, und dann eine weitere weiße Kerze von etwa gleicher Größe und fast demselben Eröffnungspreis folgt, haben wir ein bullisches Fortsetzungsmuster.

Das Muster ist sehr selten; noch seltener ist das Muster der “Benachbarten weißen Kerzen Breaking Down”.

Kerzenabbau (Candlestick Breakdown) ist ebenfalls ein Trendfortsetzungsmodell. Wenn es erscheint, werden die Preise weiter fallen. Ein niedriger Schlusskurs bedeutet, dass der Abwärtstrend in den Preisen weitergehen wird.

“Drei Methoden” Modell (Three Methods Model)

Es gibt zwei Varianten dieses Musters: ein bullisches Drei-Methoden-Muster und ein bärisches Drei-Methoden-Muster.

Bullisches Muster: (1)

Zuerst erscheint eine lange weiße Kerze. Dann kommt eine Gruppe fallender Kerzen mit kleinen Körpern (idealerweise gibt es drei solche Kerzen, aber es können auch zwei oder mehr als drei sein). Die Hauptbedingung ist, dass diese Kerzen den Preisbereich der weißen Kerze nicht überschreiten (es ähnelt einem Drei-Tage-Harami, aber hier umfasst der Preisbereich auch Schatten). Kleine Kerzen können in jeder Farbe sein, sind aber normalerweise schwarz. Am Ende bildet sich eine lange weiße Kerze mit einem Schlusskurs, der höher ist als der Schlusskurs der ersten Handelssitzung. Der Eröffnungspreis dieser Kerze sollte ebenfalls höher sein als der Schlusskurs der vorherigen Handelssitzung.

Dieses Muster erinnert an bullische Flaggen und Pennants in der westlichen technischen Analyse.

Bärisches Muster: (2) Das bärische Drei-Methoden-Modell ähnelt dem bullischen Modell, ist aber in einem Abwärtstrend.

Das Drei-Methoden-Modell ist ein Trendfortsetzungsmodell. Mit dem Auftreten kleiner Kerzen scheint der Markt eine Pause einzulegen.

“Drei aufsteigende weiße Soldaten” (Three Advancing White Soldiers)

Das Muster stellt eine Gruppe von drei weißen Kerzen dar, deren Schlusskurse kontinuierlich steigen.

Wenn die “Drei weißen Soldaten” (Three White Soldiers) im Bereich niedriger Preise nach einer Konsolidierungsphase erscheinen, ist dies ein Zeichen für potenzielle bullische Marktstärke. Der Eröffnungspreis jeder weißen Kerze in einem solchen Muster liegt innerhalb des Körpers der vorherigen Kerze (oder nahe daran). Die Schlusskurse der Kerzen liegen gleich oder nahe den Höchstkursen (Abb. 1).

Wenn die zweite und dritte Kerze (oder nur die dritte Kerze) Anzeichen von Schwäche zeigen, bildet sich ein zurückgeworfenes Offensivmuster (Abb. 2). Dieses Muster ist besonders alarmierend, wenn es nach einem langen Aufwärtstrend erscheint. Anzeichen für Marktunsicherheit können sowohl abnehmende Kerzenkörper als auch relativ lange obere Schatten der letzten beiden Kerzen sein.

Wenn die zweite Kerze einen langen weißen Körper hat und ein neues Hoch registriert, gefolgt von einer kleinen weißen Kerze, dann bildet sich ein “Breaking” Muster (Abb. 3). Die letzte kleine Kerze kann entweder den relativ langen weißen Körper durchbrechen (zu einem Stern werden) oder “auf seiner Schulter sitzen” (d.h. auf dem vorherigen langen Körper sitzen). Wenn dieses Modell erscheint, sollten Long-Positionen geschlossen werden.

Während Rebound- und Stall-Muster normalerweise keine Top-Umkehrmuster sind, werden sie manchmal von erheblichen Preisrückgängen gefolgt. Diese beiden Modelle sind im Bereich hoher Preise von großer Bedeutung.

Trennungsmodell (Separation Model)

Umfasst zwei kontrastierende Kerzen mit demselben Eröffnungspreis. Das Modell ist ein Indikator für die Fortsetzung des Trends.

In einem Aufwärtstrend ist die erste Kerze schwarz, und dann erscheint eine weiße Kerze mit demselben Eröffnungspreis (bullisches Muster). In einem Abwärtstrend erscheint zuerst eine weiße Kerze und dann eine schwarze Kerze mit demselben Eröffnungspreis wie die weiße Kerze (bärisches Muster).

Doji

Ein Doji ist eine Kerze, deren Eröffnungspreis dem Schlusskurs entspricht.

Ein Doji ist ein starkes Signal für eine Trendänderung. Als Umkehrsignal erfordert ein Doji eine stärkere Bestätigung am Tief des Marktes als an der Spitze.

Ein sehr starkes Signal für eine Trendänderung an der Spitze ist ein Doji nach einer langen weißen Kerze.

Ein Doji, der sehr lange obere oder untere Schatten (oder beide) hat, wird als Long-Legged Doji bezeichnet. Ein solcher Doji spielt eine besonders wichtige Rolle, wenn er an der Spitze erscheint.

Ein Doji mit langen Schatten und gleichen Eröffnungs- und Schlusskursen im Mittelpunkt des Preisbereichs wird als Rickshaw bezeichnet. Wenn eine Kerze kein Doji ist, aber einen sehr langen oberen oder unteren Schatten und einen kleinen Körper hat, wird sie als High Wave bezeichnet. Eine Gruppe von High Waves ist ein Trend-Umkehrsignal.

Ein weiteres sehr wichtiges Doji ist das Tombstone Doji. Seine Eröffnungs- und Schlusskurse entsprechen dem täglichen Tief. Manchmal erscheint es am Boden des Marktes, aber sein Hauptzweck ist es, die Bildung eines Tops zu signalisieren.

Ein Doji, besonders wenn er an einem wichtigen Top oder Boden auftritt, kann manchmal als Unterstützungs- oder Widerstandsbereich fungieren.

Drei Sterne (Three Stars)

Drei Dojis bilden das Drei Sterne Muster. Es erscheint sehr selten, ist aber das wichtigste Umkehrmuster. Es gibt fast nie ein ideales “Drei Sterne” Muster, aber es kann auch Modelle umfassen, bei denen der mittlere Stern ein Doji ist und die anderen beiden entweder Dojis oder Kerzen sind, die sich ihm annähern.

Die Japaner sagen:

“Die Psychologie der Marktteilnehmer, das Verhältnis von Angebot und Nachfrage und die relative Stärke von Käufern und Verkäufern – alles in einer einzigen Kerze oder einer Kombination von Kerzen reflektiert.” Dieser Abschnitt ist nur eine Einführung in die Analyse von Kerzencharts. Es gibt eine viel größere Anzahl von Mustern, Konzepten und Handelsstrategien. Aber selbst diese grundlegende Einführung kann Ihnen eine Vorstellung davon geben, welche neuen Analysemöglichkeiten Kerzen eröffnen.”

Sie können andere Kapitel lesen

Forex Trading für Anfänger Teil 10: MATHEMATISCHE ANALYSE, Indikatoren

MATHEMATISCHE ANALYSE, Arten von Indikatoren, Oszillatoren, Bärische Konvergenz, Bullische Divergenz, Parallelität

Forex Trading für Anfänger Teil 1: Finanzmärkte

EINFÜHRUNG Forex Trading für Anfänger. Auf den ersten Blick mögen Finanzmärkte abstrakt, fremd und sogar einschüchternd erscheinen. Die Menschen, die dort handeln und arbeiten, wirken oft wie unantastbare Experten oder höhere Wesen. Aber wenn man über die Mythen hinweg sieht, …

Dieser Beitrag ist auch verfügbar auf: English Portuguese Español Deutsch Français Русский Українська Indonesian Italiano العربية Chinese 日本語 한국어 Türkçe ไทย Tiếng Việt