Forex-Handel für Anfänger Teil 10: MATHEMATISCHE ANALYSE, Indikatoren

Forex-Handel für Anfänger Teil 8: Trendlinien

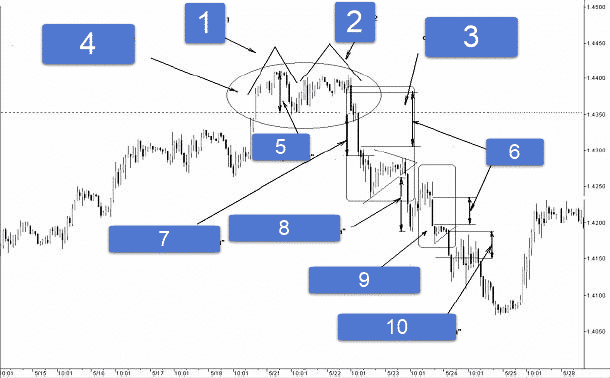

GRAFISCHE PREISMODELLEN

Es wäre ein Fehler anzunehmen, dass sich die Dynamik eines Trends sofort wie durch Zauber verändert.

Wesentliche Marktveränderungen erfordern normalerweise eine Übergangsperiode.

Der Punkt ist jedoch, dass eine Trendumkehr (trend reversal) solchen Perioden nicht immer folgt.

Manchmal können sie eine Pause oder eine Konsolidierung bedeuten, nach der sich die Entwicklung des bestehenden Trends wieder fortsetzt.

Kombinationen verschiedener Linien und Ebenen von Widerstand (resistance) und Unterstützung (support), Kanallinien (channel lines) und Trendlinien (trend lines) bilden die sogenannten grafischen Preismodelle, die Analysten traditionell zur Vorhersage des zukünftigen Wechselkurses (exchange rate) verwenden.

Grafische Preismodelle ermöglichen es, das Schicksal eines Trends vorherzusagen: seine Fortsetzung (continuation) oder Trendumkehr (reversal). Ein Preismuster (price pattern) ist eine Bewegung, bei der die Linien, die seine Schlüsselmomente verbinden, bestimmte geometrische Umrisse oder Figuren bilden.

Am häufigsten sind die Schlüsselstellen bei der Entwicklung von Preismustern signifikante Preispeak und -täler.

Alle Preismodelle werden in Bruch- (reversal) Modelle und Trendfortsetzungsmodelle (trend continuation models) unterteilt. Einige der Muster können gleichzeitig sowohl Fortsetzungs- als auch Umkehrmuster sein.

Fortsetzungsmuster (continuation patterns) deuten darauf hin, dass der Markt eine Pause eingelegt hat. Vielleicht hat sich der Trend zu schnell entwickelt und ist vorübergehend in einen Zustand der Überkauftheit (overbought) oder Überverkauftheit (oversold) geraten.

Dann wird er nach einer Zwischenkorrektur in dieselbe Richtung weiterwachsen.

Ein weiteres Kriterium zur Unterscheidung zwischen Umkehr- und Trendfortsetzungsmustern ist die Dauer ihrer Bildung. Der Aufbau der ersteren, die dramatische Veränderungen in der Preisdynamik zeigen, dauert in der Regel länger.

Was die Trendfortsetzungsmuster betrifft, so sind sie kürzer. Es wäre korrekter, sie als kurzfristig (short-term) oder mittelfristig (intermediate) zu bezeichnen.

Beachten Sie, wie oft wir das Wort “normalerweise” verwenden. Dies liegt daran, dass die Interpretation grafischer Modelle allgemeinen Mustern unterliegt und nicht strikten Regeln. Es gibt immer Ausnahmen.

Man muss immer daran denken, dass Fortsetzungsmuster Umkehrmustern überlegen sind, weil der aktuelle Trend eher fortgesetzt wird als die Richtung zu ändern (siehe Grundprinzipien der Technischen Analyse).

Wenn mehrere grafische Modelle gleichzeitig ähnliche Signale geben, bestätigen sie einander, und Sie können sicher in die Richtung arbeiten, die die Modelle anzeigen.

UMKEHRMODELLEN.

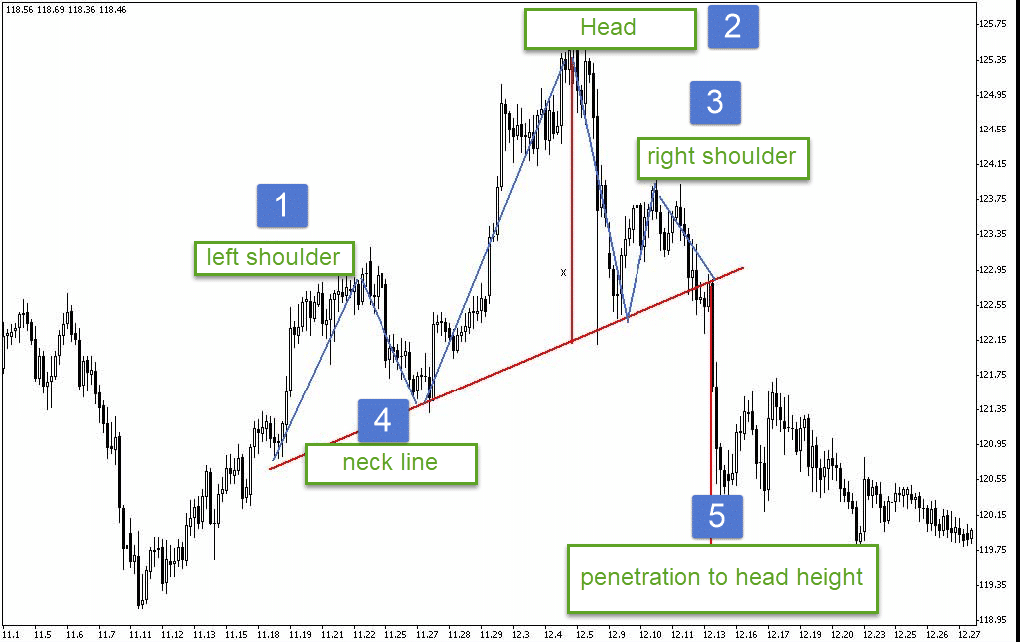

“Kopf und Schultern (Head and Shoulders)” – bestätigen die Trendumkehr (trend reversal).

Dies ist eines der bekanntesten Trendumkehrmuster (trend reversal patterns) und im Wesentlichen das Hauptmuster. Alle anderen Umkehrmuster sind nur Spezialfälle dieses Musters.

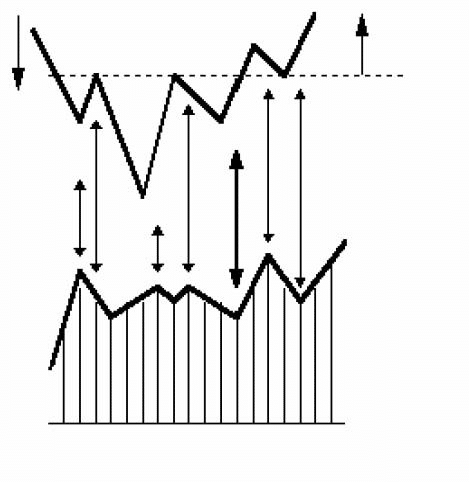

Das Kopf-und-Schultern-Preismuster (head and shoulders price pattern) weist das Ende eines Aufwärtstrends an und besteht aus drei Teilen: einem Kopf (head high), zwei niedrigeren Gipfeln und den Schultern (shoulders).

Diese Linie ist nicht immer horizontal; sie kann aufsteigen und abfallen. Eine abfallende Halslinie (neckline) ist ein klares Zeichen dafür, dass die Bären an Stärke gewinnen und nur den Wert des Preismusters verstärken.

Wenn die Preise es nicht schaffen, über ihre Köpfe zu steigen, bestätigt dies eine Kopf-und-Schultern-Formation. Die rechte Schulter kann höher oder niedriger, breiter oder schmaler als die linke sein.

Der Preisrückgang von der rechten Schulter mit dem Durchbruch der Halslinie markiert das Ende des Aufwärtstrends.

Nachdem die Halslinie durchbrochen wurde, kehren die Preise manchmal mit geringem Volumen dorthin zurück. Dieser Anstieg schafft ausgezeichnete Bedingungen für das Shorten mit einer Aussetzung knapp über der Halslinie.

Im Allgemeinen gilt ein Kopf-und-Schultern-Muster als abgeschlossen, wenn das Schlusskursresultat die Halslinie entscheidend durchbricht.

Im Kopf-und-Schultern-Rückenmodell ist das Volumen (volume) extrem wichtig. Es ist entscheidend, die Volumenwerte zu analysieren, da dies falsche Erscheinungen dieses Modells rechtzeitig ausschneiden wird.

In der Regel ist das Volumen der linken Schulter größer als das Volumen des Kopfes. Dies ist keine notwendige Bedingung; vielmehr ist es ein Muster und das erste Warnsignal für einen Rückgang des Käuferdrucks. Das wichtigste Signal ist der Volumenwert, der mit dem dritten Gipfel (der rechten “Schulter (shoulder)“) übereinstimmt. Das Volumen sollte hier deutlich geringer sein als in den anderen beiden Fällen.

Dann steigt das Handelsvolumen wieder, wenn die Halslinie durchbrochen wird, fällt während einer möglichen Rückwärtsbewegung und steigt erneut, nachdem die Rückwärtsbewegung abgeschlossen ist.

Dieses Modell ist ein guter Ausgangspunkt zur Bestimmung des minimalen Preisziels (price target) für die weitere Preisbewegung. Das minimale Bewegungspotenzial nach dem Durchbrechen der Halslinie entspricht normalerweise der Höhe des Kopfes des Preismodells, gemessen von der gezeichneten Halslinie.

Die Kenntnis des minimalen Preisziels ist äußerst wichtig, da sie es ermöglicht, die erwartete Marktdynamik und das Risikograd bei der Eröffnung einer Position in dieser Richtung zu bewerten.

Zukünftig müssen mehrere Faktoren bei der Bestimmung der Preisziele berücksichtigt werden. Die oben besprochene Methode bei der Diskussion des Kopf-und-Schultern-Musters ist der erste Schritt.

Es gibt viele andere technische Faktoren zu berücksichtigen. Zum Beispiel, wo werden die wichtigen Unterstützungsniveaus durch die Zwischenrückgänge im vorherigen Aufwärtstrend gebildet? Tatsache ist, dass sich der Abwärtstrend in der Regel genau an diesen Niveaus “eingefroren (freezes)” hat. Der nächste wichtige Faktor sind die prozentualen Korrekturlängen. Wir wissen, dass die maximale Länge eines Abwärtstrends typischerweise 100% der Distanz ist, die die Preise während des vorherigen Bullenmarktes zurückgelegt haben.

Aber wo befinden sich die Korrekturebenen? Schließlich gibt es auf diesen Ebenen normalerweise Bereiche starker Unterstützung unterhalb des Marktes.

Preislücken (price gaps) sind ebenfalls wichtig, wenn sie während des vorherigen Wachstums auftreten.

Sie dienen auch oft als Unterstützung. Wir dürfen auch die langfristigen Trendlinien (long-term trend lines) nicht vergessen, wenn sie unterhalb des Marktes liegen.

Wenn das Kopf-und-Schultern-Muster nicht zu einem Fall führt, wird es oft von einer massiven Aufwärtsbewegung gefolgt.

All das gilt auch für ein umgekehrtes Kopf-und-Schultern-Muster, nur in einem Bärenmarkt. Dieses Preismuster bildet sich, wenn ein Abwärtstrend an Stärke verloren hat und sich umkehren will.

Es gibt jedoch einen sehr wesentlichen Unterschied zwischen diesen beiden Modellen, der in der Dynamik des Handelsvolumens (trading volume) liegt.

Im Allgemeinen spielt das Volumen eine viel wichtigere Rolle bei der Definition und dem Abschluss eines Kopf-und-Schultern-Musters am Marktboden als an der Marktspitze. Hier ist für den Start eines neuen Aufwärtstrends ein signifikanter Anstieg des Käuferdrucks erforderlich, der sich in einem Anstieg des Handelsvolumens manifestiert.

In der ersten Hälfte der Bullenmarktmuster (bull market patterns) und Bärenmarktmuster (bear market patterns) sind die Hauptdynamiken des Handelsvolumens fast gleich; das heißt, das Volumen, das auf den Punkt des “Kopfes (head)” fällt, ist in der Regel immer etwas geringer als das Volumen, das auf die linke “Schulter (shoulder)” fällt.

Dann ändert sich das Bild etwas.

Für Modelle in einem Bärenmarkt sollte der Anstieg der Preise vom Punkt der “Kopf (head)” nicht nur von einer Zunahme der Geschäftstätigkeit begleitet sein, sondern sehr oft überschneidet sich dessen Niveau mit dem Volumenindikator, der auf den vorherigen Anstieg vom Punkt der linken “Schulter (shoulder)” zurückzuführen ist.

Der Rückgang bis zum Ende der rechten “Schulter (shoulder)” sollte eine Abnahme des Volumens und eine sehr signifikante mit sich bringen. Der kritischste Moment fällt natürlich auf den Ausbruchspunkt der Halslinie.

Ein echter Ausbruch der Handelsaktivität muss dieses Signal begleiten.

- Linke Schulter (Left shoulder)

- KOPF (HEAD)

- Rechte Schulter (Right shoulder)

- Halslinie (Neckline)

- Eindringen bis zur Kopf-Höhe (Penetration to Head Height)

Dies ist der wesentliche Unterschied zwischen einem Spitzenmuster und einem invertierten oder Bodenmuster.

In einem bullischen Trend, in einem bärischen Trend

Gute Position zum Shorten

Gute Position zum Longgehen

Merkmale der Figur (Figure Features):

- Wenn ein invertiertes G-P-Muster (G-P pattern) in einem bärischen Trend erscheint, verstärkt eine höhere zweite Schulter sein Signal.

- Wenn in einem bullischen Trend die zweite Schulter des “G-P” niedriger als die erste ist, verstärkt dies ebenfalls das Signal.

- Um die “G-P”-Figur zu erkennen, vergleichen Sie sie mit Volumenindikatoren (volume indicators).

- Das Bewegungspotenzial nach dem Durchbrechen der Halslinie ist normalerweise gleich der Höhe des “Kopfes” – X.

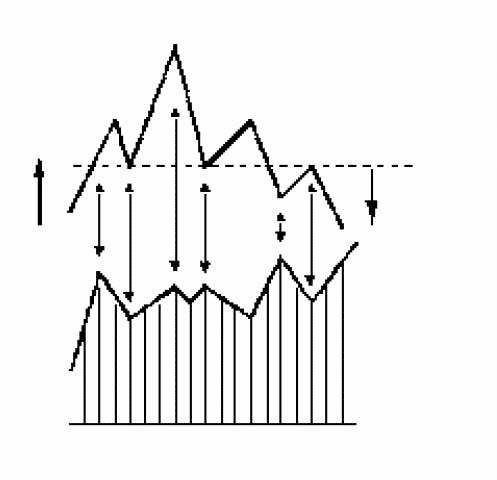

Dreifach-Top (Triple Top) und Dreifach-Boden (Triple Bottom)

Das Dreifach-Top (triple top) oder -Boden (triple bottom)-Muster ist seltener als das Kopf-und-Schultern-Muster und nur eine Variante davon.

Der Hauptunterschied besteht darin, dass alle drei Gipfel (oder drei Tiefs) bei einem Dreifach-Top oder -Boden fast auf demselben Niveau liegen. Aber tatsächlich sind beide Modelle fast gleich.

Viele der über das Kopf-und-Schultern-Muster diskutierten Punkte gelten auch für andere Umkehrmuster.

In einem Spitzmuster (top pattern) neigt das Handelsvolumen (trading volume) dazu, mit jedem aufeinanderfolgenden Gipfel abzunehmen und sollte am Ausbruchspunkt zunehmen. Das Muster gilt erst dann als abgeschlossen, wenn die Unterstützungsniveaus unter den vorherigen beiden Rückgängen durchbrochen sind.

Dementsprechend sollte im Falle des Modells der Dreifachboden des Schlusskurses das Widerstandsniveau durchbrechen und über die beiden vorherigen Gipfel hinausgehen.

Erst dann ist das Muster abgeschlossen (als alternative Strategie kann ein Ausbruch des nächstgelegenen Hoch- oder Tiefpunkts als Signal für eine Trendumkehr betrachtet werden). Ein sehr wichtiger Faktor für den Abschluss des Bodenmusters ist das erhöhte Handelsvolumen.

Die Methode zur Bestimmung der Preisziele (price targets) ähnelt derjenigen, die für das “Kopf und Schultern”-Modell verwendet wird. Sie basiert auf der Höhe des Modells.

Die minimale Distanz, die die Preise vom Ausbruchspunkt zurücklegen, ist normalerweise gleich der Höhe des Musters. Nach einem Ausbruch erreichen die Preise oft das Niveau des Ausbruchs während des Rückzugsprozesses.

Wie Sie sehen können, sind Dreifach-Tops und Dreifach-Böden in Wirklichkeit nur Varianten des Kopf-und-Schultern-Musters, sodass es kaum sinnvoll ist, sie im Detail weiter zu behandeln.

| Gute Position zum Shorten nach Erhalt von 1 Bestätigung | Gute Position zum Longgehen nach Erhalt von 1 Bestätigung |

Doppelt-Top (Double Top) und Doppelt-Boden (Double Bottom)

Dieses Trendumkehrmuster (trend reversal pattern) ist viel häufiger als das vorherige. Nach dem Kopf-und-Schultern-Modell ist es das häufigste und erkennbarste.

Die allgemeinen Merkmale des Doppelt-Top (Double Top)-Musters sind die gleichen wie die des Kopf-und-Schultern- und Dreifach-Top-Musters, mit einer Ausnahme: Dieses Muster hat zwei Gipfel statt drei.

Diese Gipfel befinden sich normalerweise auf demselben Niveau, aber es kann Fälle geben, in denen der zweite Gipfel über oder unter dem ersten liegt.

Die Volumenänderungen (volume changes), die die Bildung eines Doppelt-Tops begleiten und wie sie gemessen werden, ähneln den zuvor betrachteten.

In einem Aufwärtstrend setzen die Preise ein neues Hoch, normalerweise begleitet von erhöhtem Handelsvolumen. Dann gibt es einen Zwischenrückgang, und das Volumen fällt ebenfalls.

Bisher läuft alles gut, wie in einem normalen Aufwärtstrend. Während des nächsten Aufschwungs scheiterten die Preise jedoch daran, das Niveau des vorherigen Gipfels in Bezug auf die Schlusskurse zu übertreffen, und begannen zu fallen.

Infolgedessen haben wir ein potenzielles Doppelt-Top (double-top)-Muster. Potenziell, weil die Umkehrung bei allen Umkehrmustern unvollständig ist, bis die Schlusskurse das vorherige Unterstützungsniveau überschreiten.

Das “Kopf und Schultern (Head and Shoulders)“-Muster verwendet das Niveau der Halslinie, und für das “Doppelt-Top (Double Top)“-Muster ist dies der minimale Rückgang zwischen den beiden Tops. Und solange dies nicht passiert ist, ist es zu früh, um von einer Trendumkehr zu sprechen.

Idealerweise sollte dieses Spitzenmuster zwei klar definierte Gipfel auf demselben Niveau haben. In der Regel ist der erste Gipfel durch ein großes Handelsvolumen gekennzeichnet, und der zweite durch ein kleineres.

Ein entscheidender Durchbruch der Schlusskurse des Rückgangsniveaus zwischen den beiden Gipfeln, mit einem Anstieg des Volumens, deutet auf den Abschluss des Musters und damit auf eine Trendumkehr nach unten hin.

Die Preise können zum Niveau des Durchbruchs zurückkehren, wonach der Abwärtstrend fortgesetzt wird.

Die Bestimmung des Preistiefs (price low) nach dem Durchbruch der Unterstützungslinie basiert auf derselben Mustershöhe, d.h. der Distanz vom Preisrückgang des Musters bis zum Hoch des ersten Tops.

Diese Distanz wird ab dem Ausbruchspunkt des Unterstützungsniveaus nach unten gezeichnet.

Die Analysemethoden für die “Doppelt-Boden (Double Bottom)”-Modelle sind ähnlich; nur wird die Mustershöhe in die entgegengesetzte Richtung gezeichnet.

“Doppelt-Top (Double Top)” und “Doppelt-Boden (Double Bottom)” sind überbeansprucht. Viele potenzielle Doppelt-Tops oder -Böden enden oft damit, dass sie etwas ganz anderes sind.

Dies erklärt sich durch die bereits bekannte Eigenschaft der Preisdynamik: Nachdem die vorherigen Gipfel während des Wachstums oder das Niveau des letzten Rückgangs während des Falls erreicht wurden, können die Preise sie manchmal nicht sofort überwinden. In diesem Fall können die Preise in die entgegengesetzte Richtung des vorherrschenden Trends zurückrollen.

Solches Preisverhalten ist natürlich und kein Signal für eine Trendumkehr. Nochmals, um von einem Doppelt-Top-Muster zu sprechen, müssen die Preise das Niveau des vorherigen Zwischenrückgangs überwinden. Erst dann hört das Modell auf, potenziell zu sein.

Der Analyst steht tatsächlich vor einer schwierigen Aufgabe: zu erkennen, ob ein Rückzug von einem vorherigen Gipfelniveau oder eine Erholung von einem fallenden Niveau nur eine vorübergehende Korrektur eines bestehenden Trends oder der Beginn eines Doppelt-Top- oder Doppelt-Boden-Umkehrmusters ist.

Nach einem der Postulate der technischen Analyse ist der Trend gültig, bis er klare Anzeichen eines Wendepunkts zeigt.

Daher wäre es weiser, vor der Durchführung irgendeiner Aktion auf den vollständigen Abschluss dieses Bruchmodells zu warten.

Für eine genauere Identifizierung der Figuren “Doppelt-Top (Double Top)” und “Doppelt-Boden (Double Bottom)” werden sogenannte technische Indikatoren (technical indicators) verwendet.

Unterschiede treten oft an diesen Punkten auf. Ihre Anwendung wird im Abschnitt über mathematische Analyse genauer betrachtet.

Transaktionen, die auf einer kompetenten Analyse der Figuren “Doppelt-Top (Double Top)” und “Doppelt-Boden (Double Bottom)” basieren, gehören zu den profitabelsten Handelsoptionen.

| Gute Position zum Shorten nach Erhalt von 1 Bestätigung | Gute Position zum Longgehen nach Erhalt von 1 Bestätigung |

V-förmiges Top und Basis (“Spike”)

Das Modell bildet sich in der Regel nach einem schnellen vorherigen Trend. Das Diagramm hat viele Lücken; es gibt fast keine Widerstands- / Unterstützungsniveaus (resistance/support levels).

Eine Trendumkehr bildet sich in Form eines Schlüsseltages oder einer Inselumkehr (island reversal). Das einzige Signal für einen Trader kann ein Durchbruch einer sehr steilen Trendlinie (trendline) sein.

FORTSETZUNGSMUSTER (CONTINUATION PATTERNS)

Fortsetzungsmuster (continuation patterns) bedeuten, dass die auf dem Chart gezeigte Preisstagnationsperiode nichts weiter als eine Pause in der Entwicklung des Mainstreams ist und dass die Trendrichtung nach ihrem Ende unverändert bleibt.

So unterscheiden sie sich von den Haupt-Trendumkehrmodellen. Und natürlich, wie bereits erwähnt, ist die Dauer der Bildung von Trendfortsetzungsmustern in der Regel kürzer als die von Trendumkehrmustern.

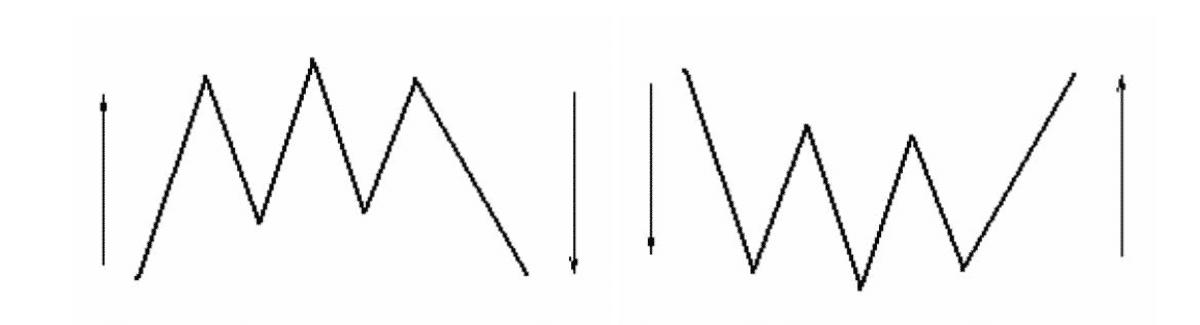

Flaggen- und Pennant-Modelle.

Aufgrund ihrer Ähnlichkeiten werden die Flaggen (flag) und Pennanten (pennant) Modelle normalerweise zusammen betrachtet. Diese Konfigurationen bilden sich auf demselben Abschnitt der Trendentwicklung und entsprechen denselben Handelsvolumenindikatoren. Schließlich sind auch die Methoden ihrer Messung ähnlich.

Flaggen (flag) und Pennanten (pennant) markieren kurze Pausen in einem dynamischen Trend. Die Bildung dieser Muster im Chart sollte von einer steilen und fast geraden Preisschwunglinie vorausgegangen sein.

Beide Figuren deuten auf Märkte hin, die sich in ihrer Entwicklung nach oben oder unten überdehnen und daher für eine Weile stoppen und sich ausruhen müssen, bevor sie sich in dieselbe Richtung weiterbewegen.

Flaggen und Pennanten gehören zu den zuverlässigsten Fortsetzungsmustern (continuation patterns). Die Umkehr des Trends bei diesen Modellen ist sehr selten. Sie ist durch einen schnellen Preisanstieg, kombiniert mit hohem Volumen, gekennzeichnet, der dem Erscheinen des Musters vorausgeht.

Ein starker Rückgang der Aktivität während ihrer Bildung signalisiert den Eintritt des Marktes in eine Konsolidierungsphase (consolidation phase). Die Aktivität steigt schnell, wenn die Trendlinie in Richtung der Fortsetzung des vorherigen Trends durchbrochen wird.

Der Aufbau dieser beiden Modelle ist fast derselbe. Die Flagge (flag) ähnelt einem Parallelogramm oder Rechteck, das von zwei parallelen Trendlinien (trend lines) begrenzt wird, die gegen die Bewegung des vorherrschenden Trends geneigt sind. In einem Abwärtstrend sollte die Flagge leicht nach oben geneigt sein.

Zwei konvergierende Trendlinien und eine horizontalere Anordnung können ein Pennant (pennant)-Muster identifizieren. Das Pennant ähnelt einem kleinen symmetrischen Dreieck. Beide Muster bilden sich gegen einen allmählichen, aber signifikanten Rückgang des Handelsvolumens.

Beide Modelle sind relativ kurzlebig. Die Preise benötigen weniger Zeit zur Bildung bei einem fallenden Trend als bei einem Aufwärtstrend.

Die Methoden zur Messung der minimalen Preisziele nach dem Abschluss der Figur (Ausbruchsmoment) sind für beide Modelle gleich.

Der scharfe Anstieg oder Fall der Preise, der den Flaggen- und Pennant-Mustern vorausgeht, wird oft als “Fahnenstange (flagpole)” bezeichnet.

Normalerweise deckt die Preisbewegung nach der Trendumkehr eine Distanz ab, die gleich der Länge der “Fahnenstange” oder der Größe der Preisbewegung ist, die der Musterbildung vorausging.

- Top 1

- Top 2

- Figur „Pennant“

- Doppel-Top-Muster (Double Top Pattern)

- Top-Größe

- Schaft (Shaft)

- Das Bewegungspotenzial entspricht dem Wert des „Flaggenmastes“ (Flagpole).

- Das Bewegungspotenzial entspricht dem Wert des Schaft.

- Figur „Pennant“

- Das Bewegungspotenzial ist ähnlich wie der Wert des Schaft.

MUSTER DER FORTSETZUNG UND UMKEHR

Dreiecke

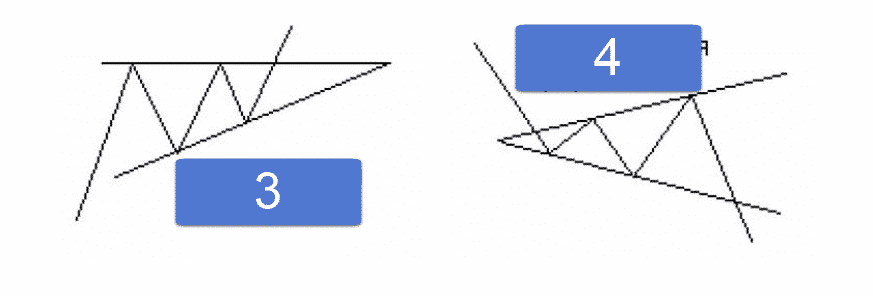

Ein Dreieck ist ein Bereich, dessen obere und untere Grenzen auf der rechten Seite zusammenlaufen. Es kann ein Umkehrmuster sein, aber häufiger ein Trendfortsetzungsmuster.

Ein Fortsetzungsmuster wird normalerweise zu einem schmalen Dreieck mit einer Höhe von 10-15% der Größe des vorherigen Trends. Große Dreiecke, ein Drittel oder mehr der Größe des letzten Trends, neigen eher dazu, Trendumkehrmuster zu werden. Einige Dreiecke treten einfach in Spielbereiche ein.

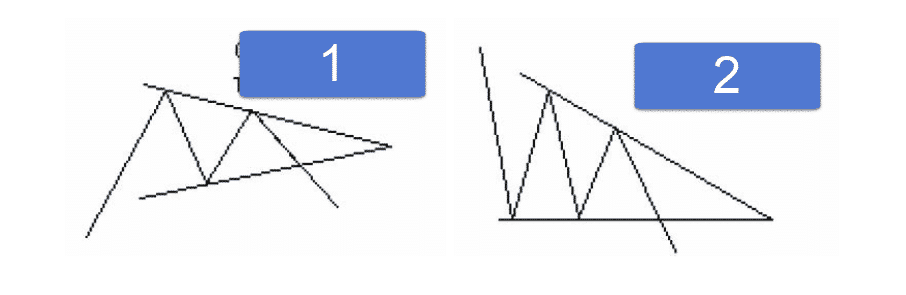

Es gibt drei Arten von Dreiecken: symmetrisch, aufsteigend und absteigend. Manchmal wird auch ein vierter Typ unterschieden – ein erweiterndes Dreieck oder eine erweiternde Formation. Die oberen und unteren Grenzen laufen auf der linken Seite zusammen.

Symmetrische (gleichschenklige) Dreiecke spiegeln ein stabiles Kräftegleichgewicht zwischen Bullen und Bären wider und sind am häufigsten Trendfortsetzungsmuster.

Das Abschließen des Dreiecksmodells erfordert die durch den Konvergenzpunkt der beiden Linien bestimmte Zeit, d.h. die Spitze des Modells.

Typischerweise tritt ein Ausbruch in Richtung des vorherigen Trends in einem Abstand von 1/2 bis 3/4 der horizontalen Breite des Dreiecks auf. Wenn die Preise innerhalb des Dreiecks über einen Punkt von 3/4 der Breite hinaus bleiben, beginnt das Muster, sein Potenzial zu verlieren.

Das Signal für den Abschluss des Modells wird durch das Verlassen des Schlusskurses über eine der Trendlinien hinaus gegeben.

Wenn die Grenzen der Preisschwankungen innerhalb des Dreiecks enger werden, sollte das Handelsvolumen abnehmen. Dieser Trend gilt für alle Konsolidierungsmuster.

Aber es sollte nach dem Durchbrechen der Trendlinie deutlich ansteigen, wodurch das Muster abgeschlossen wird. Wenn das Volumen bei steigenden Preisen an die obere Grenze sprunghaft zunimmt, ist ein Ausbruch nach oben am wahrscheinlichsten, und umgekehrt. Wenn es bei fallenden Preisen zunimmt, wird ein Ausbruch nach unten erfolgen.

Wahre Ausbrüche treten normalerweise in den ersten zwei Dritteln des Dreiecks auf. Es ist besser, während Ausbrüchen im letzten Drittel nicht zu handeln.

Ein aufsteigendes Dreieck hat eine relativ horizontale obere Kante und eine nach oben gerichtete untere Kante. Die horizontale Spitze zeigt, dass die Bullen immer noch stark sind und die Preise auf ein neues Niveau ziehen können, während die Bären, die schwächer werden, die Preise nicht weiter senken können. Ein solches Dreieck endet oft mit einem Ausbruch nach oben (dieses Muster wird als bullisch bezeichnet).

Ein bullischer Ausbruch ist ein scharfer Ausbruch des Schlusskurses aus der oberen Trendlinie. Die Rückbewegung zur Unterstützungslinie (horizontale obere Linie) ist ungewöhnlich und von vernachlässigbarem Volumen begleitet.

Obwohl das Muster des aufsteigenden Dreiecks am häufigsten in einem Aufwärtstrend zu sehen ist und als Fortsetzungsmuster gilt, wird es manchmal auch als Umkehrmuster am Marktboden angesehen. Sie können die Bildung eines aufsteigenden Dreiecks am Ende eines Abwärtstrends beobachten. In diesem Fall signalisiert das Durchbrechen der oberen Trendlinie den Abschluss eines Bodenmusters und wird als bullisches Signal betrachtet.

Das absteigende Dreieck ist das Spiegelbild des aufsteigenden Dreiecks. Es hat eine relativ horizontale untere Kante und eine nach unten gerichtete obere Kante. Dies zeigt, dass die Bären immer noch stark sind und die Preise weiterhin senken, während die Bullen, die schwächer werden, die Preise nicht weiter steigen lassen können.

Ein absteigendes Dreieck führt oft zu einem Ausbruch nach unten. Der Abschluss des Modells erfolgt unter denselben Bedingungen wie bei anderen Dreiecksmodellen.

Ein solches Dreieck kann sich auch an der Marktspitze bilden. In diesem Fall, wenn der Schlusskurs unter der horizontalen unteren Linie liegt, wird ein Signal für eine Umkehr des Hauptaufwärtstrends nach unten empfangen.

Während der Bildung von Dreiecken können Sie steigende Volumenschwankungen während Preissprüngen (aufsteigendes Dreieck) und deren Abnahme während kurzfristiger Preisrückgänge beobachten.

Mit fortschreitender Alterung der Dreiecke neigt das Handelsvolumen dazu, abzunehmen. Wenn das Volumen bei Annäherung an die obere Grenze sprunghaft zunimmt, ist ein Ausbruch nach oben wahrscheinlich. Wahre Ausbrüche gehen in der Regel mit einem Volumenschub einher – mindestens die Hälfte des durchschnittlichen Volumens der letzten paar Perioden.

Bei der Arbeit mit einem symmetrischen Dreieck gibt es zwei Möglichkeiten, die minimalen Kursziele zu berechnen. Von Anfang an wird die Höhe des breitesten Teils des Musters (die Basis) gemessen, und dieser Abstand wird vertikal nach oben verzeichnet, entweder vom Ausbruchspunkt oder von der Spitze aus.

Es sollte beachtet werden, dass, wenn das analysierte Dreieck klein ist und sich mitten in einem durchsetzungsfähigen Trend gebildet hat, dieses Kursziel oft überschritten wird und sich nach Definitionsmethode dem Kursziel der Pennant-Figur annähert.

Zusätzlich zu Standarddreiecken gibt es ein Modell von erweiternden Dreiecken (invertiert). Dieses Muster baut sich in umgekehrter Reihenfolge auf, d.h. die Trendlinien divergieren.

Das Auftreten einer solchen Formation zeigt an, dass der Markt unkontrollierbar wird; das Handeln der Trader unterliegt eher Emotionen als gesundem Menschenverstand. Volumenänderungen verlaufen in die entgegengesetzte Richtung eines einfachen Dreiecks.

Es tritt oft an der Marktspitze auf, daher ist das erweiternde Dreieck ein bärisches Muster. Es endet und signalisiert den Beginn des Hauptabwärtstrends, wenn die Preisbewegung vom dritten Hoch das Niveau der zweiten Rezession überschreitet.

Nach Abschluss des Musters können die Preise bis zu 50% des vorherigen Abwärtsbewegungssegments umkehren, wonach der bärische Trend fortgesetzt wird. Bei diesem Modell geht die Ausweitung der Preisschwankungen mit einer allmählichen Zunahme der Handelsaktivität einher.

| 1 Symmetrisches Dreieck | 2 Absteigendes Dreieck |

| 3 Aufsteigendes Dreieck | 4 Divergentes Dreieck |

Allgemeine Regeln zur Analyse von Dreiecken:

- In einem klassischen Dreieck sollte es fünf Berührungspunkte geben, seitdem Sie das Dreieck betreten haben (drei nach unten und zwei nach oben oder umgekehrt).

- Wenn der Preis von oben eintritt, dann eine stärkere Position, um den Preis nach unten fortzusetzen.

- Wenn der Preis von unten eintritt, dann eine stärkere Position, um den Preis nach oben fortzusetzen.

- Wenn der Winkel des Dreiecks nach oben gerichtet ist, ist es wahrscheinlicher, dass der Preis steigt.

Rechteckmodell

Dies ist ein grafisches Modell, das Preisbewegungen zwischen zwei parallelen Linien zeigt. Sie sind normalerweise horizontal, können aber auch aufsteigend oder absteigend sein.

Sie können Muster der Trendfortsetzung oder Umkehr sein. Das Rechteck zeigt das Kräftegleichgewicht zwischen Bullen und Bären an. Das betreffende Muster ähnelt sehr einem Dreifach-Top.

Wenn das Volumen zunimmt, wenn die Preise sich der oberen Grenze des Rechtecks nähern, ist ein Ausbruch nach oben wahrscheinlich. Dennoch wird ein Ausbruch nach unten erwartet, wenn es zunimmt, wenn die Preise sich der unteren Grenze nähern. Wenn die Preise aus dem Rechteck ausbrechen, steigt das Volumen normalerweise.

Ein Ausbruch bei niedrigem Volumen ist höchstwahrscheinlich falsch.

Rechtecke neigen dazu, bei Aufwärtstrends breiter und bei Abwärtstrends schmaler zu sein. Je länger das Rechteck, desto bedeutender der Durchbruch daraus.

Das wahrscheinliche Ziel eines Durchbruchs aus einem Rechteck entspricht der Höhe des Rechtecks selbst, die vom Ausbruchspunkt aus nach unten projiziert wird.

Dies ist das minimale Kursziel. Es wird jedoch angenommen, dass je länger ein Rechteck gebildet wird, desto größer das Potenzial für Bewegungen nach einem Ausbruch ist. Daher wird angenommen, dass das maximale Ziel in diesem Fall die tatsächliche Länge des Rechtecks ist, die vom Ausbruchspunkt in Richtung des sich entwickelnden Trends nach unten projiziert wird.

Ein Sonderfall des Rechteck-Kursmusters ist die Linienkursfigur, die sich vom Rechteck nur in der Höhe unterscheidet, etwa 3% der Größe des vorherigen Trends.

Wenn der Markt während eines Ausbruchs nicht in eine andere Richtung geht, sondern nur eine Ausrichtung droht, deutet dies auf einen besonders starken zugrunde liegenden Trend hin.

Die Handelsstrategien im oben genannten grafischen Rechteckmodell können unterschiedlich sein, aber die folgenden Regeln werden allgemein gelten:

Beim Kauf an der unteren Grenze des Rechtecks setzen Sie einen Schutzstopp direkt darunter.

Beim Leerverkauf in der Nähe der oberen Grenze des Rechtecks setzen Sie einen Schutzstopp direkt über dieser Grenze.

Schließen Sie die Position beim ersten Anzeichen einer Umkehr.

Es ist riskant, zu warten, bis die Preise ein paar Punkte weiter innerhalb des Rechtecks bewegen.

Um die Wahrscheinlichkeit eines oberen oder unteren Ausbruchs zu bestimmen, analysieren Sie den Markt auf einer größeren Zeitskala als der, auf der Sie handeln.

Der Trend des Tagescharts hat Vorrang vor dem Trend des Vier-Stunden-Charts usw. Setzen Sie einen Schutzstopp innerhalb des Rechtecks, wenn Sie nach einem oberen Ausbruch kaufen oder nach einem unteren Ausbruch verkaufen.

Die Preise können bei geringem Volumen an die Grenze des Rechtecks zurückkehren, aber nach einem echten Ausbruch in das Rechteck werden sie nicht weiter fallen.

Ein falscher Ausbruch in jede Richtung ist ein starkes Signal, Positionen in die entgegengesetzte Richtung des falschen Ausbruchs zu eröffnen.

Diamant (Diamant-Formation)

Die „Diamant-Formation“ ist ein relativ seltenes Muster, das sich an der Marktspitze bildet. Die Besonderheit dieser Konfiguration besteht darin, dass sie zwei verschiedene Dreiecksmodelle kombiniert – erweiternd und symmetrisch.

Die erste Hälfte der „Diamant-Formation“ hat die Kontur eines erweiterten Dreiecks, und die zweite ist symmetrisch.

Die Volumendynamik entspricht im Allgemeinen der Preisdynamik: In der ersten Hälfte der Formation nimmt das Volumen zu und dann, da die Preisschwankungen in der zweiten Hälfte abnehmen, nimmt es ab.

Trendlinien, die sich zunächst divergieren und dann konvergieren, bilden ein grafisches Muster, das einem Diamanten ähnelt. Hierher stammt der Name des Modells.

Dies ist ein relativ seltenes Modell; es tritt auf, wenn der Markt seine Spitze erreicht. Es ist oft ein Trendumkehrmodell und gelegentlich ein Trendfortsetzungsmodell.

Das Diamantmuster endet mit einem Ausbruch der aufsteigenden Trendlinie in der zweiten Hälfte der Formation, was normalerweise die Handelsaktivität erhöht.

Die Technik zur Messung der minimalen Kursziele beim Durchbrechen eines Diamantmusters ähnelt den beschriebenen Methoden zur Messung von Dreiecksmodellen.

Der Abstand wird streng vertikal am breitesten Teil des Musters gemessen und dann vom Ausbruchspunkt aus nach unten projiziert. Manchmal gibt es eine Rückbewegung der Preise, ähnlich wie bei Ausbrüchen starker Linien, wonach der Trend in Richtung des Ausbruchs fortgesetzt wird.

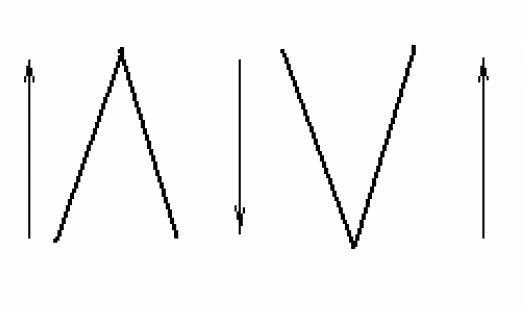

Keil

Das Keil-Modell ähnelt in Form und Dauer der Bildung einem symmetrischen Dreieck.

Wie das Dreiecksmodell wird der Keil leicht an den beiden Trendlinien erkannt, die sich an seiner Spitze treffen.

Das Keilmodell hat eine signifikante Neigung – nach oben oder nach unten.

Typischerweise ist der Keil wie eine Flagge gegen die Richtung des vorherrschenden Trends geneigt. Daher wird ein nach unten gerichteter Keil als bullisches Muster und ein nach oben gerichteter Keil als bärisches Muster angesehen.

Keile entstehen oft während der Entwicklung eines bestehenden Trends und sind in der Regel Fortsetzungsmuster. Sie können auch an der Spitze oder am Boden des Marktes beginnen und eine bevorstehende Trendumkehr signalisieren. Dies geschieht jedoch sehr selten.

Aber unabhängig davon, wo dieses Muster gebildet wird – in der Mitte oder am Ende des Preissegmentes – müssen Sie sich immer an die Regel halten, dass ein nach oben gerichteter Keil ein bärisches Muster und ein nach unten gerichteter Keil ein bullisches Muster ist.

Typischerweise kann ein solches Modell bis ganz nach oben gehen. Während sich der Keil bildet, sollte das Volumen abnehmen und dann bei einem Durchbruch zunehmen.

Top-Tools für MetaTrader-Händler

MetaTrader-Nutzer sind ständig auf der Suche nach Tools, die das Trading vereinfachen und bessere Ergebnisse erzielen können. Unsere kuratierte Liste der Top-Tools bietet sowohl Anfängern als auch erfahrenen Händlern effektive Lösungen für automatisiertes Trading, Handelsmanagement und Strategieoptimierung.

Für Händler, die eine leistungsstarke automatische Handelslösung suchen, ist der AI Sniper eine ausgezeichnete Wahl. Er nutzt intelligente Algorithmen, um optimale Trades zu identifizieren. Wenn Sie manuelle Kontrolle mit schneller Ausführung bevorzugen, ermöglicht das VirtualTradePad (VTP) Trading Panel das direkte Trading vom Chart aus mit nur einem Klick.

Fans des Copy Tradings werden Copylot schätzen, das eine nahtlose Handelsduplizierung zwischen MetaTrader-Terminals ermöglicht. Für diejenigen, die benutzerdefinierte Strategien entwickeln möchten, ist der xCustomEA ein universeller Handelsberater, der sich mit benutzerdefinierten Indikatoren integriert.

Wenn Scalping Ihr bevorzugter Handelsstil ist, bietet der TickSniper präzises und automatisiertes Tick-basiertes Trading. Ebenso nutzt der The X Expert Advisor Standardindikatoren für universelle Handelsstrategien.

Zur Unterstützung offener Positionen bietet der Assistant Tools für das effektive Management von StopLoss, TakeProfit und Trailing Stops. Für Händler, die sich auf die Analyse ihrer Konten konzentrieren, fungiert das Extra Report Pad als professionelles Trading-Tagebuch mit Live-Analysen.

Abschließend vereinfacht der Duplicator die Duplizierung von Trades über mehrere MetaTrader-Terminals hinweg und ist damit unverzichtbar für das Multi-Konto-Management.

Entdecken Sie diese Tools, um Ihr Trading-Erlebnis zu verbessern und Ihre Ziele mit Leichtigkeit zu erreichen!

Sie können andere Kapitel lesen

Forex-Handel für Anfänger Teil 8: Trendlinien

Trendlinien und Kanal-Linien, Aufbau von Trendlinien (Trendlines), Aufbau und Auswahl von TD-Punkten, Preisprognosen, Korrekturlängen

Forex-Handel für Anfänger Teil 10: MATHEMATISCHE ANALYSE, Indikatoren

MATHEMATISCHE ANALYSE, Arten von Indikatoren, Oszillatoren, Bearish Convergence, Bullish Divergence, Parallelismus

Dieser Beitrag ist auch verfügbar auf: English Portuguese Español Deutsch Français Русский Українська Indonesian Italiano العربية Chinese 日本語 한국어 Türkçe ไทย Tiếng Việt