初心者のための外国為替取引パート 11: 取引パターン

初心者のための外国為替取引パート 9: グラフィック価格モデル

数学的分析

数学的分析, インジケーターの種類 (indicator), オシレーター (Oscillators), ベアリッシュコンバージェンス (Bearish convergence), ブルリッシュダイバージェンス (Bullish divergence), 平行性 (Parallelism).

数学的分析は、テクニカル分析 (technical analysis)の一分野として、コンピューターの登場により広く適用されるようになりました。

さまざまな市場の多数のチャートを分析し、複数のインジケーター (indicator)を迅速に計算し、異なる市場状況に合わせてそれらを修正する能力が、さまざまな金融市場のアナリストの間で数学的分析の人気を決定しました。

コンピューターによるテクニカル分析 (technical analysis)は、従来のチャート分析よりも客観的です。

チャート上に「ヘッドアンドショルダーズ (head and shoulders)」パターンが存在することについて議論できるなら、インジケーター (indicator)の方向性については議論できません。

もし上昇しているなら、それは確実に上昇しています。

もし下落しているなら、それは確実に下落しています。

インジケーターは、市場における強気と弱気の勢力のバランスをより深く評価することを可能にします。

しかし、それらには欠点もあります。しばしば互いに矛盾することがあるのです。

一部はトレンド (trend)の検出に優れている一方、他のものは水平取引レンジにより適しています。

一部は反転 (reversals)を示すのに優れている一方、他のものはトレンド (trend)の方向性を追跡するのに適しています。

アナリストの課題は、さまざまな市場状況に適したインジケーター (indicator)を選択することです。

インジケーター (indicator)を使用する前に、それが何を測定し、どのように適用するかを明確に理解する必要があります。

その時初めて、そのシグナルに依存することができます。

インジケーターの種類 (Types of indicators)

専門家はインジケーター (indicator)を2つのグループに分けます: トレンドフォローインジケーター (trend-following indicators)とオシレーター (oscillators)。

トレンド (trend)に従うインジケーター (indicator)は、市場が上昇または下落しているときに分析するための効果的なツールです。

しかし、市場が停滞しているとき、それらのシグナルは信頼性が低く、しばしば偽になります。

対照的に、オシレーター (oscillators)は、レンジ内市場の変化を検出するのに優れています。

しかし、一度トレンドが確立されると、オシレーター (oscillators)は早すぎるシグナルや偽シグナルを出すことがあります。

成功する取引の秘密は、異なるグループのインジケーター (indicator)を組み合わせ、それらの欠点を相殺し、強みを維持する能力にあります。

トレンドフォローインジケーター (trend-following indicators)には、移動平均 (Moving Averages – MA), ボリンジャーバンド (Bollinger Bands – BB), 移動平均収束拡散法 (Moving Average Convergence/Divergence – MACD), オシレーターの移動平均 (Moving Average of Oscillator – OsMA)などがあります。

これらのインジケーター (indicator)は、トレンドの転換と同時またはその後にシグナルを出します。

オシレーター (oscillators)は、転換点を特定するのに役立ちます。

それらには、ストキャスティクスオシレーター (Stochastic Oscillator), 相対力指数 (Relative Strength Index – RSI), コモディティチャネル指数 (Commodity Channel Index – CCI), モメンタム (Momentum)などがあります。

これらのインジケーター (indicator)は、先行シグナルまたは同時シグナルを提供し、しばしば価格変動の前に現れます。

どのトレンド (trend)でも、価格は勢いを増す、維持する、または失うことがあります。

上昇トレンドや下降トレンドの速度が減少することは、トレンドが変化する可能性がある早期警告シグナルです。

例えば、上昇トレンドの速度が低下すると、トレンド反転の可能性を警告します。

ご存知ですか?

The X と The xCustomEA は、Forex向けの最高のエキスパートアドバイザー (Expert Advisors – EAs)です。

それらは、標準のインジケーター (indicator)やiCustom インジケーター (indicator)から戦略を作成し、私たちの機能をアドバイザー (advisor)として使用することを可能にします。

トレンドインジケーター (Trend indicators)

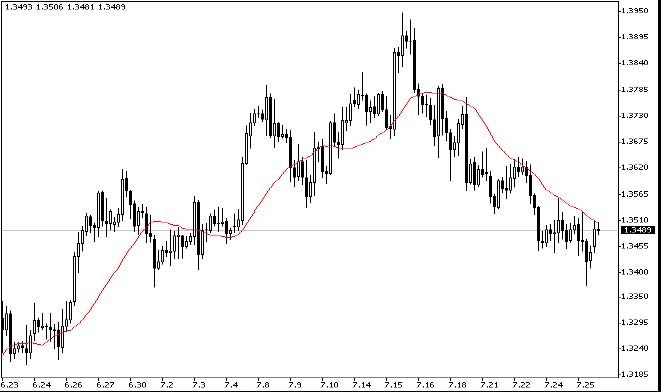

移動平均 (Moving Averages – MA)

テクニカルインジケーター 移動平均 (Moving Average – MA) は、特定の期間にわたる金融商品の価格の平均値を示します。移動平均 (Moving Average) を計算する際には、指定された期間の金融商品の価格の数学的平均が行われます。価格が変動すると、その平均値は増加するか減少します。

シグナルは、短期間の移動平均 (Moving Average – MA) (ファストMA)と長期間の移動平均 (Moving Average – MA) (スロウMA)の相互位置に基づいて計算されます。

そのパラメータは変数で指定できます。

BUY シグナルは、ファストMAがスロウMAの上にあるときに生成されます。

SELL シグナルは、スロウMAがファストMAの上にあるときに生成されます。

「シグナルなし (no signal)」状態は使用されません。

移動平均 (MA) は、価格シリーズを平滑化するシンプルなツールであり、どのトレンドもより明確に表示します。

移動平均 (MA) には、単純 (SMA)、加重 (WMA)、および指数 (EMA) の3つの主要なタイプがあります。

単純な移動平均 (Moving Average – SMA) は、最後のN本のローソク足の平均終値です。ここでNは平均の期間と呼ばれます。

これは算術平均として計算されます。

例えば、SMA = (期間中の終値の合計) / N です。

単純なMAの利点はそのシンプルさです。

欠点は、すべてのローソク足に同じ重要性を割り当てることです。

平均が最後のローソク足の近くにプロットされるため、最近の価格をより重要視する方が理にかなっています。

この欠点を解消するために、加重移動平均 (Weighted Moving Averages – WMA) が使用されます。

WMA = (価格と重みの積の合計) / (重みの合計) です。

WMAでは、最近のローソク足により大きな重みが与えられ、インジケーターの反応性が向上し、遅延が減少します。

しかし、古いデータが削除される際に急激な影響が残ります。

この問題は、過去の期間のすべての価格を含む指数移動平均 (Exponential Moving Average – EMA) によって解消されます。

EMAは以下の式で計算されます: EMA = EMA(t-1) + K*(Price(t)-EMA(t-1)), ここで K=2/(N+1) です。

ここで、Nは平均の期間であり、EMA(t-1) は前のEMA値です。

正しい平均期間を選択することが重要です。

短いMAは価格変動により早く反応しますが、しばしばより多くの偽シグナルを提供します。

長いMAはよりゆっくり反応しますが、偽シグナルが少なくなります。

トレーダーの課題は、現在の取引戦略のニーズに合ったMA期間を選択することです。

通常、MA期間はフィボナッチ数列から選択されます: 8, 13, 21, 34, 55, 89, 144。

短い時間枠では、長いMA期間がよく使用され、長い時間枠では、戦略によっては短い期間が効果的な場合があります。

市場の周期性が決定できる場合、MA期間を支配的なサイクルの半分に合わせることは有益ですが、市場のサイクルは不安定である可能性があります。

MA分析の一般ルール:

1. MAの方向に従う。MAの方向に従って取引します。上昇トレンドでは、MAラインが買いのサポートレベルとして機能します。下降トレンドでは、売りのレジスタンスレベルとして機能します。

2. 価格とMAの間の大きな乖離点を特定する。大きな乖離は潜在的な修正や反転を示すことがあります。

3. 価格がMAをクロスするポイントを特定する。そのようなクロスは潜在的なトレンド反転を示すことがあります。

推奨されるMA期間:

| 価格チャート | MA期間 |

| 5日 | 8, 13, 21 |

| 1日 | 8, 13, 21, 55, 89 |

| 3時間 | 8, 34, 55, 89, 144 |

| 1時間 | 5, 13, 34, 55, 89, 144 |

| 15分未満 | 34, 55, 144 |

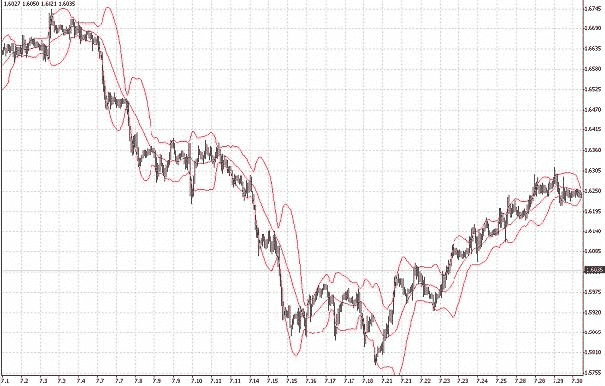

ボリンジャーバンド (Bollinger Bands – BB)

ボリンジャーバンド (Bollinger Bands – BB) はエンベロープに似ています。違いは、エンベロープの境界がMAから固定距離にあるのに対し、BBの境界はボラティリティに依存する標準偏差によって決定されます。ボラティリティが増加するとバンドは広がり、減少すると収縮します。

シグナルの種類は3つあります:

BUY – 前のローソク足の終値が下部バンドを下回っている場合。

SELL – 前のローソク足の終値が上部バンドを上回っている場合。

「シグナルなし (no signal)」 – ローソク足の終値がバンドの間にある場合。

BBはMAの周りにバンドとしてプロットされ、幅は標準偏差に比例します。

適切に選択されていれば、価格の95%以上がこれらのバンド内に収まるはずです。

上昇トレンドでは、BBのMAがサポートとして機能し、下降トレンドではレジスタンスとして機能します。

価格が一方のバンド境界から動くと、反対のバンド境界に達する傾向があります。

バンドの収縮はしばしば急激な価格変動の前兆となります。

価格がバンドの外側にブレイクすると、現在のトレンドの継続を示すことがよくあります。

バンド内のピークとトラフは、外部のものと比較してトレンド反転を示すことがあります。

BBの収束は市場が安定しているときに発生します。BBのダイバージェンスは、新しいトレンドが始まるか、既存のトレンドが強化されるときにしばしば発生します。

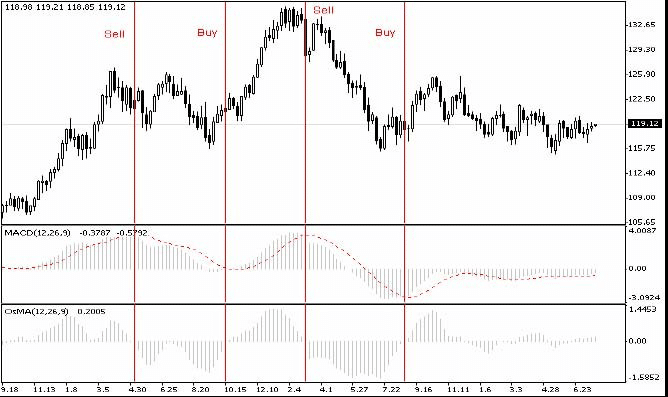

移動平均収束拡散法 (Moving Average Convergence/Divergence – MACD)

MACD は動的なトレンドインジケーターです。2つのEMAの関係を示します。MACDは広く変動する市場で効果的です。最も一般的に使用されるシグナルはラインのクロスオーバー、買われ過ぎ/売られ過ぎの状況、そしてダイバージェンスです。

MACDは4つの変数で動作し、シンプルなシグナルを提供します:

BUY – メインMACDラインがシグナルラインの上にある場合。

SELL – メインMACDラインがシグナルラインの下にある場合。

「シグナルなし (No signal)」は使用されません。

MACDは、ファストライン(2つのEMAの差)とスローライン(MACDラインのMAであるシグナルライン)で構成されます。

ファストラインがスローラインを上回ると強気、下回ると弱気です。

両方のラインがゼロ以上なら市場は強気、ゼロ以下なら弱気です。

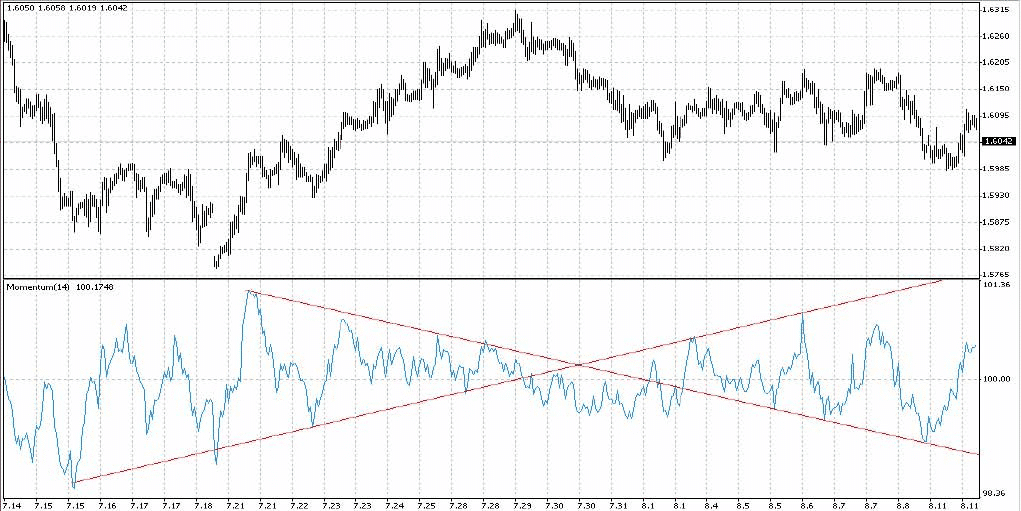

MACDと価格のダイバージェンスは重要なシグナルです。ブルリッシュダイバージェンス (Bullish divergence) は下降トレンドの弱体化を示唆します。ベアリッシュコンバージェンス (Bearish convergence) は上昇トレンドの弱体化を示唆します。

MACDインジケーターの標準パラメータは、1時間足では通常12, 26, 9です。

トレーダーは時々異なるパラメータを試しますが、堅実な戦略なしに定期的な最適化を行うと、結果が悪くなる可能性があります。

ラインの位置がゼロ以上にある場合、市場は強気、ゼロ以下にある場合は弱気として特徴付けられることも考慮する必要があります。MACDラインがゼロレベルに対して大きくなればなるほど、対応する株式センチメントは強くなります。

予測計画における最も重要なシグナルは、いわゆるブルリッシュダイバージェンス(ダイバージェンス)またはベアリッシュコンバージェンス(コンバージェンス)です。例えば、ファストMACDラインの2つの最も近い極値を結ぶと、2つのオプションが考えられます。MACD上の直線の方向が価格チャート上の類似の極値を結ぶ直線の方向と一致する場合、または対応するラインの方向が逆の場合です。後者の場合、ブルリッシュダイバージェンス(価格直線上昇、MACD直線下降)またはベアリッシュコンバージェンス(価格直線下降、MACD直線上昇)と呼ばれ、トレンドの反転の瞬間を示します。

ダイバージェンス/コンバージェンスシグナルの意味はかなり明確で、次のようになります。強気トレンドの次のMACD高値が前のものより低い場合、これは小さな順序のEMAと大きな順序のEMAの差の結果が減少し始めたことを意味します。つまり、小さな順序のEMAが大きな順序のEMAに近づいてきたことを意味します。したがって、この期間中の強気の活動が減少しました。この強気活動の減少の説明は状況によって異なる場合がありますが、一般的には、強気トレンドで買いたかった人が買い、新しいトレーダーの市場参入により強気が減少したと論じることができます。価格は強気トレンドに従って動き続けましたが、まだこの市場での弱気の活動が強気の活動よりも低かったためです。しかし、ギャップは狭まり始め、近い将来、現在のトレンドが方向を変える可能性があります。

| ブルリッシュダイバージェンス | ベアコンバージェンス |

| 強気トレンドの反転、または一時的な減衰のシグナル | 弱気トレンドの反転、または一時的な減衰のシグナル |

MACDインジケーターの標準パラメータは、1時間足では以下の通りです:

- – ファストEMA: 12 – 短期間のEMA

- – スロウEMA: 26 – 長期間のEMA

- – MACD SMA: 9 – シグナル、平滑化移動平均

多くのトレーダーは、他の移動平均を使用してMACDのパラメータを変更し、最適化しようとします。5, 34, 7のバリアントは非常に人気があります。望ましい(しかし必ずしも正しい)シグナルを得るためにパラメータを変更することは良い習慣ではありません。それは偽シグナルの増加や適用されたシグナルの大きな遅延につながる可能性があります。インジケーターのパラメータは、選択された取引戦略に従って選択されます。したがって、インジケーターの頻繁な最適化は、むしろ取引戦略がないというシグナルを与えます。

移動平均ダイバージェンスのヒストグラム (Histogram of moving average divergence – OsMA)

OsMA (Moving Average of Oscillator) は、MACDラインとそのシグナルラインの差です。ヒストグラムとして表示されます。

シグナルはわずかに異なります:

BUY – ヒストグラムがゼロより上にある場合。

SELL – ヒストグラムがゼロより下にある場合。

「シグナルなし (No signal)」はOsMAが正確にゼロの場合にのみ発生します。

OsMAは、強気または弱気の優位性についてより深い洞察を提供します。

OsMAが上昇すると、強気が勢力を増していることを示します。下落すると、弱気が勢力を増していることを示します。

OsMAが価格からダイバージェンスすると、それは潜在的な反転を示すことがよくあります。

価格が平坦に保たれ、OsMAが中間点に戻ると、以前のトレンドがしばしば再開します。

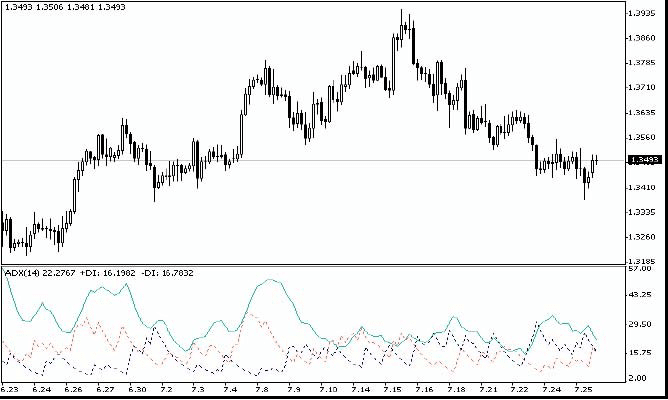

平均方向性指数 (Average Directional Movement Index – ADX)

平均方向性指数 (ADX) は、価格がトレンドしているかどうかを判断するのに役立ちます。J. ウェルズ・ウィルダー・ジュニアによって開発され、トレンドの強さを評価しますが、方向性は評価しません。

ディレクトリからのシグナル戦略:

もし ADXLevel = 0 ならば:

ウィルダーは、+DIが-DIを上回るときに買いを、+DIが-DIを下回るときに売りを提案しています。

もし ADXLevel ≠ 0 ならば:

+DI > -DI かつ ADX > ADXLevel のときに買い、-DI > +DI かつ ADX > ADXLevel のときに売り。

ADXシステムはトレンドの強さを示します。

+DI と -DI は、強気か弱気かを示します。

+DI > -DI の場合、トレンドは強気。-DI > +DI の場合、トレンドは弱気。

ADXはトレンドの強さを測定します。低いADXは弱いまたは横ばいの市場を示します。上昇するADXは強化されているトレンドを示します。

ADXが高い場合、市場が過熱している可能性があり、注意が必要です。

ADXは日足チャートでよく機能します。

それは今日のレンジが前日のレンジをどれだけ超えているかを明確に示します。

オシレーター

慣性 (Momentum)

慣性インジケーターは、トレンドのペース—加速、減速、またはスムーズな進行—を監視することを可能にします。

通常、これらのインジケーターは価格よりも先に頂点、底、または反転に達します。

上昇傾向にある間は、安全に強気のポジションを保持できます。

もし下がり続ける場合、下降に対して安全にポジションを保持できます。

新しい高値に達すると、シグナルは上向きのトレンドの加速とその継続の可能性を示します。

低いレベルで反転すると、シグナルは加速が止まったことを示します:トレンドは燃料を使い果たしたロケットのように動いています。

それは慣性のみで動くため、可能な反転に備える必要があります。

下降トレンドにおけるインジケーターの底の状況も同じ論理で評価されます。

これは単に特定の期間にわたる価格の変化として計算されます。

各価格は取引時点での市場参加者の集合的合意を反映しています。

慣性は、今日の価格(今日の価値合意)と前日の価格(前日の価値合意)を比較することに基づいています。

それは集合的な楽観主義または悲観主義のレベルの変化を測定します。

Momentumインジケーターが新しい高値に達すると、それは市場の楽観主義の増加とさらなる価格上昇の可能性を反映します。

Momentumインジケーターが新しい安値に下がると、それは悲観主義の高まりとさらなる価格下落の可能性を示します。

もし価格が上昇し、Momentumが下がる場合、それはピークが近づいていることを警告します:買いポジションを閉じるか、ストップを引き締めることを検討してください。

もし価格が新しい高値に達し、慣性または変化率のピークが前回より低い場合、このピークの乖離は強力な売りのシグナルを提供します。

下降トレンドでは、同じことを逆方向に行います。

上昇トレンドでは、Momentumインジケーターがゼロラインを下回り、その後上昇し始めるたびに買います。

もし下降トレンドがある場合、Momentumインジケーターがゼロラインを上回り、その後再び下がるときに売ります。

慣性インジケーターのチャート上で、インジケーター自体にトレンドラインを引くことができます。

トレンドラインのブレイクアウトやそれからのバウンドは、信頼できる買いまたは売りのシグナルを提供することができます。

コモディティチャネルインデックス(CCI)

テクニカルインジケーターコモディティチャネルインデックス(CCI)は、金融商品の価格がその平均統計価格からどれだけ逸脱しているかを測定します。CCIの高値は価格が平均と比較して異常に高いことを示し、低値は異常に低いことを示します。名前にもかかわらず、コモディティチャネルインデックスは商品に限らず、あらゆる金融商品に適用されます。

また、すべてのシグナルが使用されますが、デフォルトの状態は「シグナルなし」のままです。

買い – 上位レベルが上から下へ交差

売り – 下位レベルが下から上へ交差

外部パラメータCCIHighLevelとCCILowLevelの値が上位および下位レベルを決定します。

計算に使用される期間と価格はCCIPeriodとCCIPriceによって決定されます。

最大振幅でMomentumチャートを正規化します:

CCI = [ X – SMA(X, n) ] / [0.015 x dX ]、ここで X = [ 終値 + 高値 + 安値 ] / 3、

- 終値 – 終了価格

- 高値と安値 – 分析期間中の最大および最小価格

- dX = Sum [ Xi – SMA(X, n) ] / n

- n – 期間の長さ

- Xiは時点iにおける価格の値

- SMA(X, n)は期間nの移動平均です。

推奨n = 8。

コモディティチャネルインデックス(CCI)は、証券の価格がその平均価格からどれだけ逸脱しているかを測定します。

高いインデックス値は価格が平均と比較して異常に高いことを示し、低い値は価格が異常に低いことを示します。

名前にもかかわらず、CCIは商品に限らず、あらゆる金融商品に適用できます。

CCIを使用する主な方法は2つあります:

ダイバージェンスを見つける

ダイバージェンスは、価格が新しい高値を記録するが、CCIが前の高値を超えない場合に発生します。

このクラシックなダイバージェンスはしばしば価格の修正に先行します。

オーバーボート/オーバーソールドインジケーターとして、CCIは通常±100の範囲で変動します。

+100を超える値はオーバーボート条件(および可能な修正下落)を示し、-100を下回る値はオーバーソールド条件(および可能な修正上昇)を示します。

相対力指数(RSI)

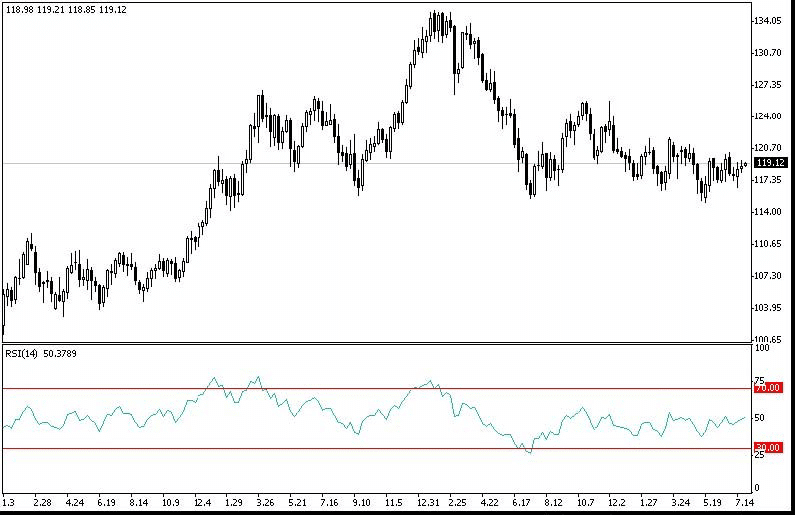

テクニカルインジケーター相対力指数(RSI)は、0から100までの範囲のオシレーターです。W. ワイルダーは14期間のRSIの使用を推奨しました。その後、9期間および25期間のバリアントも人気を博しました。RSIを分析する最も一般的な方法の一つは、価格が新しい高値を記録するが、RSIが前の高値を超えないダイバージェンスを探すことです。このダイバージェンスは価格の反転の可能性を示します。もしRSIがその後下向きに転じ、前回の底を下回ると、「失敗スイング」を形成し、差し迫った価格反転の確認と見なされます。

CCIやDeMarkerと同様に、RSIのシグナルはオーバーボート(RSIHighLevel)およびオーバーソールド(RSILowLevel)ゾーンを出るときに発生します。

買いのシグナルは、RSIが低い値から上昇し、(RSILowLevel)をクロスするときに現れます。

売りのシグナルは、RSIが高い値から下降し、RSIHighLevelをクロスするときに現れます。

デフォルトの状態は「シグナルなし」です。

RSIの期間はRSIPeriodに設定され、計算に使用される価格はRSIPriceに設定されます。

1978年にJ. ウィーラー Jr.によって開発されたRSIは、現在最も人気のあるオシレーターの一つです。

RSI = 100 – [ 100 / (1 + RS) ]、ここで RS = AUx / ADx、xは分析期間の日数(RSI順序)、推奨8。

AUxは期間中の正の価格変動の合計、ADxは期間中の負の価格変動の合計です。

推奨順序は8(任意の期間に対して)。

著者はもともと14を使用しましたが、主に日足チャートに適用されていたためです。

RSIは0から100までの範囲の価格追従型オシレーターです。

一般的な分析方法はダイバージェンスを探すことです:価格が新しい高値を記録するが、RSIが前の高値を超えない場合。

そのようなダイバージェンスは潜在的な価格反転を示唆します。

その後、RSIが下向きに転じ、底を下回ると、「失敗スイング」を完了し、反転が近いことを確認します。

RSIをチャート分析に使用する方法:

頂点と底

RSIの頂点は通常70以上に形成され、底は30以下に形成され、通常は価格チャートの頂点と底に先行します。

チャートパターン

RSIはしばしば「頭と肩」や三角形などのチャートパターンを形成し、価格チャートには現れない場合があります。

失敗スイング(サポートまたはレジスタンスレベルのブレイクアウト)は、RSIが前の高値(ピーク)を上回って上昇するか、前の安値(トラフ)を下回って下降する場合に発生します。

サポートとレジスタンスレベル

RSIチャートでは、サポートとレジスタンスレベルが価格チャートよりもさらに明確に現れます。

ダイバージェンス

前述のように、ダイバージェンスは価格が新しい高値(低値)を記録するが、RSIチャート上では新しい高値(低値)で確認されない場合に形成されます。

この場合、価格は通常RSIの動きの方向に修正します。

同じ方法がチャート上の平均価格を分析するときにも使用されます。

利点は、RSIの変動が制限されており、RSIの平均からのシグナルがチャートの平均からのシグナルを上回る可能性があることです。

パラボリックSAR

パラボリックSARインジケーターは価格チャート上にプロットされます。

概念的には移動平均に似ていますが、パラボリックSARはより大きな加速度で動きます。

このインジケーターは、移動ストップラインシグナルとしてよく使用されます。

パラボリックシステムは、市場の出口ポイントを識別するのに優れています。

長いポジションは価格がSARラインを下回ると閉じるべきであり、短いポジションは価格がそれを上回ると閉じるべきです。

長いポジションを保持している場合(価格がSARラインを上回っている)、SARラインは価格の方向に関係なく上昇します。

SARラインの動きの量は価格の動きの大きさによります。

ウィリアムズ%R

テクニカルインジケーターウィリアムズ%Rは、オーバーボート/オーバーソールドの状態を決定する動的インジケーターです。ウィリアムズ%Rはストキャスティクスオシレーターと非常に似ています。違いは、前者が反転したスケールを持ち、後者が内部スムージングを使用して構築されている点だけです。

ウィリアムズ%Rテクニカルインジケーター(%R)はストキャスティクスオシレーターと非常に似ています。-80%から-100%の値はオーバーソールド状態を示し、-0%から-20%の値はオーバーボート状態を示します。値の前にマイナス記号(例:-30%)が付けられてスケールが反転されます。分析時にはマイナス記号を無視してください(MetaTrader 5)。

RSI、CCI、およびDeMarkerと似ています。

買いシグナル – オーバーボートレベル(WPRHighLevel)のレベルが上から下へ交差するとき

売りシグナル – オーバーソールドレベル(WPRLowLevel)のレベルが下から上へ交差するとき

その他は「シグナルなし」です。

インジケーターの期間パラメータのみ外部から変更可能です – WPRPeriod。

ウィリアムズ%Rはオーバーボート/オーバーソールドの状態を決定する動的インジケーターです。

(%R)インジケーターはストキャスティクスオシレーターと非常に似ています。

唯一の違いは、前者が反転したスケールを持ち、後者が内部スムージングを使用して構築されている点です。

%Rインジケーターを反転スケールで構築するために、通常その値にマイナス記号が付けられます(例えば-30%)。

分析時にはマイナス記号を無視できます。

インジケーターの値は80%から100%の範囲で、オーバーソールド状態を示します。

0%から20%の範囲の値は市場がオーバーボートであることを示します。

すべてのオーバーボート/オーバーソールドインジケーターに共通するルールに従い、シグナルに基づいて価格が適切な方向に転じるのを待つことが最善です。

インジケーターがオーバーボート状態を示す場合、証券を売却する前に価格が下向きに転じるのを待つことが合理的です。

%Rインジケーターは価格の反転を予測する興味深い能力を持っています。

それはほぼ常に価格がピークを形成して下向きに転じる前にピークを形成し、同様にトラフを形成して上向きに転じる前にトラフを形成します。

オシレーター分析のルール:

- オシレーターの最大値または最小値に続く値は取引の警告です。少なくとも2つの確認を待ちます。

- 上位/下位の定義された境界との交差:取引のタイミング。売りまたは買いの場合、少なくとも1つの確認。

- 中間との交差:遅れる可能性があるため、少なくとも2つの確認を待ちます。

- 強気の市場では値の限界を引き上げ、弱気の市場ではそれらを引き下げます。

- オシレーター分析はフラット(横ばい)の市場でうまく機能します。

- 強い上昇トレンド中にオシレーターが下向きの動きを示しても価格が追随しない場合、上昇トレンドがさらに強化される可能性があります;強い下降トレンドでは逆もまた然りです。

- トレンドが変わると、オシレーターは誤解を招く可能性があるか、最初に警告を発することがあります。

- オシレーターが価格チャートとどのように相互作用するかを考慮します(図では価格が上、オシレーターが下にあります)。

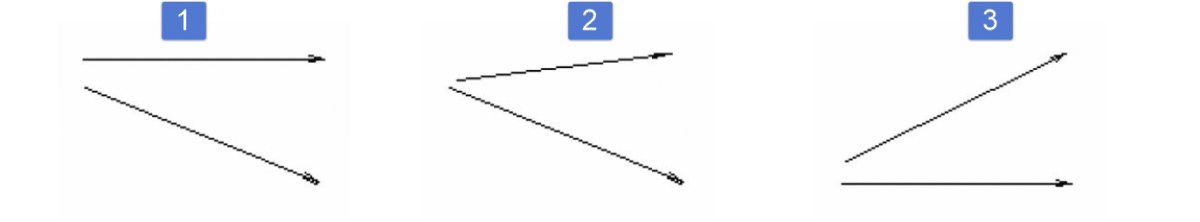

弱気の収束

1. 中程度のシグナル。オシレーターの終わりが上限に近い場合、価格の下落が可能です;中間に近い場合、為替レートが安定する可能性があります。

2. 弱いシグナル。価格の安定化とその後のトレンドの変化を予想します。

3. 中程度のシグナル。オシレーターの終わりが上限に近い場合、トレンドが強化される可能性があります;下限に近い場合、上昇が見込まれます;中間に近い場合、下落と価格の安定化の両方が同様に可能です。

強気のダイバージェンス

1. 中程度のシグナル。オシレーターの終わりが下限に近い場合、価格が上昇する可能性があります;中間に近い場合、下落の可能性が高くなります。

2. 強いシグナル。価格の安定化とその後のトレンドの変化を予想します。

3. 中程度のシグナル。オシレーターの終わりが下限に近い場合、トレンドが強化される可能性があります;上限に近い場合、安定化が可能です;中間に近い場合、価格の上昇と安定化の両方が同様に可能です。

平行線

平均的なシグナル。

1. 強い上昇トレンド。

2. トレンドの変化を予想します。

3. 強い下降トレンド。

最終的なコメント.

強いトレンドで運用する場合、オシレーターのシグナルを慎重に扱ってください。偽のオシレーターのシグナルはしばしばトレンドの強化を示します。

もしトレンドが上向きの場合、オシレーターはほとんどの時間オーバーボートゾーンに留まります;下向きの場合、オーバーソールドゾーンに留まります。

ボリューム分析の基本ルール:

- ボリュームの減少 – 現在の為替レートの動きに対する関心の低下、可能なトレンドの変化、または一時的な価格の安定化。

- ボリュームの増加 – 現在の為替レートの動きに対する関心の増加、現在の動きの強化、または新しい価格方向の出現。

- 時には、急激な価格変動に伴って徐々にボリュームが減少することがあります。

- ボリュームのピークは、可能なトレンドの反転を示します。

日本のキャンドルスティックチャートをプロットし、キャンドルスティックパターンを分析することは、比較的新しいテクニカル分析の分野です。

日本のキャンドルスティックの利点は、データを視覚的に表現することで内部関係を見ることができる点です。彼らはトレーディングの明確な心理的イメージを作り出します。

日本のキャンドルスティックは、根本的な原因ではなく、短期的な市場のセンチメントを示します。彼らはテクニカル分析に分類されます。投資家の感情(恐怖、貪欲、希望)が価格に影響を与えます。一般的な心理的雰囲気は統計的に測定できないため、テクニカル分析は心理の変化を評価するのに役立ちます。

日本のキャンドルスティックは、投資家の価値認識の変化を記録し、それが価格の動きに反映されます。彼らは買い手と売り手がどのように相互作用するかを明らかにします。

以下は、参考のためのキャンドルスティックパターンの簡単な概要です。完全な多様性はここでは完全にはカバーできません。

Expforex.comで最高のForexツールとガイドを探求する

Expforex.comは、初心者からプロまでのForexトレーダーに最適な強力なツールと包括的なガイドを提供しています。以下は主要なリソースの簡単な概要です:

- EA The xCustomEA: Universal Trading Advisor

このユニバーサルエキスパートアドバイザー(EA)でカスタム戦略を構築し、iCustomインジケーターと連携します。カスタマイズされたアプローチを望むトレーダーに最適です。 詳細はこちら. - The X – Universal Expert Advisor

標準的なインジケーターを活用し、多様な取引シナリオに対応する多用途な強力なEA。 機能を探る. - Averager: Smart Averaging Tool

トレンドに沿った取引および逆行する取引を効率的に管理します。正確なポジションの平均化に必須です。 詳細はこちら. - Extra Report Pad – Trader’s Diary

リアルタイムの洞察と視覚化されたレポートでトレーディングアカウントをプロのように分析します。MyFxBookとシームレスに統合されます。 さらに詳しく. - CLP: CloseIfProfitorLoss

トレール機能を使用して総利益または損失を監視および制御します。リスク管理戦略を強化します。 チェックしてください. - SafetyLOCK PRO: Lock and Hedge Positions

反対のペンディング注文でポジションをロックすることで取引を保護します。リスクを最小限に抑えるための必須ツールです。 方法を学ぶ. - Forex Glossary – Essential Concepts

重要なForex用語に精通し、取引知識を向上させます。 用語集を閲覧. - Forex for Beginners Series

金融市場から取引パターンまで、Forexトレーディングのステップバイステップガイドに飛び込みます。初心者に最適です。 学習を始める. - Functional Features of Experts

Expforexによって開発されたエキスパートアドバイザー(EA)のユニークな機能とパラメータを探索します。 詳細を読む. - Testing and Optimization for EAs

高度なテストおよび最適化方法でエキスパートアドバイザーのパフォーマンスを最大化します。 詳細を見る.

これらのツールとガイドはトレーダーがスキルと戦略を向上させるのに役立ち、Expforex.comをForex愛好家の頼りになるリソースにしています。

他の章も読むことができます。

初心者向けForexトレーディング パート11:取引パターン

反転パターン、スター、ハンマーとハンギングマン、その他の反転パターン、トレンド継続パターン。 日本のテクニカル分析の主な規定: 価格の高値と安値からのギャッププレイ

この記事は次の言語でもご覧いただけます: English Portuguese Español Deutsch Français Русский Українська Indonesian Italiano العربية Chinese 日本語 한국어 Türkçe ไทย Tiếng Việt