Links para bancos, ações, bolsas de valores…

Negociação Forex para iniciantes Parte 10: ANÁLISE MATEMÁTICA, Indicadores

Padrões de reversão, Estrelas, Martelo e Enforcado, Outros padrões de reversão, Padrões de continuação de tendência, As principais disposições da análise técnica japonesa, Jogo de gap a partir de altas e baixas de preços. Padrões de negociação

Padrões de Reversão

Martelo e Enforcado

Candle Masculino (Man Candlestick):

O corpo está no topo da faixa de preço. A cor do corpo não importa.

A sombra inferior é duas vezes maior que o corpo.

A vela não tem sombra superior ou é muito curta.

Fatores de Fortalecimento:

Quanto mais longa a sombra inferior, mais curta a sombra superior e maior o corpo, maior o potencial.

Embora a cor do corpo não importe, um martelo de cor de alta indica maior potencial de alta, e um homem enforcado de cor de baixa indica maior potencial de baixa.

Características:

(A cor não importa.)

No caso de um homem enforcado, a confirmação do sinal de baixa é importante. Quanto maior o gap de preço descendente entre o corpo do homem enforcado e o preço de abertura do próximo período, maior a probabilidade de que o homem enforcado forme um topo. Outra confirmação da natureza de baixa pode ser uma vela preta, cujo preço de fechamento é menor que o preço de fechamento no dia do aparecimento do homem enforcado.

A dinâmica de preços anterior caracteriza o martelo. Suponha que uma vela com um sinal de baixa claro apareça à frente do martelo (por exemplo, um corpo longo sem sombras). Nesse caso, isso é evidência de que o mercado de baixa está ganhando força, e você precisa esperar a confirmação de que os touros estão no controle da situação (por exemplo, a próxima vela com preço de fechamento maior que o preço de fechamento do martelo). É importante monitorar se o martelo quebrou um nível de suporte importante!

Modelo de Absorção (Absorption Model)

Descrição:

Deve haver uma tendência clara no mercado (mesmo de curto prazo).

Duas velas formam o padrão. O segundo corpo deve absorver o primeiro (as sombras não contam).

O segundo corpo deve ser de cor contrastante. A única exceção é quando o corpo é tão pequeno que é comparável a um doji ou é um doji (absorção de um pequeno corpo branco por um corpo branco muito grande em uma tendência de baixa, absorção de um pequeno corpo preto por um corpo preto muito grande em uma tendência de alta).

Fatores de Fortalecimento:

- · A primeira vela tem um corpo muito pequeno, e a segunda é muito grande.

- · Se um padrão de engolfamento aparecer após uma tendência prolongada ou muito rápida.

- · Se a segunda vela corresponder a um volume de negociação maior.

- · Se a segunda vela absorver vários corpos.

Limpeza nas Nuvens (Clearance in the Clouds)

Descrição: A primeira vela é preta; a segunda abre bem abaixo da baixa da vela anterior.

Os sinais são os mesmos do padrão Cobertura de Nuvem Escura (Dark Cloud Cover), mas enquanto podem haver exceções na Cobertura de Nuvem Escura (o segundo corpo nem sempre cobre mais da metade do primeiro), o gap não tem exceções! O corpo da segunda vela deve cobrir mais da metade do corpo da primeira.

A razão é que existem três modelos para a continuação da tendência de baixa quando a segunda vela de alta cobre o corpo da primeira em menos da metade:

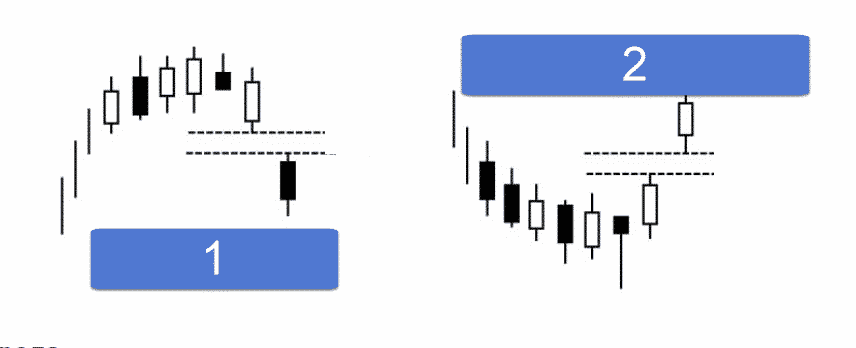

| 1 Padrão “Fundo” (O preço de abertura é ligeiramente maior que o preço de fechamento da vela preta) | 2 Padrão “Fundo” (O preço de abertura é ligeiramente maior que o preço de fechamento da vela preta) | 3 Padrão “Fundo” (O preço de abertura é um pouco maior que o preço de fechamento da vela preta) |

Se esses padrões e preços se formarem no gráfico e depois caírem abaixo da baixa da vela branca, é hora de vender.

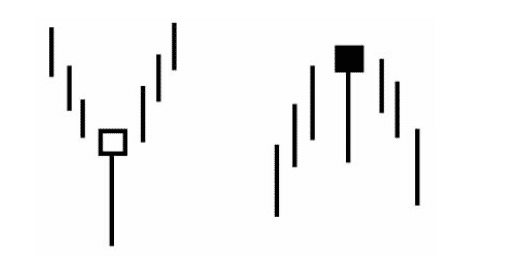

Estrelas

Uma estrela é uma vela com um corpo pequeno (de qualquer cor) que forma um gap de preço com a vela anterior com um corpo grande. O gap entre os corpos das velas é a principal condição para a formação de uma estrela (as sombras não contam).

Estrelas fazem parte de quatro padrões de reversão:

- Estrela da Noite

- Estrela da Manhã

- Estrela Doji

- Estrela Caída

- Padrão de Reversão na Base

A terceira vela cobre uma parte significativa do corpo da primeira vela. Idealmente, há um gap de preço entre o corpo da estrela e ambas as velas primeira e terceira (as sombras não contam), mas não é necessário.

Estrela da Noite

A contraparte de baixa da estrela da manhã.

A estrela da noite é especialmente significativa no final de uma tendência de alta, mas também pode ocorrer quando aparece no topo da faixa de negociação (nível de resistência).

Fatores de Amplificação para Estrelas da Manhã e da Noite:

- A presença de gaps entre os corpos das estrelas e duas velas vizinhas.

- O corpo da terceira vela cobre uma parte significativa do corpo da primeira vela.

- Volume de negociação pequeno durante a primeira sessão de negociação e alto volume durante a terceira sessão.

Estrela Doji da Noite ou da Manhã

A estrela doji é mais importante do que uma estrela regular porque contém o doji. No entanto, se após o doji houver uma vela (branca em uma tendência de alta ou preta em uma tendência de baixa) que forma um gap de preço (para cima em uma tendência de alta ou para baixo em uma tendência de baixa), a estrela doji deixa de ser um sinal de baixa ou de alta.

O sinal mais forte é o “Bebê Abandonado”. É caracterizado por um gap de preço da estrela doji com velas vizinhas, e mesmo as sombras não se cruzam.

Estrela Caída

O corpo de uma Estrela Caída é pequeno e está na parte inferior da faixa de preço da vela; a sombra superior é longa. Como outras estrelas, a cor do corpo da estrela caída não importa.

Este modelo avisa sobre o possível fim do crescimento de preços. Diferentemente da estrela da noite, não está entre os sinais mais importantes. O corpo de uma estrela caída ideal formará um gap com o corpo da vela anterior, mas não é necessário.

Um Martelo Invertido, semelhante a uma estrela caída, requer esperar para confirmar sinais de alta. Por exemplo, a próxima abertura está acima do corpo do martelo invertido; outra confirmação é uma vela branca com um nível de preço mais alto.

Outros Padrões de Reversão

Harami (Grávida)

Uma vela com um corpo pequeno que está dentro do corpo longo da vela anterior.

O modelo é o oposto do Modelo de Absorção (Absorption Model). Harami não é um sinal forte, mas apenas avisa sobre o possível fim de uma tendência. As velas no Harami não necessariamente diferem em cor, mas na maioria dos casos são contrastantes. As sombras não importam.

Harami Cruzado (Cross Harami)

No padrão Harami Cruzado (Cross Harami), um doji aparece no segundo dia em vez de uma vela com um corpo pequeno. O Harami Cruzado é um dos sinais de reversão mais significativos devido à presença do poderoso doji. Padrões Harami Cruzados também podem se formar na base, mas são mais eficazes no topo.

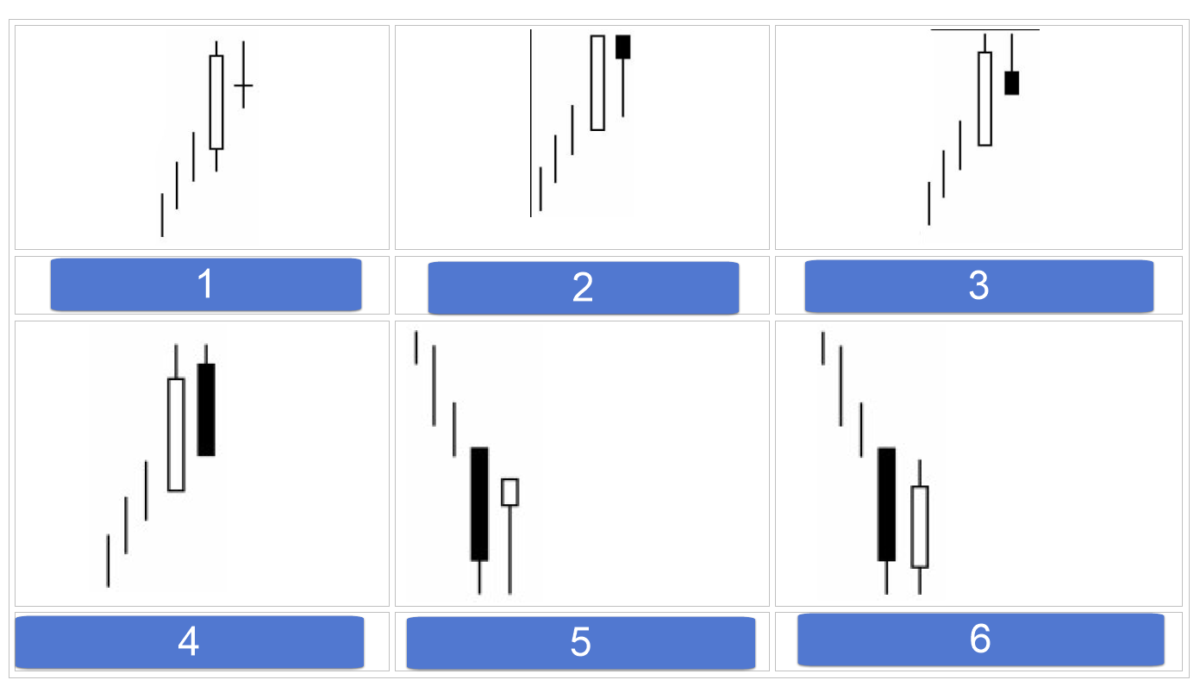

Topos e Fundos “Tweezers”

O padrão tweezers consiste em duas ou mais velas com as mesmas altas (em uma tendência de alta) ou baixas (em uma tendência de baixa). As sombras, corpos ou dojis podem formar tweezers. Eles são criados em sessões de negociação consecutivas ou próximas. Normalmente, não são sinais fortes de reversão. Sua importância aumenta se aparecerem após uma tendência longa ou se outros sinais de vela confirmarem sua natureza de baixa (topo) ou de alta (fundo).

Os seguintes fatores podem servir como exemplos de tais sinais:

| 1 | 2 | 3 |

| Topo Tweezers e Harami Cruzado | Topo Tweezers e Harami Cruzado | Topo Tweezers e Harami Cruzado |

| 4 | 5 | 6 |

| Topo Tweezers e Harami Cruzado | Pinnáculo Tweezers e Homem Enforcado | Topo Tweezers e Estrela Caída |

Um sinal adicional pode ser um teste bem-sucedido de níveis de resistência ou suporte por esses padrões.

Topos e fundos tweezers tornam-se sinais mais significativos nos gráficos semanais e mensais. Nesse caso, não é necessário esperar a confirmação por outros sinais de vela.

Modelo “Hold by the Belt”

Um hold de alta é uma vela branca longa com uma sombra inferior que aparece em uma tendência de baixa. Um hold de baixa é uma vela preta longa com uma sombra superior.

A vela não tem pavios (inferior para uma vela de alta e superior para uma vela de baixa), ou os pavios são pequenos (poucos ticks).

Quanto mais longa a vela, mais importante ela é para o desenvolvimento subsequente do mercado. Essas velas também são mais significativas se não apareceram no gráfico por muito tempo. O sinal é cancelado pelo próximo preço de fechamento que está acima de um hold de baixa ou abaixo de um hold de alta.

Dois Corvos Voadores

O termo “voando” refere-se ao gap de preço entre o corpo pequeno da primeira vela preta e o corpo da vela anterior (geralmente, a última vela tem um corpo branco longo). “Corvos” consistem em duas velas pretas. O padrão é de baixa. Idealmente, o preço de abertura do segundo corvo é maior que o preço de abertura do primeiro corvo, e o preço de fechamento é menor que o preço de fechamento do primeiro corvo. A importância do modelo é que, se o preço falhar em subir na quarta sessão de negociação, devemos esperar que os preços caiam.

Hold no Tatami

O padrão se assemelha a “Dois Corvos Voadores” mas é um sinal de alta.

As três primeiras velas são semelhantes às do padrão Dois Corvos, mas são seguidas por outra vela preta e depois uma vela branca com preço de abertura acima (gap) da alta (sombra superior) da vela anterior ou seu preço de fechamento acima da alta da vela preta. O “Hold” pode incluir não três, mas dois corvos.

“Dois Corvos Voadores” e “Hold Tatami” são bastante raros.

Três Corvos Negros

Descrição:

Três velas pretas descendentes consecutivamente. Elas preveem uma queda nos preços se aparecerem em uma área de preços altos ou após uma tendência de alta prolongada. Os preços de fechamento dos três corvos devem estar no mínimo ou próximos do mínimo. O preço de abertura de cada vela deve estar dentro do corpo da vela anterior.

Fatores de Fortalecimento:

- O corpo da primeira vela em uma sequência de três corvos está abaixo da alta da vela branca da sessão de negociação anterior.

- O preço de abertura do segundo e terceiro corvos é o mesmo que o preço de fechamento do primeiro e segundo corvos, respectivamente.

Modelo “Contra-Ataque”

Duas velas contrastantes formam o padrão Contra-Ataque com os mesmos preços de fechamento. É semelhante aos padrões Limpeza nas Nuvens (Clearance in the Clouds) e Cobertura de Nuvem Escura (Dark Cloud Cover), pois consiste na mesma combinação de velas. No entanto, no contra-ataque, o segundo corpo não se sobrepõe ao primeiro, tornando os padrões Limpeza e Véu sinais mais fortes.

O contra-ataque de alta é semelhante ao padrão de fundo, mas a vela de contra-ataque de alta branca abre muito mais baixa (é muito mais longa), portanto o contra-ataque é um padrão de reversão, e o fundo é um padrão de continuação. A condição principal é que o preço de abertura da segunda sessão de negociação esteja significativamente abaixo (contra-ataque de alta) ou acima (contra-ataque de baixa) do preço da vela anterior.

Padrões de Reversão que Exigem Mais Tempo:

“Três Montanhas”

Semelhante ao modelo Triple Top Ocidental. Um importante padrão de reversão está no topo. É formado quando o preço atinge a mesma alta três vezes ou tenta alcançar uma nova alta três vezes. O topo da última montanha deve ser confirmado na forma de um padrão de baixa ou vela (por exemplo, doji ou cobertura de nuvem escura).

“Três Budas” 1

Semelhante ao padrão Cabeça e Ombros Ocidental.

| 1 | 2 |

| Três Budas | Três Rios |

“Três Rios” 2

O modelo é o oposto do topo das “Três Montanhas”. Aparece quando o nível de preço mínimo é testado três vezes. Um sinal de reversão de fundo é confirmado quando os preços sobem acima das altas intermediárias do padrão.

“Top Lento” 1

Velas com corpos curtos formam o padrão. O gap de preço descendente confirma a formação de um “Top Lento”.

Um elemento necessário de um topo plano e sua confirmação é uma janela aberta para baixo (gap de preço).

Base de Frigideira (Frying Pan Base) 2

O padrão é formado em um mercado em declínio quando os preços começam uma depressão. Em seguida, uma janela aparece para cima.

Um gap de preço ascendente é necessário como confirmação de que os preços fizeram um fundo.

Top (1) e Base (2) “Torre”

O Topo da Torre é um padrão de reversão de topo. Primeiro, aparece uma vela branca longa (ou uma série de velas brancas), depois o avanço do mercado desacelera e começa a declinar. O topo da “torre” é considerado formado após o aparecimento de uma ou mais velas pretas longas.

As velas longas deste modelo se assemelham a torres altas, daí seu nome.

O fundo da “torre” é formado na área de preços baixos em uma tendência de baixa. Após o aparecimento de uma ou mais velas pretas longas, há uma pequena pausa. Então, aparecem uma ou mais velas brancas longas com preço de fechamento mais alto que o preço de fechamento da sessão anterior. Um fundo é formado, enquadrado de ambos os lados por torres, ou seja, velas pretas longas que refletem uma queda nos preços e velas brancas longas que mostram uma alta nos preços.

Padrões de Continuação de Tendência

Janela

A Janela é o gap de preço entre os valores extremos das sessões de negociação atual e anterior.

Analistas japoneses dizem que você deve negociar na direção indicada pela janela. As janelas se tornam áreas de suporte e resistência. Assim, uma janela em uma tendência de alta é um sinal de uma nova alta de preços. Em quedas corretivas, tal janela deve fornecer suporte aos preços. Se a janela se fechar como resultado de uma queda corretiva, a tendência de alta anterior deve ser considerada encerrada. Os analistas japoneses acreditam que se a janela não for fechada dentro de três sessões de negociação, a tendência que precedeu a queda ou alta corretiva continuará. Vale especialmente a pena notar uma quebra de preço para cima com janela – especialmente se abrir de uma vela preta pequena de uma área de congestionamento localizada em um nível de preço baixo – o que pode ter consequências de longo alcance.

As Principais Disposições da Análise Técnica Japonesa:

Durante a correção, os preços retornam à janela.

Após três janelas para cima ou três janelas para baixo, é altamente provável que ocorra um topo (se três janelas abrirem em uma tendência de alta) ou um fundo (se três janelas abrirem em uma tendência de baixa). Essa probabilidade aumenta se qualquer vela ou padrão de reversão aparecer após a terceira janela (por exemplo, um doji, um gap nas nuvens ou um véu de nuvens escuras).

Se não houver uma correção significativa após oito ou dez novas altas ou baixas, a probabilidade de tal correção em um futuro próximo é muito alta.

Tasuki Break Up (1) ou Down (2)

Tasuki Break Up é um modelo de continuação de tendência. Em uma tendência de alta, após uma vela branca que forma um gap de alta, aparece uma vela preta. O preço de abertura da vela preta está dentro do corpo da vela branca, e o preço de fechamento está abaixo dela. O preço de fechamento da vela preta é o ponto de compra. Se a janela se fechar e a pressão de venda continuar, o sinal “Tasuki Break Up” é cancelado. Os corpos das duas velas no padrão devem ter aproximadamente o mesmo tamanho.

O oposto é verdadeiro para o “Tasuki Break Down”.

Ambos os modelos são muito raros.

Jogo de Gap a partir de Altas e Baixas de Preços

Após uma alta acentuada no preço durante uma ou duas sessões de negociação, o mercado faz uma pausa por um tempo. O mercado começa a consolidar, resultando em um grupo de velas com corpos pequenos, indicando indecisão. O preço de abertura então forma um gap de preço. Esse modelo é chamado de “Jogo de Gap a partir de Altas de Preços” devido ao fato de que os preços flutuam perto de uma alta recente e depois formam um gap de preço para cima.

“Jogo de Gap a partir de Baixas de Preços” é a contraparte de baixa do padrão acima.

Separação de Velas Brancas Adjacentes

Se, em uma tendência de alta, uma vela branca aparece formando um gap de alta, e depois outra vela branca de aproximadamente o mesmo tamanho e quase o mesmo preço de abertura segue, então temos um padrão de continuação de alta.

O padrão é muito raro; ainda mais raro é o padrão de “Velas Brancas Adjacentes Quebrando para Baixo”.

Desdobramento de Candlestick é também um modelo de continuação de tendência. Se aparecer, os preços continuarão a cair. Um preço de fechamento baixo significa que a tendência de baixa nos preços continuará.

Modelo “Três Métodos”

Existem duas variantes deste padrão: um padrão de três métodos de alta e um padrão de três métodos de baixa.

Padrão de Alta: (1)

Primeiro, aparece uma vela branca longa. Em seguida, vem um grupo de velas descendentes com corpos pequenos (idealmente, há três dessas velas, mas podem haver duas ou mais de três). A condição principal é que essas velas não excedam a faixa de preço da vela branca (semelhante a um harami de três dias, mas aqui a faixa de preço também inclui sombras). Velas pequenas podem ser de qualquer cor, mas geralmente são pretas. No final, forma-se uma vela branca longa com um preço de fechamento mais alto que o preço de fechamento da primeira sessão de negociação. O preço de abertura dessa vela também deve ser mais alto que o preço de fechamento da sessão de negociação anterior.

Este padrão lembra bandeiras e penhascos de alta na análise técnica ocidental.

Padrão de Baixa: (2) O modelo de três métodos de baixa é semelhante ao modelo de alta, mas em uma tendência de baixa.

O modelo Três Métodos é um modelo de continuação de tendência. Com a aparência de velas pequenas, o mercado parece fazer uma pausa.

“Três Soldados Brancos Avançando”

O padrão representa um grupo de três velas brancas com preços de fechamento consistentemente crescentes.

Se os “Três Soldados Brancos” aparecerem na área de preços baixos após um período de consolidação, isso é um sinal de potencial força de mercado de alta. O preço de abertura de cada vela branca em tal padrão está dentro do corpo da vela anterior (ou próximo a ele). Os preços de fechamento das velas são iguais ou próximos aos preços altos (Fig. 1).

Se as segunda e terceira velas (ou apenas a terceira vela) mostrarem sinais de enfraquecimento, então um padrão de ofensiva repelida é formado (Fig. 2). Esse padrão é especialmente alarmante se aparecer após uma longa tendência de alta. Sinais de fraqueza no mercado podem incluir corpos de vela diminuindo e sombras superiores relativamente longas das duas últimas velas.

Se a segunda vela tiver um corpo branco longo e registrar uma nova alta, seguido por uma vela branca pequena, então um padrão de “Quebra” é formado (Fig. 3). A última vela pequena pode quebrar o corpo branco relativamente longo (tornar-se uma estrela) ou “sentar no ombro” (ou seja, sentar no topo do corpo longo anterior). Quando esse modelo aparece, posições longas devem ser fechadas.

Enquanto padrões de rebound e stall geralmente não são padrões de reversão de topo, às vezes são seguidos por quedas significativas de preços. Esses dois modelos são de grande importância na área de preços altos.

Modelo de Separação

Inclui duas velas contrastantes com o mesmo preço de abertura. O modelo é um indicador de continuação da tendência.

Em uma tendência de alta, a primeira vela é preta, e então aparece uma vela branca com o mesmo preço de abertura (padrão de alta). Em uma tendência de baixa, uma vela branca aparece primeiro, e então uma vela preta com o mesmo preço de abertura que a vela branca (padrão de baixa).

Doji

Um Doji é uma vela cujo preço de abertura é igual ao preço de fechamento.

Um doji é um sinal forte de mudança de tendência. Como sinal de reversão, o doji requer confirmação mais forte no fundo do mercado do que no topo.

Um sinal muito forte de mudança de tendência no topo é um doji após uma vela branca longa.

Um doji que tem uma sombra superior ou inferior muito longa (ou ambas) é chamado de Doji de Pernas Longas. Tal doji desempenha um papel particularmente importante se aparecer no topo.

Um doji com sombras longas e preços de abertura e fechamento iguais no centro da faixa de preço é chamado de Rickshaw. Se uma vela não é um doji, mas tem uma sombra superior ou inferior muito longa e um corpo pequeno, é chamada de High Wave. Um grupo de high waves é um sinal de reversão de tendência.

Outro doji muito importante é o Doji Sepultamento. Seus preços de abertura e fechamento são iguais à baixa diária. Às vezes, ele aparece no fundo do mercado, mas seu propósito principal é sinalizar a formação de um topo.

Um doji, especialmente se ocorrer em um topo ou fundo importante, pode às vezes atuar como uma área de suporte ou resistência.

Três Estrelas

Três dojis formam o padrão Três Estrelas. Ele aparece muito raramente, mas é o padrão de reversão mais importante. Quase nunca há um padrão ideal de “Três Estrelas”, mas pode também incluir modelos onde a estrela do meio é um doji, e as outras duas são dojis ou velas próximas a ele.

Os japoneses dizem:

“A psicologia dos participantes do mercado, a relação de oferta e demanda, e a força relativa de compradores e vendedores – tudo refletido em uma única vela ou uma combinação de velas.” Esta seção é apenas uma introdução à análise de gráficos de velas. Existem um número muito maior de padrões, conceitos e estratégias de negociação. Mas mesmo esta introdução básica pode dar uma ideia das novas possibilidades de análise que as velas oferecem.”

Você Pode Ler Outros Capítulos

Negociação Forex para Iniciantes Parte 10: ANÁLISE MATEMÁTICA, Indicadores

ANÁLISE MATEMÁTICA, Tipos de indicadores, Osciladores, Convergência de baixa, Divergência de alta, Paralelismo

Negociação Forex para Iniciantes Parte 1: Mercados Financeiros

INTRODUÇÃO Negociação Forex para Iniciantes. À primeira vista, os mercados financeiros podem parecer abstratos, alienígenas e até intimidantes. As pessoas que negociam e trabalham dentro deles frequentemente aparecem como especialistas intocáveis ou seres superiores. No entanto, se você olhar além dos mitos, […]

Este post também está disponível em: English Portuguese Español Deutsch Français Русский Українська Indonesian Italiano العربية Chinese 日本語 한국어 Türkçe ไทย Tiếng Việt