Торговля на Форекс для начинающих Часть 9: ГРАФИЧЕСКИЕ ЦЕНОВЫЕ МОДЕЛИ

Торговля на Форекс для начинающих Часть 7: Психология рынка, Типы графиков, Анализ трендов

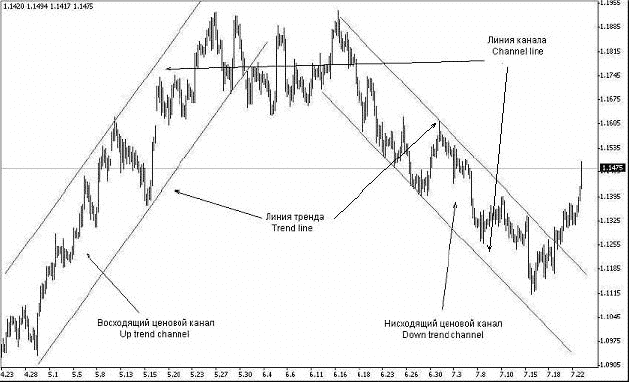

Трендовые линии и канальные линии

Трендовые линии в трендовом анализе невозможно переоценить, поскольку они делят ценовое пространство на две зоны — зона, где цена остается в рамках существующего тренда, наиболее вероятна.

Зона, где цена выходит за пределы, указывает на изменение текущего тренда.

Трендовая линия действует как водораздел — пересечение этой водораздела ценой сигнализирует о развороте тренда.

В восходящем тренде трендовая линия рисуется как линия поддержки (Support line).

В нисходящем тренде она обозначается как линия сопротивления (Resistance line).

Действительно, пока цена не пересечет трендовую линию (линия поддержки) в восходящем тренде, нельзя заключать, что этот тренд завершился и начался нисходящий тренд (Downtrend) или боковой тренд (Side trend).

Аналогично, в нисходящем тренде только пересечение цены трендовой линии (линия сопротивления) указывает на возможное изменение тренда.

Канальные линии — это линии, параллельные трендовой линии и построенные таким образом, что в рамках существующего тренда все цены заключены между трендовой линией и канальной линией.

Канал, образованный параллельными линиями (трендовой линией и канальной линией), представляет оптимальный торговый диапазон.

Направление канала — вниз, вверх или боковое — определяет рыночный тренд.

Если цены колеблются между двумя параллельными прямыми линиями (канальными линиями), можно говорить о наличии восходящего, нисходящего или горизонтального канала.

Когда цена ограничена внутри определенного ценового канала, задача трейдера по получению прибыли значительно упрощается.

Открытие позиций в направлении тренда, когда цена отскакивает от трендовой линии, является идеальным входом на рынок.

В отличие от этого, когда цена приближается к канальной линии, закрытие позиций позволяет зафиксировать максимальную прибыль, что является наиболее оптимальной точкой для взятия прибыли.

Когда цена выходит из ценового канала, она обычно движется в направлении выхода на 60-80% ширины канала.

Построение трендовых линий, линий поддержки/сопротивления, канальных линий и уровней субъективно.

Каждый человек интерпретирует эти явления по-своему.

При таком личном подходе количество линий и уровней может стать чрезмерным, в то время как на самом деле необходимо меньше линий.

В своей книге “Технический анализ — новая наука” Томас Димарк представляет несколько критериев, которые уменьшают количество построенных линий и приближают их количество к фактическому числу трендовых линий.

Вот некоторые выдержки из его книги.

Построение трендовых линий (Trend Lines)

Как и любой аспект графического анализа, рисование трендовой линии является формой искусства.

Иногда линия, которая изначально кажется точной, нуждается в отмене.

Однако есть некоторые правила, которые помогут вам определить правильную линию.

Прежде всего, должны быть явные признаки тренда.

Это означает, что для рисования восходящей трендовой линии, вы должны иметь как минимум два более низких минимума, при этом второй минимум должен быть выше первого.

Естественно, для рисования линии всегда требуются две точки.

После того как на графике отмечены две последовательные нисходящие точки, где следующий минимум выше предыдущего, они соединяются прямой линией, проведенной слева направо.

После подтверждения характера тренда трендовая линия может эффективно использоваться для решения нескольких задач.

Одним из фундаментальных принципов тренда является то, что продолжающийся тренд склонен сохранять свое движение.

Поэтому, как только тренд набирает определенную скорость и трендовая линия находится под определенным углом, этот угол, как правило, остается постоянным по мере дальнейшего развития тренда.

В этом случае трендовая линия поможет вам определить экстремальные точки коррекционных фаз и, что более важно, указать на возможность разворота тренда.

Предположим, что мы имеем дело с восходящим трендом.

В этом случае неизбежные коррекционные или промежуточные откаты либо приблизятся к восходящей трендовой линии, либо коснутся ее.

Поскольку трейдер ожидает покупки на откатах в восходящем тренде, трендовая линия будет служить уровнем поддержки (Support level) ниже рынка, который можно использовать как зону покупки.

Соответственно, если тренд нисходящий, трендовая линия может использоваться как уровень сопротивления (Resistance level) для продажи.

Несколько параметров характеризуют трендовую линию.

Самая важная характеристика трендовой линии — ее угол наклона: он указывает на силу тренда.

Он отражает рыночные настроения доминирующего тренда.

Еще одним важным аспектом является метод рисования трендовой линии.

Многие аналитики предпочитают строить трендовые линии через экстремальные точки.

Однако Иелдер считает, что такие линии лучше всего рисовать через зоны плотной торговой активности, поскольку цель состоит в том, чтобы определить преобладающие рыночные настроения, а не выбросы.

Некоторые трейдеры предпочитают рисовать трендовые линии через точки закрытия цены.

Однако такой подход не полностью адекватен; хотя цена закрытия является значимым значением, она представляет собой только определенный аспект динамики цен за весь период.

Поэтому некоторые аналитики утверждают, что трендовая линия должна строиться с учетом как минимум ценовых минимумов и максимумов.

Следовательно, каждый трейдер может выбрать свой собственный метод построения трендовой линии.

Рассмотрим один из методов выбора двух критических точек, необходимых для построения трендовой линии.

Построение и выбор TD точек

Движения рыночных цен обычно рассматриваются ретроспективно — от прошлого к будущему, поэтому даты на графике располагаются слева направо.

Соответственно, линии спроса и предложения (трендовые линии) строятся и размещаются на графике слева направо.

Однако эта интуиция ошибочна.

Движение цен в настоящий момент более важно, чем движение рынка в прошлом.

Другими словами, стандартные трендовые линии должны рисоваться справа налево, чтобы самые последние рыночные данные находились на правой стороне графика.

Важные опорные ценовые точки спроса определяются, когда регистрируется ценовой максимум, выше которого цены не поднимались в день, непосредственно предшествующий или следующий за ним.

Аналогично, важные опорные ценовые точки предложения определяются, когда регистрируется ценовой минимум, ниже которого цены не падали непосредственно предшествующий или следующий за ним.

Такие ключевые точки называются TD точками (TD points).

Трендовые линии рисуются через TD точки.

Любой дисбаланс между спросом и предложением отражается на графике появлением новых TD точек.

По мере появления TD линий постоянно корректируются.

Следовательно, важно определить последние TD точки и нарисовать TD линии через них.

Существует два метода улучшения выбора TD точек.

Важным фактором при выборе TD точек являются цены закрытия за два дня до формирования опорного ценового максимума и опорного ценового минимума.

- При формировании опорного ценового минимума помимо того, что это самая низкая цена дня, он должен быть выше предыдущего опорного ценового минимума и ниже цены закрытия за два дня до его регистрации.

- При формировании опорного ценового максимума помимо того, что это самая высокая цена дня, он должен быть ниже предыдущего опорного ценового максимума и выше цены закрытия за два дня до его регистрации.

Максимумы и минимумы, зафиксированные без методов улучшения выбора TD точек, называются “графическими” максимумами и минимумами.

Максимумы и минимумы, зафиксированные с использованием техник улучшения выбора TD точек, называются “истинными” максимумами и минимумами.

Оценка достоверности данной точки также требует сравнения двух значений цены: последнего опорного ценового максимума (или минимума) и цены закрытия на день, непосредственно следующий за ним.

Достоверность опорного ценового минимума ставится под сомнение, если цена закрытия на день после его регистрации ниже рассчитанного значения скорости подъема TD линии.

Аналогично, достоверность опорного ценового максимума сомнительна, если цена закрытия на день после его регистрации выше рассчитанного значения скорости спада TD линии.

Эти корректировки значительно уменьшают количество TD точек и, соответственно, количество TD линий.

В то же время они увеличивают значимость TD точек и надежность TD линий для определения уровней поддержки и сопротивления (Support and Resistance levels) и расчета ценовых проекций (Price projections).

Более длинные TD линии

Ранее описанные TD линии имеют магнитуду уровня 1 (Level 1 magnitude).

Для определения каждой TD точки, используемой для их построения, требуется три дня.

TD линия, нарисованная из двух таких точек, ничтожна, поскольку может потребоваться всего пять дней для формирования двух TD точек.

Однако трейдеру часто требуется долгосрочная перспектива развития цен.

Для построения TD линии магнитудой уровня 2 (Level 2 magnitude TD line) каждая TD точка должна формироваться не менее 5 дней: опорный ценовой максимум должен быть окружен с каждой стороны двумя меньшими максимумами, а опорный ценовой минимум — двумя меньшими минимумами.

Соответственно, для построения TD линии длиной третьего уровня (магнитуда уровня 3) требуется не менее 7 дней для регистрации каждой TD точки и так далее.

В этом случае все TD точки более высокого уровня расширения одновременно являются TD точками более низкого уровня расширения.

Однако не все они являются “активными” точками первого уровня, поскольку только последние две являются действительными TD точками первого уровня.

TD линия второго и более высоких уровней расширения подчиняется тем же законам, что и TD линии первого уровня.

Все уровни TD линий используют одни и те же ценовые проекторы.

Предпочтительнее работать с TD линиями первого уровня.

Два основания определяют этот выбор:

- Использование TD линий более высокого порядка увеличивает вероятность того, что трендовая линия будет пробита до полной формирования последней TD точки, что приведет к упущению трейдером прибыльной возможности открыть позицию.

- С увеличением уровня TD линии пропорционально увеличивается вероятность появления противоположного сигнала до достижения ценовой цели.

Пробои трендовых линий

Пробои трендовых линий указывают на то, что доминирующая группа теряет свою командующую позицию.

Однако ключевое здесь — не делать поспешных выводов.

Теперь мы подходим к вопросу критериев истинного пробоя трендовой линии.

Этот вопрос не однозначен, и некоторая степень субъективности неизбежна при его ответе.

Пробой трендовой линии считается действительным только тогда, когда цены закрываются на другой стороне трендовой линии.

Как правило, пробой трендовой линии по закрытию дня означает гораздо больше, чем просто внутридневный пробой.

Однако иногда даже пробой цены закрытия дня недостаточен, чтобы указать на настоящий пробой трендовой линии.

Большинство аналитиков используют различные ценовые и временные фильтры, чтобы устранить ложные сигналы.

Примером ценового фильтра является критерий пробития трендовой линии на определенное количество пунктов.

Самый распространенный временной фильтр — так называемое правило двух интервалов (Two-slot rule).

Другими словами, пробой трендовой линии считается истинным, если в течение двух последовательных интервалов (например, дней) цены закрытия остаются за ее пределами.

Следует отметить, что временные и ценовые фильтры также используются для оценки важных уровней поддержки и сопротивления, а не только основных трендовых линий.

Очень часто пробой трендовой линии является первым признаком изменения тренда.

Один из методов определения минимальных ценовых целей при пробое трендовой линии — так называемый метод поиска ценовых проекций TD (TD price projections), который описан ниже.

Ценовые проекции

Существует три метода расчета ценовых проекций после истинного пробоя трендовой линии.

Они называются ценовыми проекторами TD (TD price projectors).

Ценовой проектор 1 — самый простой для расчета, но с наименьшей точностью.

Он определяется следующим образом: когда происходит пробой нисходящей TD линии, цены обычно продолжают движение вверх как минимум на расстояние между ценовым минимумом ниже TD линии и ценовым пунктом на TD линии, непосредственно выше его, добавленное к цене в точке пробоя.

Когда происходит пробой восходящей TD линии, цены продолжают движение вниз до уровня, рассчитанного следующим образом: расстояние от высокой цены выше TD линии до ценового пункта на TD линии, непосредственно ниже ее, вычитается из цены в точке пробоя.

Часто ценовые цели можно определить “на глаз”, но большинство трейдеров требует большей точности.

Скорость изменения TD линии можно рассчитать следующим образом: разница между TD точками делится на количество дней между ними (исключая нерабочие дни).

Вы можете точно рассчитать цену пробоя, умножив дополнительное количество торговых дней от последней TD точки до точки пробоя на скорость изменения.

Добавляя (или вычитая) из (или в) цены пробоя разницу между пунктом на TD линии и ценовым минимумом (максимумом) непосредственно ниже (выше) ее, в зависимости от того, идет ли речь о покупке или продаже, можно определить ценовую цель.

Ценовой проектор 2 несколько сложнее.

Например, если нисходящая TD линия пробивает вверх, вместо выбора минимальной цены ниже нее выбирается внутридневной минимум ниже TD линии в день с самой низкой ценой закрытия.

Это значение затем добавляется к цене пробоя.

Самый низкий внутридневной минимум часто фиксируется в день с самой низкой ценой закрытия.

В этом случае Ценовой проектор 1 идентичен Ценовому проектору 2.

Для расчета ценового проектора в случае нисходящего пробоя восходящей TD линии ключевым днем считается день с самой высокой ценой закрытия или, точнее, внутридневной высокой ценой в этот день.

Может показаться, что Ценовой проектор 2 более точен и консервативен, чем Ценовой проектор 1, но это не всегда так.

Например, предположим, что скорость подъема или спада особенно высокая, и низкая цена закрытия в нисходящем тренде или высокая цена закрытия в восходящем тренде (ключевой день для Проектора 2) происходит раньше, чем внутридневной минимум или максимум.

В этом случае ценовая цель, полученная с помощью Ценового проектора 2, больше.

Соответственно, если ключевой день для Проектора 2 происходит после внутридневного минимума или максимума, Ценовой проектор 2 предоставляет меньшую ценовую цель.

Проектор 3 еще более консервативен, рассчитывается как разница между TD линией и ценой закрытия ниже нее (выше ее) в день, когда происходит минимальное внутридневное ценовое значение (максимальное внутридневное ценовое значение).

Почему ценовые проекции могут не работать:

- Произошел пробой TD линии, направленной противоположно, что привело к появлению нового сигнала, противоречащего исходному. В этом случае новый сигнал, указывающий на начало нового, противоположного тренда, становится действительным, заменяя предыдущий. Расчитанные ценовые цели аннулируются.

- Сигнал о пробое трендовой линии был ложным с самого начала. Либо неожиданное событие резко нарушило баланс спроса и предложения, вызвав немедленный разворот цен после пробоя. Это становится очевидным на следующий день, когда фиксируется цена первого трейда. Если текущая TD линия нисходящая, цена на открытии может либо упасть ниже этой ранее пробитой линии, а затем продолжить падение, либо резко снизиться на открытии, образовав ценовой гэп, и упасть ниже TD линии к закрытию. В случае восходящей TD линии достоверность пробоя цены сомнительна, если на следующий день цена открытия или закрытия снова поднимается выше восходящей TD линии, образуя ценовой гэп, и цены продолжают расти.

Оценка истинности внутридневных ценовых пробоев

Существует три Квалификатора пробоя TD — два ценовых паттерна, сформированных за день до ожидаемого пробоя, и один паттерн, сформированный в день пробоя.

Предположим, что рынок был перепродан (перекуплен) за день до пробоя.

В этом случае вероятность того, что покупательское (продающее) давление не ослабеет после пробоя, увеличивается, тем самым создавая лишь иллюзию потенциальной силы (слабости) на рынке.

Если цена закрытия накануне восходящего пробоя ниже предыдущего дня (условие перепроданности), то вероятность истинного внутридневного пробоя увеличивается.

В этом случае мы рекомендуем открыть позицию при пересечении трендовой линии внутридневно.

Соответственно, если цена закрытия на день до восходящего пробоя трендовой линии выше предыдущего дня, возможен ложный пробой.

Если цена закрытия увеличилась накануне нисходящего пробоя, вероятность истинности внутридневного пробоя увеличивается, что позволяет войти на рынок.

Если цена закрытия снизилась накануне пробоя, то возможен ложный пробой.

Эти правила являются сутью Квалификатора пробоя TD 1.

Сигналом для открытия позиции может быть цена закрытия, указывающая на перепроданность (перекупленность) рынка, и цена открытия выше нисходящей TD линии или ниже восходящей TD линии (Квалификатор пробоя TD 2).

Такая цена открытия свидетельствует о крайней силе (слабости) на рынке.

Она оправдывает открытие позиции, даже если цены закрытия накануне указывали, что это не рекомендуется.

Суть Квалификатора пробоя TD 3: Сигнал на покупку является истинным, если сумма цены закрытия накануне пробоя и разницы между ценой закрытия и низкой ценой в тот же день (или ценой закрытия за два дня до пробоя, если меньше) меньше цены пробоя.

Сигнал на продажу является истинным, если разница между ценой закрытия накануне пробоя и разницей между высокой ценой (или ценой закрытия за два дня до пробоя, если больше) и ценой закрытия в тот же день больше цены пробоя.

Длины коррекции

Курсы валют на Форекс рынке меняются зигзагообразно.

Часто цены движутся против существующего тренда.

Такое движение называется откатом или коррекцией.

В техническом анализе широко используются числа Фибоначчи и коэффициенты, которые, как известно, имеют определенное мистическое значение.

При расчете длин коррекции (значение отката цены против тренда) используются коэффициенты Фибоначчи 0.382 и 0.618, а также коэффициент 0.5.

На сильном Форекс рынке (где скорость изменения курса обмена составляет более 40 пунктов в минуту) длина коррекции обычно составляет 0.382 предыдущей длины тренда.

На среднем Форекс рынке (где скорость изменения курса обмена находится в пределах 20-40 пунктов в минуту) длина коррекции обычно равна 0.5 предыдущей длины тренда.

Максимальная длина коррекции составляет 0.618.

Этот уровень наиболее интересен с точки зрения входа на рынок, поскольку пробитие этого уровня уже не считается коррекцией, а разворотом тренда.

Таким образом, трейдер открывает позицию в направлении тренда и одновременно устанавливает стоп-лосс ордер 20 пунктов ниже этого уровня коррекции.

Ниже приведен график EUR/USD 240-минутного курса, на котором ожидаются три длины коррекции.

Как видно из рисунка, цена не смогла пробить третий уровень коррекции, и восходящий тренд продолжился.

Для продвинутых торговых стратегий рассмотрите возможность использования xCustomEA, универсального торгового советника для iCustom Индикаторов.

Повышайте эффективность торговли с помощью VirtualTradePad (VTP) Торговой панели, торгового терминала для одно-кликовых сделок с графиков и клавиатуры.

Используйте TickSniper Автоматический Эксперт Советник для точного тик-скальпинга.

Синхронизируйте свои сделки на нескольких терминалах с помощью Copylot – Форекс Копировальщик для MetaTrader.

Эффективно управляйте своими позициями с помощью Assistant – лучшая бесплатная торговая панель для поддержки позиций и сделок с реальными/виртуальными StopLoss, TakeProfit и Trailing Stop.

Бесшовно дублируйте свои сделки и позиции с помощью Duplicator – Дублирование сделок/позиций на MetaTrader.

Тестируйте свои стратегии с помощью Tester Pad Форекс Торгового Симулятора.

Автоматизируйте свою торговлю с помощью Tick Hamster Автоматического Торгового Робота.

Узнайте, как навигировать по MetaTrader Market для покупки, аренды, обновления и установки советников.

Для устранения неполадок обращайтесь к MT5 Отчетам Экспертов и Серверным Логам.

Вы можете прочитать другие главы

Торговля на Форекс для начинающих Часть 7: Рыночная психология, Типы графиков, Трендовый анализ

Фундаментальные данные, рыночная психология и принятие решений, Основные типы графиков, ТРЕНДОВЫЙ АНАЛИЗ

Торговля на Форекс для начинающих Часть 9: ГРАФИЧЕСКИЕ ЦЕНОВЫЕ МОДЕЛИ

ГРАФИЧЕСКИЕ ЦЕНОВЫЕ МОДЕЛИ, ОБРАТНЫЕ МОДЕЛИ, ПАТТЕРНЫ ПРОДОЛЖЕНИЯ, ПАТТЕРНЫ ПРОДОЛЖЕНИЯ РАЗВОРОТА,

Этот пост также доступен на следующих языках: English Portuguese Español Deutsch Français Русский Українська Indonesian Italiano العربية Chinese 日本語 한국어 Türkçe ไทย Tiếng Việt