Yeni başlayanlar için Forex ticareti Bölüm 9: GRAFİK FİYAT MODELLERİ

Yeni başlayanlar için Forex ticareti Bölüm 7: Piyasa psikolojisi, Grafik türleri, Trend Analizi

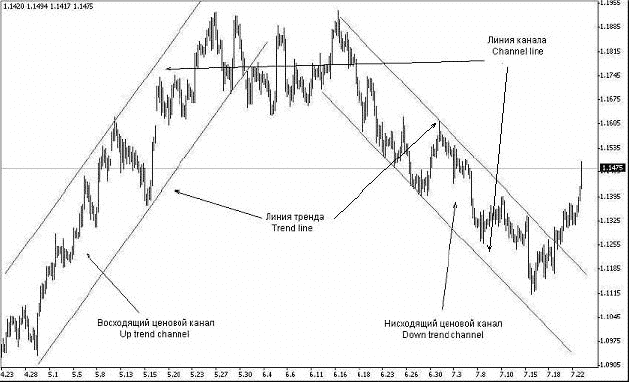

Trend Çizgileri ve Kanal Çizgileri

Trend çizgileri trend analizinde abartılamaz çünkü fiyat alanını iki bölgeye ayırmak için hizmet ederler – fiyatın mevcut trend içinde kalma bölgesi en olası olandır.

Fiyatın ortaya çıktığı bölge, mevcut trendin değiştiğini gösterir.

Trend çizgisi bir sınır görevi görür – fiyatın bu sınırı geçmesi, trendin tersine döndüğünü işaret eder.

Yükseliş trendinde, trend çizgisi destek çizgisi olarak çizilir.

Düşüş trendinde ise, bu çizgi direnç çizgisi olarak işaretlenir.

Gerçekten de, fiyat yükseliş trendinde trend çizgisini (destek çizgisi) geçene kadar, bu trendin sona erdiği ve bir düşüş trendi veya yan trend başladığı sonucuna varılamaz.

Benzer şekilde, düşüş trendinde yalnızca fiyatın trend çizgisini (direnç çizgisi) geçmesi potansiyel bir trend değişimini gösterir.

Kanal çizgileri, trend çizgisine paralel çizilen ve mevcut trend içinde tüm fiyatların trend çizgisi ile kanal çizgisi arasında kapsandığı şekilde inşa edilen çizgilerdir.

Paralel çizgiler (trend çizgisi ve kanal çizgisi) çizilerek oluşturulan kanal, optimal ticaret aralığını temsil eder.

Kanal yönü – aşağı, yukarı veya yatay – piyasa trendini belirler.

Eğer fiyatlar iki paralel düz çizgi (kanal çizgileri) arasında dalgalanıyorsa, yükselen, düşen veya yatay bir kanalın varlığından bahsedebiliriz.

Fiyat belirli bir fiyat kanalı içinde sınırlandığında, bir trader için kar elde etme görevi belirgin şekilde basitleşir.

Fiyat trend çizgisinden sıçradığında trend yönünde pozisyon açmak, ideal bir piyasa girişidir.

Buna karşılık, fiyat kanal çizgisine yaklaştığında pozisyonları kapatmak, kar elde etmenin en optimal noktası olan maksimum karı güvence altına almayı sağlar.

Fiyat fiyat kanalından çıktığında, genellikle çıkış yönünde kanal genişliğinin %60-80’i kadar hareket eder.

Trend çizgileri, destek/direnç çizgileri, kanal çizgileri ve seviye oluşturmak öznel olup, her kişi bu fenomenleri kendi şekilde yorumlar.

Bu kişisel yaklaşımda, çizgi ve seviye sayısı aşırı olabilirken, aslında daha az çizgi gereklidir.

Thomas DeMark, “Technical Analysis – The New Science” kitabında, çizgi sayısını azaltan ve gerçek trend çizgileri sayısına daha yakın hale getiren birkaç kriter sunar.

İşte kitabından bazı alıntılar.

Trend Çizgileri Oluşturma (Trend Lines)

Grafikleme ile ilgili her konuda olduğu gibi, bir trend çizgisi çizmek de bir sanat formudur.

Bazen, başlangıçta doğru görünen bir çizgi atılmak zorunda kalır.

Ancak, doğru çizgiyi tanımlamanıza yardımcı olacak bazı kurallar vardır.

Her şeyden önce, trendin net belirtileri olmalıdır.

Bu, bir yükseliş trend çizgisi çizmek için, en az iki daha düşük dip olmalı ve ikinci dip, birincisinden daha yüksek olmalıdır anlamına gelir.

Doğal olarak, bir çizgi çizmek için her zaman iki nokta gereklidir.

Grafikte, bir sonraki dip bir öncekinden daha yüksek olan iki ardışık düşen nokta işaretlendiğinde, sol tarafından sağa doğru çizilen düz bir çizgiyle birbirine bağlanırlar.

Trendin doğası doğrulandıktan sonra, trend çizgisi birkaç yönü ele almak için etkili bir şekilde kullanılabilir.

Bir trendin temel prensiplerinden biri, devam eden bir trendin hareketine devam etme eğiliminde olmasıdır.

Bu nedenle, bir trend belirli bir hız kazandığında ve trend çizgisi belirli bir açıda olduğunda, bu açı genellikle trendin daha da gelişmesiyle tutarlı kalacaktır.

Bu durumda, trend çizgisi, düzeltici fazların uç noktalarını tanımlamanıza ve daha da önemlisi, bir trend tersine dönme olasılığını göstermenize yardımcı olur.

Diyelim ki bir yükseliş trendi ile uğraşıyoruz.

Bu durumda, kaçınılmaz düzeltici veya ara geri çekilmeler, yükselen trend çizgisine ya yakından yaklaşacak ya da ona dokunacaktır.

Bir trader, bir yükseliş trendinde diplerden alım yapmayı beklediği için, trend çizgisi, piyasanın altında bir destek seviyesi olarak hizmet edecek ve bu da alım bölgesi olarak kullanılabilir.

Tersine, trend bir düşüş trendi ise, trend çizgisi satış için bir direnç seviyesi olarak kullanılabilir.

Trend çizgisi, birkaç parametre ile karakterize edilir.

Bir trend çizgisinin en önemli özelliği eğim açısıdır: bu, trendin gücünü gösterir.

Bu, baskın trendin piyasa hissiyatını yansıtır.

Bir diğer önemli yön, trend çizgisinin çizim yöntemidir.

Birçok analist, trend çizgilerini aşırı noktalardan geçerek inşa etmeyi tercih eder.

Ancak, Elder, bu tür çizgilerin en yoğun ticaret aktivitesi alanlarından geçerek çizilmesinin daha iyi olduğunu düşünüyor, çünkü amaç, aşırı değerleri değil, mevcut piyasa hissiyatını tanımlamaktır.

Bazı trader’lar, trend çizgilerini kapanış fiyat noktalarından geçerek çizmeyi tercih eder.

Ancak, bu yaklaşım tamamen yeterli değildir; kapanış fiyatı önemli bir değer olsa da, tüm dönemin fiyat dinamiklerinin sadece belirli bir yönünü temsil eder.

Bu nedenle, bazı analistler, trend çizgisinin hem fiyat diplerini hem de zirvelerini dikkate alarak inşa edilmesi gerektiğini savunurlar.

Sonuç olarak, her trader kendi trend çizgisini oluşturma yöntemini seçebilir.

İki kritik noktayı seçme yöntemlerinden birini ele alalım.

TD Noktalarını Oluşturma ve Seçme

Piyasa fiyat hareketleri genellikle geriye dönük olarak – geçmişten geleceğe doğru – incelenir, bu yüzden grafikte tarihler soldan sağa doğru listelenir.

Buna göre, arz ve talep çizgileri (trend çizgileri) grafikte soldan sağa doğru inşa edilir ve yerleştirilir.

Ancak, bu sezgi yanlıştır.

Mevcut anda fiyat hareketlerinin, piyasanın geçmişteki hareketlerinden daha önemli olduğu görülmektedir.

Başka bir deyişle, standart trend çizgileri, en son piyasa verilerinin grafiğin sağ tarafında olacak şekilde sağdan sola doğru çizilmelidir.

Önemli arz fiyat pivot noktaları, bir fiyat zirvesi kaydedildiğinde belirlenir; bu fiyatın hemen öncesinde veya sonrasında fiyatlar yükselmemiştir.

Benzer şekilde, önemli talep fiyat pivot noktaları, bir fiyat dip kaydedildiğinde belirlenir; bu fiyatın hemen öncesinde veya sonrasında fiyatlar düşmemiştir.

Bu tür ana noktalar TD noktaları olarak adlandırılır.

Trend çizgileri, TD noktalarından geçerek çizilir.

Arz ve talep arasındaki herhangi bir dengesizlik, yeni TD noktalarının ortaya çıkmasıyla grafikte yansıtılır.

TD çizgileri, ortaya çıktıkça sürekli olarak ayarlanır.

Bu nedenle, en son TD noktalarını belirlemek ve onlardan TD çizgileri çizmek önemlidir.

TD noktalarını seçmeyi iyileştirmenin iki yöntemi vardır.

TD noktalarını seçerken önemli bir faktör, pivot fiyat zirvesi ve pivot fiyat diplerinin oluşumundan iki gün önce kapanış fiyatlarıdır.

- Bir pivot fiyat dipini oluştururken, günün en düşük fiyatı olmasının yanı sıra, önceki pivot fiyat dipinden daha yüksek ve kaydedilmesinden iki gün önceki kapanış fiyatından daha düşük olmalıdır.

- Bir pivot fiyat zirvesi oluştururken, günün en yüksek fiyatı olmasının yanı sıra, önceki pivot fiyat zirvesinden daha düşük ve kaydedilmesinden iki gün önceki kapanış fiyatından daha yüksek olmalıdır.

TD nokta seçimini iyileştirme yöntemleri olmadan kaydedilen zirveler ve dipler “grafiksel” zirveler ve dipler olarak adlandırılır.

TD nokta seçimini iyileştirme teknikleri kullanılarak kaydedilen zirveler ve dipler “gerçek” zirveler ve dipler olarak adlandırılır.

Bir noktanın geçerliliğini değerlendirmek, iki fiyat değerini karşılaştırmayı da gerektirir: son pivot fiyat zirvesi (veya dip) ve hemen sonraki günün kapanış fiyatı.

Bir pivot fiyat dipinin geçerliliği, kaydedildiği günün ertesi gününün kapanış fiyatı, TD Çizgisinin ilerleme oranının hesaplanan değerinden düşükse şüphelidir.

Benzer şekilde, bir pivot fiyat zirvesinin geçerliliği, kaydedildiği günün ertesi gününün kapanış fiyatı, TD Çizgisinin gerileme oranının hesaplanan değerinden yüksekse şüphelidir.

Bu düzeltmeler, TD noktalarının sayısını ve buna bağlı olarak TD çizgilerinin sayısını önemli ölçüde azaltır.

Aynı zamanda, TD noktalarının önemini ve TD çizgilerinin destek ve direnç seviyelerini belirlemede ve fiyat projeksiyonlarını hesaplamada güvenilirliğini artırır.

Daha Uzun TD Çizgileri

Daha önce tanımlanan TD çizgileri, Seviye 1 büyüklüğündedir.

Her bir TD noktasını oluşturmak üç gün sürer.

İki bu tür noktadan çizilen bir TD çizgisi, iki TD noktası oluşturmak beş gün kadar sürebileceği için ihmal edilebilir.

Ancak, bir trader’a genellikle fiyat gelişmelerinin daha uzun vadeli bir perspektifi gerekir.

Bir Seviye 2 büyüklüğünde TD çizgisi çizmek için, her TD noktasının en az 5 gün oluşturulması gerekir: pivot fiyat zirvesi, her iki tarafında iki daha küçük zirve ile çevrili olmalı ve pivot fiyat dip, iki daha az dip ile çevrili olmalıdır.

Buna göre, üçüncü seviye (Seviye 3 büyüklüğünde) uzunlukta bir TD çizgisi oluşturmak için, her TD noktasının kaydedilmesi en az 7 gün sürer ve devam eder.

Bu durumda, daha yüksek bir uzantı seviyesindeki tüm TD noktaları aynı anda daha düşük bir uzantı seviyesindeki TD noktalarıdır.

Ancak, tümü “aktif” birinci seviye noktaları değildir çünkü yalnızca son ikisi geçerli birinci seviye TD noktalarıdır.

İkinci ve daha yüksek uzantı seviyelerindeki TD çizgisi, birinci seviye TD çizgileri ile aynı yasalara tabidir.

Tüm TD çizgisi seviyeleri aynı fiyat projeksiyonlarını kullanır.

Birinci seviye TD çizgileriyle çalışmak daha iyidir.

Bu tercihi belirleyen iki neden vardır:

- Daha yüksek derecedeki TD çizgilerini kullanmak, trend çizgisinin son TD noktası tam olarak oluşmadan kırılma olasılığını artırır, bu da trader’ın pozisyon açma fırsatını kaçırmasına neden olur.

- TD çizgisinin seviyesi arttıkça, fiyat hedefi gerçekleştirilmeden önce ters sinyalin oluşma olasılığı orantılı olarak artar.

Trend Çizgilerinin Kırılmaları

Kırılmalar, trend çizgilerini kırdığında baskın grubun komuta pozisyonunu kaybettiğini gösterir.

Ancak, burada anahtar nokta, önceden sonuca varmamak.

Şimdi, trend çizgisinin gerçek bir kırılımı için kriterlerin sorusuna yaklaşacağız.

Bu soru net değildir ve yanıtlanmasında bir dereceye kadar öznelik kaçınılmazdır.

Bir trend çizgisi kırılması, fiyatlar trend çizgisinin diğer tarafında kapanana kadar geçerli değildir.

Genellikle, gün sonundaki bir trend çizgisi kırılması, yalnızca intra-day kırılmanın ötesinde bir anlam taşır.

Ancak, bazen, günün kapanış fiyatının kırılmasını bile gerçek bir trend çizgisi kırılması göstermek için yeterli değildir.

Çoğu analist, yanlış sinyalleri ortadan kaldırmak için çeşitli fiyat ve zaman filtreleri kullanır.

Bir fiyat filtresi örneği, trend çizgisini belirli bir puan sayısıyla kırma kriteridir.

En yaygın zaman filtresi, sözde iki slot kuralıdır.

Başka bir deyişle, bir trend çizgisi kırılması, iki ardışık aralık (örneğin, günler) boyunca kapanış fiyatları çizginin dışında kalırsa gerçek kabul edilir.

Belirtmek gerekir ki, zaman ve fiyat filtreleri, sadece ana trend çizgilerini değil, aynı zamanda önemli destek ve direnç seviyelerini değerlendirmek için de kullanılır.

Çoğu zaman, bir trend çizgisi kırılması, trend değişikliğinin ilk işaretidir.

Bir trend çizgisi kırıldığında, minimum fiyat hedeflerini belirlemek için kullanılan yöntemlerden biri aşağıda açıklanan TD fiyat projeksiyonlarını bulma yöntemidir.

Fiyat Projeksiyonları

Gerçek bir trend çizgisi kırılması sonrasında fiyat projeksiyonlarını hesaplamak için üç yöntem vardır.

Bu yöntemlere TD fiyat projeksiyonları denir.

Fiyat Projeksiyonu 1 hesaplaması en kolay olanıdır ancak doğruluğu en düşüktür.

Şu şekilde tanımlanır: Bir fiyat trend çizgisi kırılması meydana geldiğinde, fiyatlar genellikle trend çizgisinin hemen üzerindeki fiyat noktasına kadar olan trend çizgisi altındaki fiyat dipleri arasındaki mesafeye en az bu kadar ekleyerek yukarı doğru hareket etmeye devam eder.

Bir fiyat trend çizgisi kırılması meydana geldiğinde, fiyatlar aşağı doğru hareket etmeye devam eder ve bu seviye şu şekilde hesaplanır: trend çizgisi üzerindeki yüksek fiyat ile hemen altındaki trend çizgisi fiyat noktası arasındaki mesafe, kırılma noktasındaki fiyattan çıkarılır.

Çoğu zaman, fiyat hedefleri “gözle” belirlenebilir, ancak çoğu trader daha fazla doğruluk ister.

Trend çizgisinin değişim hızı şu şekilde hesaplanabilir: TD noktaları arasındaki fark, aralarındaki gün sayısına (ticaretsiz günler hariç) bölünür.

Son TD noktasından kırılma noktasına kadar olan ek ticaret günleri sayısını değişim hızıyla çarparak kırılma fiyatını doğru bir şekilde hesaplayabilirsiniz.

Kırılma fiyatına, trend çizgisi üzerindeki nokta ile hemen altındaki (yukarısındaki) fiyat dipleri arasındaki farkı ekleyerek (veya çıkartarak), alım veya satıma bağlı olarak fiyat hedefi belirlenebilir.

TD Fiyat Projeksiyonu 2 biraz daha karmaşıktır.

Örneğin, bir trend çizgisinin aşağı yönlü kırılması durumunda, bunun altındaki minimum fiyatı seçmek yerine, en düşük kapanış fiyatına sahip günde trend çizgisi altındaki intraday dip seçilir.

Bu değer, kırılma fiyatına eklenir.

En küçük intraday dip genellikle en düşük kapanış fiyatına sahip günde kaydedilir.

Bu durumda, Fiyat Projeksiyonu 1 ile Fiyat Projeksiyonu 2 aynıdır.

Bir yükselen trend çizgisinin aşağı yönlü kırılması durumunda fiyat projeksiyonunu hesaplamak için, anahtar gün, o günün en yüksek kapanış fiyatına sahip gün veya daha kesin olarak, o günün intraday yüksek fiyatıdır.

TD Fiyat Projeksiyonu 2‘nin Fiyat Projeksiyonu 1‘den daha doğru ve muhafazakar görünebileceği düşünülebilir, ancak her zaman böyle değildir.

Örneğin, ilerleme veya gerileme hızı özellikle hızlıysa ve bir düşüş trendinde kapanış dip veya bir yükseliş trendinde kapanış zirvesi (Projeksiyon 2 için anahtar gün) intraday dip veya yüksekten önce meydana geliyorsa.

Bu durumda, Fiyat Projeksiyonu 2 kullanılarak elde edilen fiyat hedefi daha büyüktür.

Tersine, Projeksiyon 2 için anahtar gün, intraday dip veya yüksekten sonra meydana gelirse, Fiyat Projeksiyonu 2 daha küçük bir fiyat hedefi sağlar.

Projeksiyon 3 daha da muhafazakar olup, trend çizgisinin altında (üstünde) kapanış fiyatı ile trend çizgisi üzerindeki fiyat farkı, minimum intraday fiyat değeri (maksimum intraday fiyat değeri) meydana geldiği gün hesaplanır.

Neden fiyat projeksiyonları işe yaramayabilir:

- Aksine yönlü bir trend çizgisinin kırılması, orijinalini çelişen yeni bir sinyalin ortaya çıkmasına neden olur. Bu durumda, yeni sinyal, yeni ve zıt bir trendin başlangıcını göstererek önceki sinyali geçersiz kılar. Hesaplanan fiyat hedefleri iptal edilir.

- Trend çizgisi kırılma sinyali, başından beri yanlış olmuştur. Alternatif olarak, beklenmeyen bir olay arz ve talep dengesini keskin bir şekilde bozarak, fiyatların kırılmadan hemen sonra geri dönmesine neden olabilir. Bu, ilk ticaretin fiyatının kaydedildiği ertesi gün belirginleşir. Mevcut trend çizgisi aşağı yönlü ise, açılış fiyatı bu daha önce kırılmış çizginin altına düşebilir ve ardından düşmeye devam edebilir veya açılışta keskin bir düşüş yaşayarak fiyat boşluğu oluşturabilir ve trend çizgisinin altında kapanabilir. Yükselen trend çizgisi için ise, ertesi gün açılış veya kapanış fiyatı yeniden trend çizgisinin üzerinde yükselirse, bir fiyat kırılmasının geçerliliği şüphelidir.

İntraday Fiyat Kırılmalarının Gerçekliğini Değerlendirme

Üç TD Kırılma Kalifiye Edici vardır – beklenen kırılmadan bir gün önce oluşan iki fiyat deseni ve kırılma gününde oluşan bir desen.

Piyasa kırılmadan bir gün önce aşırı satılmış (aşırı alım) durumdaysa, kırılmadan sonra alım (satım) baskısının azalması muhtemel değildir, bu da piyasa üzerinde potansiyel güç (zayıflık) yanılsığı yaratır.

Eğer yükseliş kırılmasından bir gün önce kapanış fiyatı bir önceki günden düşükse (aşırı satılmış durum), gerçek bir intraday kırılma olasılığı artar.

Bu durumda, trend çizgisi intraday geçtiğinde pozisyon açmayı öneririz.

Tersine, yükseliş trend çizgisi kırılmasından bir gün önce kapanış fiyatı bir önceki günden yüksekse, yanlış bir kırılma mümkün olabilir.

Aşağı yönlü kırılmadan bir gün önce kapanış fiyatı artmışsa, intraday kırılmanın gerçek olma olasılığı artar ve piyasaya girmenize izin verir.

Kırılmadan bir gün önce kapanış fiyatı azalmışsa, yanlış bir kırılma mümkün olabilir.

Bu kurallar, TD Kırılma Kalifiye Edici 1‘in özüdür.

Pozisyon açma sinyali, bir trendin açılış fiyatı olabilir, bu da bir aşırı satılmış (aşırı alım) piyasa durumu ve trend çizgisinin aşağı yönlü açılış fiyatının üzerine ya da trend çizgisinin yukarı yönlü altına açılış fiyatıdır (TD Kırılma Kalifiye Edici 2).

Böyle bir açılış fiyatı, piyasada aşırı güç (zayıflık) olduğunu gösterir.

Bu, önceki günün kapanış fiyatları, bunun önerilmediğini göstermiş olsa bile, bir pozisyon açmayı haklı kılar.

TD Kırılma Kalifiye Edici 3‘ün özü: Bir alım sinyali, kırılma gecesi kapanış fiyatının, aynı gün kapanış fiyatı ile düşük fiyat farkının (ya da daha azsa kırılmadan iki gün önce kapanış fiyatı) kırılma fiyatından az olması durumunda doğrudur.

Bir satım sinyali, kırılma gecesi kapanış fiyatı ile yüksek fiyat (ya da daha fazlası, kırılmadan iki gün önce kapanış fiyatı) arasındaki farkın, aynı gün kapanış fiyatından büyük olması durumunda doğrudur.

Düzeltme Uzunlukları

Forex piyasasında döviz kurları zikzaklı bir şekilde değişir.

Çoğu zaman, fiyatlar mevcut trende karşı hareket eder.

Bu tür bir harekete geri çekilme veya düzeltme denir.

Teknik analizde, Fibonacci sayıları ve katsayılar yaygın olarak kullanılır ve bildiğiniz gibi belirli mistik bir öneme sahiptirler.

Düzeltme uzunluklarını (fiyattaki geri çekilmenin trendine karşılık gelen değeri) hesaplarken, 0.382 ve 0.618 Fibonacci katsayıları ile 0.5 katsayısı kullanılır.

Güçlü bir Forex piyasasında (döviz kurunun değişim hızı dakikada 40 puanın üzerinde ise), düzeltme uzunluğu genellikle önceki trendin uzunluğunun 0.382’sidir.

Ortalama bir Forex piyasasında (döviz kurunun değişim hızı dakikada 20-40 puan arasındaysa), düzeltme uzunluğu genellikle önceki trendin uzunluğunun 0.5’ine eşittir.

Maksimum düzeltme uzunluğu 0.618’dir.

Bu seviye, piyasa girişini değerlendirme açısından en ilginç seviyedir çünkü bu seviyenin aşılması artık bir düzeltme olarak değil, bir trend tersine dönüşü olarak kabul edilir.

Bu nedenle, trader, trend yönünde bir pozisyon açar ve aynı anda bu düzeltme seviyesinin 20 puan altında bir stop-loss emri belirler.

Aşağıda, üç düzeltme uzunluğunun beklediği EUR/USD 240 dakikalık oranı grafiği bulunmaktadır.

Şekilden de görülebileceği gibi, fiyat üçüncü düzeltme seviyesini geçemedi ve yükseliş trendi devam etti.

İleri ticaret stratejileri için, xCustomEA, iCustom Göstergeleri için evrensel bir ticaret danışmanını kullanmayı düşünün.

Ticareti grafiklerden ve klavyeden tek tıklamayla yapmanızı sağlayan VirtualTradePad (VTP) Ticaret Paneli ile ticaret verimliliğinizi artırın.

Kesin tick scalping için TickSniper Otomatik Expert Advisor kullanın.

Ticaretlerinizi birden çok terminalde senkronize etmek için Copylot – MetaTrader için Forex Kopyalayıcı kullanın.

Gerçek/virtual StopLoss, TakeProfit ve Trailing Stop ile pozisyonları ve işlemleri desteklemek için en iyi ücretsiz ticaret paneli olan Assistant ile pozisyonlarınızı etkili bir şekilde yönetin.

İşlemlerinizi ve pozisyonlarınızı sorunsuz bir şekilde çoğaltmak için Duplicator – MetaTrader’da İşlem/ Pozisyon Çoğaltma kullanın.

Stratejilerinizi Tester Pad Forex Ticaret Simülatörü ile geri test edin.

Ticareti otomatikleştirmek için Tick Hamster Otomatik Ticaret Robotu kullanın.

MetaTrader Market‘te danışman satın almak, kiralamak, güncellemek ve kurmak için nasıl gezineceğinizi öğrenin.

Problem çözmek için, MT5 Expert Raporları ve Sunucu Günlük Dosyaları‘na bakın.

Diğer Bölümleri Okuyabilirsiniz

Forex Ticaretine Yeni Başlayanlar İçin Bölüm 7: Piyasa Psikolojisi, Grafik Türleri, Trend Analizi

Temel veriler, piyasa psikolojisi ve karar verme, Ana grafik türleri, TREND ANALİZİ

Forex Ticaretine Yeni Başlayanlar İçin Bölüm 9: GRAFİK FİYAT MODELLERİ

GRAFİK FİYAT MODELLERİ, TERS MODELLER., DEVAM DESENLERİ, DEVAM ETME TERSİ DESENLERİ,

Bu gönderi ayrıca şu dillerde de mevcuttur: English Portuguese Español Deutsch Français Русский Українська Indonesian Italiano العربية Chinese 日本語 한국어 Türkçe ไทย Tiếng Việt