Yeni başlayanlar için Forex ticareti Bölüm 11: Ticaret Modelleri

Yeni başlayanlar için Forex ticareti Bölüm 9: GRAFİK FİYAT MODELLERİ

MATEMATİKSEL ANALİZ

MATEMATİKSEL ANALİZ, Göstergelerin Türleri, Osilatörler, Ayı Yakınsaması (Bearish convergence), Boğa Diverjansı (Bullish divergence), Paralellik.

Matematiksel analiz, bir dalı olarak teknik analiz, bilgisayarın ortaya çıkmasıyla birlikte yaygın olarak uygulanmaya başladı.

Çeşitli piyasalar için çok sayıda grafiği analiz etme, çok sayıda göstergeleri hızlı bir şekilde hesaplama ve bunları farklı piyasa durumlarına göre değiştirme yeteneği, matematiksel analizin çeşitli finansal piyasalardaki analistler arasında popülerliğini belirledi.

Bilgisayar teknik analiz, geleneksel grafik analizine göre daha nesneldir.

Bir grafikte “baş ve omuzlar” deseninin varlığı konusunda tartışılabilirken, göstergenin yönü konusunda tartışılamaz.

Eğer yukarı giderse, kesinlikle yukarı yönlüdür.

Eğer aşağı yönelirse, kesinlikle aşağı yönlüdür.

Göstergeler, piyasadaki boğalar ve ayılar arasındaki güç dengesinin daha derin bir değerlendirmesini sağlar.

Ancak, aynı zamanda bir dezavantajları vardır: genellikle birbirleriyle çelişirler.

Bazıları trendleri tespit etmede daha iyidir, bazıları ise yatay ticaret aralıklarına daha uygun olur.

Bazıları ters dönüşler (reversals) konusunda mükemmeldir, bazıları ise trendlerin yönünü izleme konusunda daha iyidir.

Analistin görevi, çeşitli piyasa durumları için uygun göstergeleri seçmektir.

Bir göstergenin kullanılmasından önce, neyi ölçtüğünü ve nasıl uygulanacağını net bir şekilde anlamak gerekir.

Sadece o zaman sinyallerine güvenebilirsiniz.

Göstergelerin Türleri

Profesyoneller, göstergeleri iki gruba ayırır: trend takip eden göstergeler ve osilatörler.

Trend göstergeleri, yukarı veya aşağı hareket eden bir piyasayı analiz etmek için etkili araçlardır.

Ama piyasa durgun olduğunda, sinyalleri güvenilmez ve genellikle yanlıştır.

Buna karşılık, osilatörler, aralık sınırlı piyasalarda değişiklikleri tespit etmede mükemmeldir.

Ancak, bir trend kurulduktan sonra, osilatörler erken veya hatta yanlış sinyaller verebilir.

Başarılı ticaretin sırrı, dezavantajlarının birbirini dengelediği ve güçlü yönlerinin korunduğu şekilde farklı gruplardan göstergeleri birleştirme yeteneğinde yatar.

Trend göstergeleri arasında Hareketli Ortalamalar (Moving Averages – MA), Bollinger Bantları (Bollinger Bands – BB), Hareketli Ortalama Yakınsama/Uzlaşması (MACD), Osilatörün Hareketli Ortalaması (OsMA) ve diğerleri bulunmaktadır.

Bu göstergeler, senkron veya gecikmeli sinyaller verir, yani bir trend tersine dönüşü ile eş zamanlı veya sonrasında.

Osilatörler dönüm noktalarını belirlemeye yardımcı olur.

Bu göstergeler arasında Stokastik Osilatör, Göreceli Güç Endeksi (RSI), Emtia Kanal Endeksi (CCI), Momentum ve diğerleri bulunmaktadır.

Bu göstergeler, önderlik eden veya senkron sinyaller sağlar ve genellikle fiyat değişikliklerinden önce ortaya çıkar.

Her trendde, fiyatlar ya ivme kazanır, ya korur ya da momentum kaybeder.

Yükseliş trendinin veya düşüş trendinin hızında azalma, trendin değişebileceğine dair erken bir uyarı sinyalidir.

Örneğin, bir yükseliş trendi hız kaybederse, bu muhtemel bir trend tersine dönüşünün uyarısıdır.

Biliyor musunuz?

The The X ve The xCustomEA, Forex için en iyi Expert Advisorlar (EAs) dir.

Standart göstergelerden ve iCustom göstergelerden stratejinizi oluşturmanıza ve fonksiyonlarımızı bir danışman olarak kullanmanıza olanak tanırlar.

Trend Göstergeleri

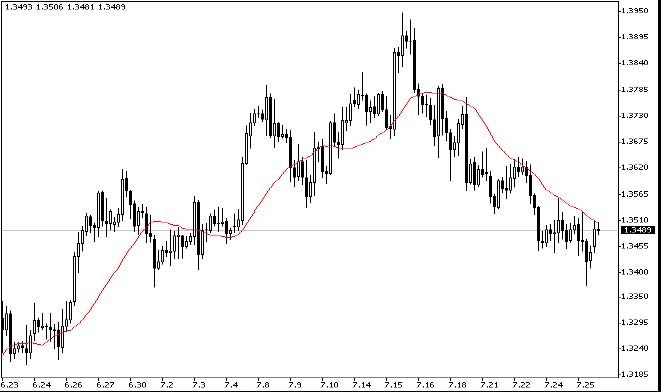

Hareketli Ortalamalar (Moving Averages – MA)

Teknik gösterge Hareketli Ortalama (MA), belirli bir dönem boyunca aracın fiyatının ortalama değerini gösterir. Hareketli Ortalama hesaplanırken, belirli bir dönem için aracın fiyatının matematiksel ortalaması alınır. Fiyat değiştikçe, ortalama değeri ya artar ya da düşer.

Sinyal, birinin daha kısa bir döneme (hızlı MA) ve diğerinin daha uzun bir döneme (yavaş MA) sahip olan iki Hareketli Ortalama‘nın karşılıklı konumuna dayanarak hesaplanır.

Parametreleri değişkenlerde belirtilebilir.

ALIŞ sinyali, hızlı MA yavaş MA’nın üzerinde olduğunda üretilir.

SATIŞ sinyali, yavaş MA hızlı MA’nın üzerinde olduğunda üretilir.

“Signal yok” durumu kullanılmaz.

Hareketli ortalamalar (MA), fiyat serilerini yumuşatmak için basit bir araç olmanın yanı sıra, herhangi bir trendi daha görünür kılar.

MA‘nın üç ana türü vardır: basit (SMA), ağırlıklı (WMA) ve üssel (EMA).

Basit bir Hareketli Ortalama (SMA), son N mumun ortalama kapanış fiyatıdır, burada N ortalamanın dönemi olarak adlandırılır.

Aritmetik ortalama olarak hesaplanır.

Örneğin, SMA = (dönem boyunca kapanış fiyatlarının toplamı) / N.

Basit MA’nın avantajı basitliğidir.

Dezavantajı, tüm mumlara eşit önem atamasıdır.

Ortalama, son muma yakın çizildiği için, son fiyatların daha önemli olarak kabul edilmesi daha mantıklı olurdu.

Bu dezavantajı gidermek için, Ağırlıklı Hareketli Ortalamalar (WMA) kullanılır.

WMA = (fiyatların ve ağırlıkların çarpımlarının toplamı) / (ağırlıkların toplamı).

Bir WMA’da, daha yeni mumlara daha büyük ağırlık verilir, bu da göstergenin duyarlılığını artırır ve gecikmeyi azaltır.

Ancak, eski veriler bırakıldığında hala bazı ani etkiler kalır.

Bu sorun, sadece sabit bir aralık değil, önceki dönemlerin tüm fiyatlarını içeren Üssel Hareketli Ortalama (EMA) ile ortadan kaldırılır.

EMA, formülle hesaplanır: EMA = EMA(t-1) + K*(Fiyat(t)-EMA(t-1)), burada K=2/(N+1).

Burada, N ortalamanın dönemidir ve EMA(t-1) önceki EMA değeridir.

Doğru ortalama dönemini seçmek önemlidir.

Daha kısa bir MA, fiyat dalgalanmalarına daha hızlı tepki verir ancak genellikle daha fazla yanlış sinyal sağlar.

Daha uzun bir MA daha yavaş tepki verir ancak daha az yanlış sinyal sağlar.

Tüccarın görevi, mevcut ticaret stratejisinin ihtiyaçlarını karşılayan bir MA dönemi seçmektir.

Tipik olarak, MA dönemleri Fibonacci serisinden seçilir: 8, 13, 21, 34, 55, 89, 144.

Daha kısa zaman dilimleri için genellikle daha uzun MA dönemleri kullanılır ve daha uzun zaman dilimleri için, stratejiye bağlı olarak daha kısa dönemler bazen etkili olabilir.

Piyasanın döngüselliği belirlenebiliyorsa, MA dönemini baskın döngünün yarısı ile hizalamak faydalı olabilir, ancak piyasa döngüleri istikrarsız olabilir.

MA’ları analiz etmek için genel kurallar:

1. MA’nın yönünü takip edin. MA yönünde ticaret yapın. Bir yükseliş trendinde, MA çizgisi alımlar için destek seviyesi olarak hizmet edebilir. Bir düşüş trendinde, satışlar için direnç seviyesi olarak hareket edebilir.

2. Fiyat ile MA arasında önemli diverjans noktalarını belirleyin. Büyük uyumsuzluklar potansiyel düzeltmeler veya ters dönüşler gösterebilir.

3. Fiyatın MA’yı kestiği noktaları belirleyin. Bu tür kesişimler potansiyel trend tersine dönüşlerini sinyal verebilir.

Önerilen MA dönemleri:

| Fiyat grafiği | MA dönemleri |

| 5 gün | 8, 13, 21 |

| 1 gün | 8, 13, 21, 55, 89 |

| 3 saat | 8, 34, 55, 89, 144 |

| 1 saat | 5, 13, 34, 55, 89, 144 |

| 15 dakikadan az | 34, 55, 144 |

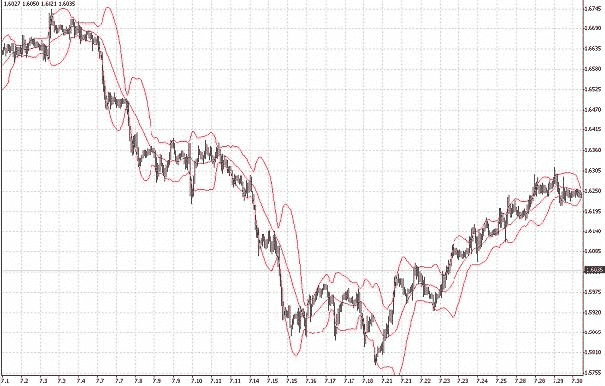

Bollinger Bantı (Bollinger Band – BB)

Teknik gösterge Bollinger Bantları (BB), Zarf (Envelopes) benzeridir. Fark, Zarf sınırlarının MA’dan sabit bir mesafede olmasıdır, oysa BB sınırları volatiliteye bağlı standart sapmalar tarafından belirlenir. Volatilite arttıkça, bantlar genişler ve azaldıkça daralır.

Üç tür sinyal vardır:

ALIŞ – Önceki mumun kapanış fiyatı alt banda düşüktür.

SATIŞ – Önceki mumun kapanış fiyatı üst bandın üzerindedir.

“Signal yok” – Mumun kapanış fiyatı bantlar arasında kalır.

BB’ler, genişliği standart sapmaya orantılı olarak MA etrafında bir bant olarak çizilir.

Eğer doğru seçildiyse, fiyatların %95’inden fazlası bu bantlar içinde olmalıdır.

Bir yükseliş trendinde, BB’deki MA destek görevi görebilir; bir düşüş trendinde ise direnç olarak hareket edebilir.

Fiyatlar bir bant sınırından hareket ettiğinde, karşı bant sınırına ulaşma eğilimindedir.

Bantların daralması genellikle ani fiyat hareketlerinin öncesinde görülür.

Fiyatlar bant dışına çıkarsa, bu genellikle mevcut trendin devamını gösterir.

Bantlar içindeki zirveler ve çukurlar, dışındakilere göre trend tersine dönüşlerini sinyal verebilir.

BB’nin yakınsaması, piyasa istikrara kavuştuğunda gerçekleşir. BB’nin diverjansı genellikle yeni bir trend başladığında veya mevcut bir trend güçlendiğinde ortaya çıkar.

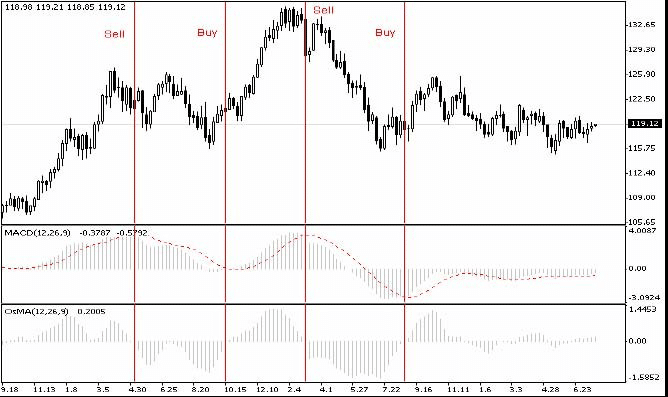

Hareketli Ortalama Yakınsama/Uzlaşması (MACD)

MACD dinamik bir trend göstergesidir. İki EMA arasındaki ilişkiyi gösterir. MACD, geniş, salınımlı piyasalarda etkilidir. En yaygın kullanılan sinyalleri çizgi kesişimleri, aşırı alım/aşırı satım durumları ve diverjanslardır.

MACD, dört değişkenle çalışır ve basit sinyaller sağlar:

ALIŞ – Ana MACD çizgisi sinyal çizgisinin üzerindedir.

SATIŞ – Ana MACD çizgisi sinyal çizgisinin altındadır.

“Signal yok” kullanılmaz.

MACD, hızlı bir çizgi (iki EMA arasındaki fark) ve yavaş bir çizgiden (sinyal çizgisi, MACD çizgisinin MA’sı) oluşur.

Hızlı çizgi, yavaş çizginin üzerine geçtiğinde, bu boğa sinyali; altına geçtiğinde, ayı sinyali olur.

Her iki çizgi de sıfırın üzerindeyse, piyasa boğadır; sıfırın altındaysa ayıdır.

MACD ile fiyat arasındaki diverjanslar önemli sinyallerdir. Boğa diverjansı, zayıflayan bir düşüş trendini önerir. Ayı yakınsaması, zayıflayan bir yükseliş trendini önerir.

MACD’nin saatlik grafik için standart parametreleri genellikle 12, 26 ve 9’dur.

Tüccarlar bazen farklı parametreler denese de, sağlam bir strateji olmadan sürekli optimizasyon kötü sonuçlara yol açabilir.

Ayrıca, çizgilerin sıfırın üzerindeki konumunun piyasayı boğa, sıfırın altındaki konumunun ise ayı olarak nitelendirdiği dikkate alınmalıdır. MACD çizgisinin sıfır seviyesine göre kabul ettiği değerler ne kadar büyükse, ilgili piyasa hissiyatı o kadar güçlüdür.

Öngörü planındaki en önemli sinyaller, sözde boğa diverjansı (bullish divergence) veya ayı yakınsaması (bearish convergence) olarak bilinen sinyallerdir. Diyelim ki hızlı MACD çizgisinin iki en yakın ekstremumunu birbirine bağlıyoruz. Bu durumda iki seçenek mümkündür: ya MACD üzerindeki düz çizginin yönü, fiyat grafiğinde benzer ekstremumları bağlayan düz çizginin yönüyle örtüşür ya da karşılıklı çizgilerin yönleri zıt olur. İkinci durumda, boğa diverjansı (düz fiyat yukarı, düz MACD aşağı) veya ayı yakınsaması (düz fiyat aşağı, düz MACD yukarı) söz konusudur – trendin tersine dönüş anı.

Diverjans/konverjans sinyallerinin anlamı oldukça açıktır ve şu şekildedir. Eğer bir boğa trendindeki sonraki MACD yüksekliği, önceki olandan daha düşükse, bu, daha küçük bir emir sırasındaki EMA ile daha yüksek bir emir sırasındaki EMA arasındaki farkın sonucu azalmaya başladığı anlamına gelir, yani, daha küçük bir emir sırasındaki EMA, daha yüksek bir emir sırasındaki EMA’ya yaklaştı. Bu nedenle, boğaların faaliyeti bu dönemde azaldı. Bu boğa faaliyetindeki azalışın açıklaması farklı durumlarda farklı olabilir. Yine de genel olarak, boğa trendinde satın almak isteyen herkesin satın aldığını ve piyasaya yeni tüccarların girişiyle boğaların azaldığını söyleyebiliriz. Fiyat, sadece bu piyasadaki ayıların faaliyeti hala boğaların faaliyetine göre daha düşük olduğu için boğa trendine uygun şekilde hareket etmeye devam etti. Yine de boşluk daralmaya başladı ve belki de yakın gelecekte mevcut trend yön değiştirecek.

| Boğa Diverjansı (bullish divergence) | Ayı Yakınsaması (bear convergence) |

| Boğa trendinin tersine dönüşünün sinyali veya geçici zayıflamasının sinyali | Ayı trendinin tersine dönüşünün sinyali veya geçici zayıflamasının sinyali |

MACD göstergesinin saatlik grafik için standart parametreleri şunlardır:

- – Hızlı EMA: 12 – daha kısa bir dönem EMA’sı

- – Yavaş EMA: 26 – daha uzun bir dönem EMA’sı

- – MACD SMA: 9 – Sinyal, yumuşatma Hareketli Ortalaması

Piyasacıların çoğu, diğer hareketli ortalamaları kullanarak MACD’nin parametrelerini değiştirerek optimize etmeye çalışır. 5, 34 ve 7 varyantları oldukça popülerdir. İstenilen (ama mutlaka doğru olmayan) sinyali elde etmek için parametreleri değiştirmek iyi bir uygulama değildir. Bu, ya yanlış sinyallerin artmasına ya da uygulanan sinyallerde büyük gecikmeye yol açabilir. Göstergenin parametreleri, seçilen ticaret stratejisine uygun olarak belirlenir. Bu nedenle, göstergenin sık sık optimize edilmesi, ticaret stratejinizin olmadığı bir sinyal almanıza neden olur.

Hareketli Ortalama Diverjansı Histogramı (OsMA)

OsMA (Osilatörün Hareketli Ortalaması), MACD çizgisi ile sinyal çizgisi arasındaki farktır. Histogram olarak görüntülenir.

Sinyaller biraz farklıdır:

ALIŞ – Histogram sıfırın üzerindedir.

SATIŞ – Histogram sıfırın altındadır.

“Signal yok” yalnızca OsMA tam olarak sıfır olduğunda meydana gelir.

OsMA, boğa veya ayı hakimiyeti hakkında daha derin içgörüler sağlar.

Eğer OsMA yükselirse, boğalar güç kazanıyor demektir; düşerse, ayılar güç kazanıyor demektir.

OsMA, fiyatla diverjans olduğunda, bu genellikle potansiyel tersine dönüşleri sinyal eder.

Fiyat düz kalırsa ve OsMA orta noktaya dönerse, önceki trend genellikle devam eder.

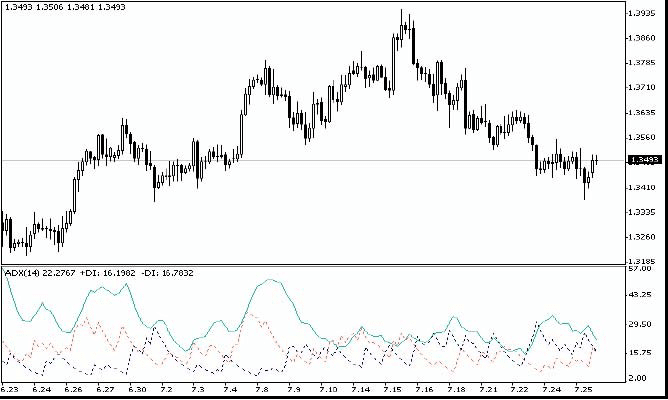

Ortalama Yönlü Hareket İndeksi (ADX)

Dizin üzerinden sinyal stratejisi:

Eğer ADXLevel = 0 ise:

Wilder, +DI -DI’nin üzerine geçtiğinde alım yapmayı ve +DI -DI’nin altına geçtiğinde satım yapmayı önerir.

Eğer ADXLevel ≠ 0 ise:

+DI > -DI ve ADX > ADXLevel olduğunda alım yapın; -DI > +DI ve ADX > ADXLevel olduğunda satım yapın.

ADX sistemi, bir trendin gücünü gösterir.

+DI ve -DI, boğaların mı yoksa ayıların mı hakim olduğunu gösterir.

+DI > -DI ise, trend boğadır; -DI > +DI ise, trend ayıdır.

ADX, trend gücünü ölçer. Düşük ADX, zayıf veya yatay bir piyasa olduğunu gösterir. Artan ADX, güçlenen bir trendi gösterir.

ADX yüksek olduğunda, piyasa aşırı ısınmış olabilir ve dikkatli olunması tavsiye edilir.

ADX, günlük grafiklerde iyi çalışır.

Bugünün aralığının ne kadarının önceki günün aralığının ötesine geçtiğini net bir şekilde gösterir.

Osilatörler

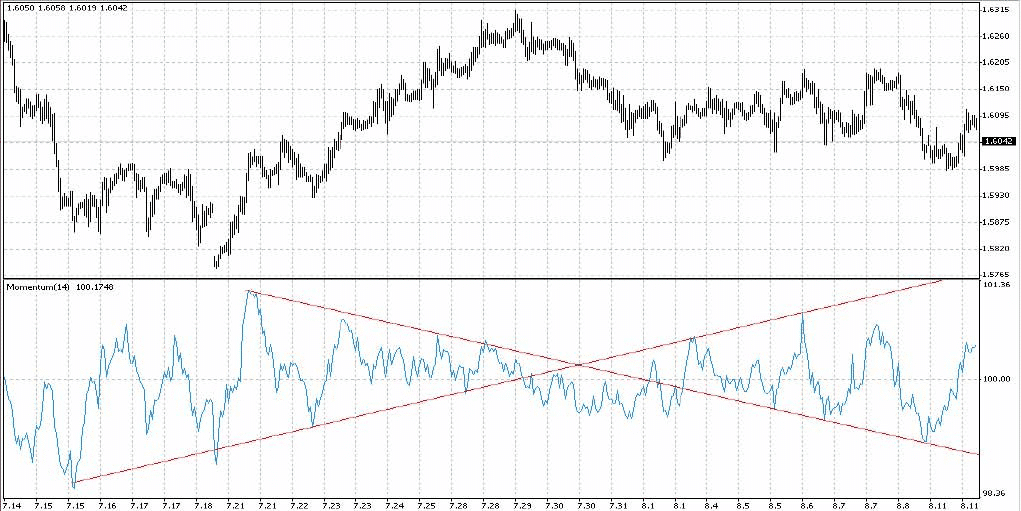

Atalet (Momentum)

Atalet göstergesi, trend hızını – ivmesini, yavaşlamasını veya düzgün ilerlemesini izlemenizi sağlar.

Genellikle bu göstergeler, fiyatlar ulaşmadan önce bir tepe, dip veya dönüş noktasına ulaşır.

İvme kazanırken, boğa pozisyonlarını güvenle tutabilirsiniz.

Daha da düşerse, düşüş için pozisyonları güvenle tutabilirsiniz.

Yeni bir yüksek seviyeye ulaştığında, sinyal yukarı trendin ivmesinin hızlandığını ve devam etme olasılığını gösterir.

Düşük bir seviyede dönerek, sinyal ivmenin durduğunu gösterir: trend artık yakıtı tükenen bir roket gibi hareket ediyor.

Sadece atalet ile hareket ettiği için, olası bir dönüşe hazırlıklı olmalısınız.

Aşağı yönlü trendlerde göstergenin dipleri durumu aynı mantıkla değerlendirilir.

Belirli bir süre boyunca fiyat değişimi olarak basitçe hesaplanır.

Her fiyat, işlem anındaki piyasa katılımcılarının kolektif anlaşmasını yansıtır.

Atalet, bugünün fiyatını (bugünün değer anlaşması) önceki fiyatla (önceki değer anlaşması) karşılaştırarak hesaplanır.

Kolektif iyimserlik veya kötümserlik seviyesindeki değişiklikleri ölçer.

Momentum göstergesi yeni bir zirveye ulaştığında, piyasa iyimserliğinin arttığını ve fiyat artışının devam etme olasılığını yansıtır.

Momentum göstergesi yeni bir dip seviyesine düştüğünde, artan kötümserliği ve fiyat düşüşlerinin devam etme olasılığını gösterir.

Fiyatlar yükselirken momentum düştüğünde, yaklaşan bir tepeye işaret eder: boğa pozisyonlarını kapatmayı veya durdurmaları sıkılaştırmayı düşünün.

Fiyatlar yeni bir yüksek seviyeye ulaştığında ve atlet veya değişim hızının zirvesi önceki seviyeden düşükse, bu zirvelerin ayrışması güçlü bir SAT sinyali sağlar.

Aşağı yönlü trendler için, aynı işlemi ters yönde yapın.

Yukarı yönlü bir trendde, momentum göstergesi sıfır hattının altına düştüğünde ve ardından yükselmeye başladığında AL.

Aşağı yönlü bir trend varsa, momentum göstergesi sıfır hattının üzerine çıktığında ve tekrar düştüğünde SAT.

Atalet göstergesinin grafiğinde, göstergenin kendisi üzerinde trend çizgileri çizebilirsiniz.

Bir trend çizgisinin kırılması veya ondan sekme, güvenilir AL veya SAT sinyalleri sağlayabilir.

Emtia Kanal Endeksi (CCI)

Teknik gösterge Emtia Kanal Endeksi (CCI), aracın fiyatının ortalama istatistiksel fiyatından sapmasını ölçer. Yüksek CCI değerleri, fiyatın ortalamaya göre olağanüstü yüksek olduğunu, düşük değerler ise çok düşük olduğunu gösterir. Adına rağmen, Emtia Kanal Endeksi sadece emtialar değil, her türlü finansal araç için uygulanabilir.

Ayrıca, üç sinyal de kullanılır, ancak varsayılan durum “sinyal yok” olarak kalır.

AL – üst seviyenin yukarıdan aşağıya kesişmesi

SAT – alt seviyenin aşağıdan yukarıya kesişmesi

Harici parametrelerin değeri CCIHighLevel ve CCILowLevel, üst ve alt seviyeleri belirler.

Hesaplama için kullanılan dönem ve fiyat, CCIPeriod ve CCIPrice tarafından belirlenir.

Momentum grafiğini, en büyük salınım değerine bölerek normalize eder:

CCI = [ X – SMA(X, n) ] / [0.015 x dX ], burada X = [ Kapanış + Yüksek + Düşük ] / 3,

- Kapanış – kapanış fiyatı

- Yüksek ve Düşük – analiz edilen dönem için maksimum ve minimum fiyat

- dX = Toplam [ Xi – SMA(X, n) ] / n

- n – dönem uzunluğu

- Xi, i zamanındaki fiyat değeridir

- SMA(X, n), dönem n için hareketli ortalama‘dır.

Önerilen n = 8.

Emtia Kanal Endeksi (CCI), bir menkul kıymetin fiyatının ortalama fiyatından sapmasını ölçer.

Yüksek endeks değerleri, fiyatın ortalamaya göre olağanüstü yüksek olduğunu, düşük değerler ise fiyatın olağanüstü düşük olduğunu gösterir.

Adına rağmen, CCI sadece emtialar için değil, her türlü finansal araç için uygulanabilir.

CCI‘yi kullanmanın iki ana yolu vardır:

Ayrışmaları bulmak

Bir ayrışma, fiyat yeni bir yüksek seviyeye ulaştığında ancak CCI önceki yüksek seviyesini aşmadığında oluşur.

Bu klasik ayrışma, genellikle bir fiyat düzeltmesinden önce gelir.

Bir aşırı alım/aşırı satım göstergesi olarak, CCI genellikle ±100 aralığında dalgalanır.

+100’ün üzerindeki değerler aşırı alım koşullarını (ve olası düzeltici düşüşü), -100’ün altındaki değerler ise aşırı satım koşullarını (ve olası düzeltici yükselişi) gösterir.

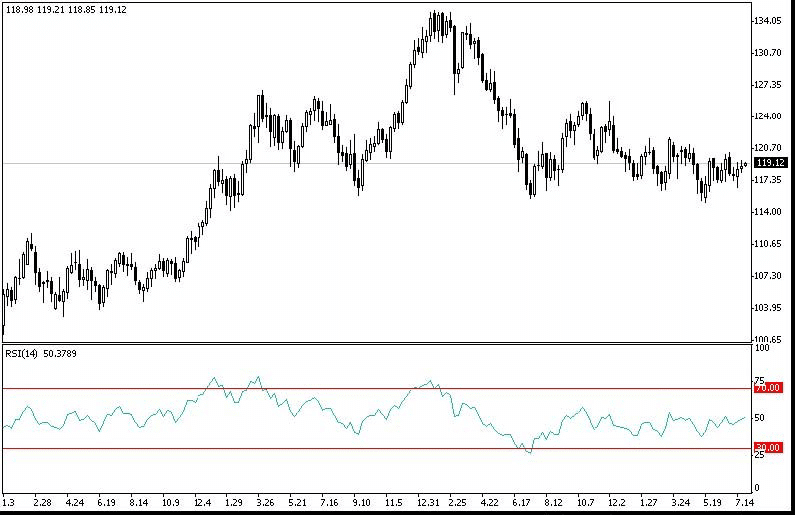

Göreceli Güç Endeksi (RSI)

Teknik gösterge Göreceli Güç Endeksi (RSI), 0’dan 100’e kadar değişen başka bir osilatördür. W. Wilder, 14 dönemlik bir RSI kullanmayı önerdi. Daha sonra, 9 ve 25 dönem varyantları da popülerlik kazandı. RSI‘nin analiz edilmesinin en yaygın yöntemlerinden biri, fiyat yeni bir yüksek seviyeye ulaştığında ancak RSI önceki yüksek seviyesini aşamadığında ayrışmaları aramaktır. Bu ayrışma, olası bir fiyat dönüşünü işaret eder. Daha sonra RSI düşmeye başlar ve önceki dip seviyesinin altına düştüğünde, bir “başarısız salınım” oluşturur; bu, yaklaşan bir fiyat dönüşünün teyidi olarak kabul edilir.

CCI ve DeMarker‘a benzer şekilde, RSI sinyalleri aşırı alım (RSIHighLevel) ve aşırı satım bölgelerinden çıkarken oluşur.

AL sinyali, RSI‘nin daha düşük bir değerden yükselerek (RSILowLevel) kesiştiğinde ortaya çıkar.

SAT sinyali, RSI daha yüksek bir değerden düşerek RSIHighLevel’i kestiğinde ortaya çıkar.

Varsayılan durum “sinyal yok” olarak kalır.

RSI dönemi, RSIPeriod’da ayarlanır ve hesaplama fiyatı RSIPrice’da belirlenir.

J. Wheeler Jr. tarafından 1978’de geliştirilen RSI, şimdi en popüler osilatörlerden biridir.

RSI = 100 – [ 100 / (1 + RS) ], burada RS = AUx / ADx, x analiz dönemindeki gün sayısıdır (RSI sırası), önerilen 8.

AUx, dönem için pozitif fiyat değişikliklerinin toplamıdır, ADx ise dönem için negatif fiyat değişikliklerinin toplamıdır.

Önerilen sıra 8’dir (herhangi bir dönem için).

Yazar başlangıçta 14 kullanmıştır çünkü öncelikle günlük grafiklerde uygulanmıştır.

RSI, 0’dan 100’e kadar değişen fiyat takibi yapan bir osilatördür.

Yaygın bir analiz yöntemi, fiyat yeni bir yüksek seviyeye ulaştığında ancak RSI bunu geçemediğinde ayrışmaları aramaktır.

Bu tür ayrışmalar, potansiyel bir fiyat dönüşünü önerir.

Daha sonra RSI düşmeye başlar ve dip seviyesinin altına düştüğünde, ‘başarısız salınım’ tamamlanır ve muhtemel bir dönüşü doğrular.

RSI’yi grafik analizi için nasıl kullanılır:

Zirveler ve Dipler

RSI zirveleri genellikle 70’in üzerinde, dipler ise 30’un altında oluşur ve genellikle fiyat grafiğindeki zirveler ve diplerden önce gelirler.

Grafik Formasyonları

RSI, ‘baş ve omuzlar’ veya üçgenler gibi fiyat grafiğinde görünmeyen grafik formasyonları oluşturur.

Başarısız salınım (destek veya direnç seviyesinin kırılması) oluştuğunda, RSI önceki yüksek seviyenin (zirve) üzerine çıktığında veya önceki düşük seviyenin (dip) altına düştüğünde gerçekleşir.

Destek ve Direnç Seviyeleri

RSI grafiğinde, destek ve direnç seviyeleri fiyat grafiğine göre daha net görünür.

Ayrışmalar

Yukarıda belirtildiği gibi, ayrışmalar, fiyat yeni bir yüksek seviyeye (dip) ulaştığında ancak RSI grafiğinde yeni bir yüksek seviyeyi (dip) teyit etmediğinde oluşur.

Bu durumda, fiyatlar genellikle RSI hareket yönünde düzeltir.

Aynı yöntemler, grafikte ortalama fiyatları analiz ederken de kullanılır.

Avantajı, RSI dalgalanmalarının sınırlı olması ve RSI ortalamalarından gelen sinyallerin grafik ortalamalarından gelen sinyalleri geçmesi olabilir.

Parabolik SAR

Parabolik SAR göstergesi, fiyat grafiği üzerinde çizilir.

Kavramsal olarak bir hareketli ortalamaya benzer, ancak Parabolik SAR daha hızlı ivmelenir.

Bu gösterge genellikle hareketli durma çizgisi sinyali olarak kullanılır.

Parabolik sistem, piyasa çıkış noktalarını belirlemede mükemmeldir.

Uzun pozisyonlar, fiyat SAR çizgisinin altına düştüğünde kapatılmalıdır ve kısa pozisyonlar, fiyat çizginin üzerine çıktığında kapatılmalıdır.

Uzun pozisyon (fiyat SAR çizgisinin üzerinde) tuttuğunuzda, SAR çizgisi fiyat yönünden bağımsız olarak yukarı hareket eder.

SAR çizgisinin hareket miktarı, fiyat hareketinin büyüklüğüne bağlıdır.

Williams’ın Yüzde Aralığı (%R)

Teknik Gösterge Williams` Yüzde Aralığı (%R), aşırı alım/aşırı satım durumunu belirleyen dinamik bir göstergedir. Williams` Yüzde Aralığı, Stokastik Osilatöre çok benzer. Aralarındaki fark sadece birincisinin ters çevrilmiş bir ölçeğe sahip olması ve ikincisinin içsel yumuşatma kullanılarak oluşturulmasıdır.

Williams’ Yüzde Aralığı Teknik Göstergesi (%R), Stokastik Osilatör’e çok benzer. -80% ile -100% arasındaki değerler aşırı satım koşullarını, -0% ile -20% arasındaki değerler ise aşırı alım koşullarını gösterir. Ölçeği ters çevirmek için değerlerin önüne eksi işareti (-) konur (örneğin -30%). Analiz sırasında eksi işareti göz ardı edilir (MetaTrader 5).

RSI, CCI ve DeMarker‘a benzer.

AL Sinyali – aşırı alım seviyesinin (WPRHighLevel) yukarıdan aşağıya kesişmesi

SAT Sinyali – aşırı satım seviyesinin (WPRLowLevel) aşağıdan yukarıya kesişmesi.

Diğer tüm durum “sinyal yok” şeklindedir.

Göstergenin dönem parametresi dışarıdan değiştirilebilir – WPRPeriod.

Williams’ın Yüzde Aralığı (%R), aşırı alım/aşırı satım durumlarını belirleyen dinamik bir göstergedir.

(%R) göstergesi, Stokastik Osilatör‘e çok benzer.

Tek fark, birincisinin ters çevrilmiş bir ölçeğe sahip olması ve ikincisinin içsel yumuşatma kullanılarak oluşturulmasıdır.

%R göstergesini ters çevrilmiş bir ölçek üzerinde oluşturmak için, değerlerine genellikle negatif işaret (-) atanır (örneğin -30%).

Analiz sırasında, negatif işareti göz ardı edilebilir.

Göstergenin değerleri 80 ile 100% arasında değişir ve aşırı satım koşullarını gösterir.

0 ile 20% arasındaki değerler, piyasanın aşırı alım olduğunu gösterir.

Tüm aşırı alım/aşırı satım göstergeleri için ortak kurala göre, sinyallere en uygun şekilde fiyatların uygun yönde dönmesini beklemek en iyisidir.

Göstergenin aşırı alım/aşırı satım durumunu gösterdiği durumda, menkul kıymeti satmadan önce fiyatların aşağı yönlü dönmesini beklemek mantıklıdır.

%R göstergesi, fiyat dönüşlerini tahmin etme konusunda ilginç bir yeteneğe sahiptir.

Genellikle fiyatlar dönüşünden önce zirve yapar ve düşmeye başlar, aynı şekilde dip yapar ve yükselmeye başlar.

Osilatör analiz kuralları:

- Osilatörün maksimum veya minimumunu takip eden değerler bir ticareti uyarır. En az iki teyit bekleyin.

- Üst/alt değer sınırı ile kesişim: ticaret zamanı. SAT veya AL için en az bir teyit.

- Orta nokta ile kesişim: geç olabilirsiniz, bu yüzden en az iki teyit bekleyin.

- Bir boğa piyasasında, değer limitlerini yükseltin; bir ayı piyasasında, düşürün.

- Osilatör analizi, yatay (yanlamasına) bir piyasada iyi çalışır.

- Güçlü bir yukarı yönlü trend sırasında osilatör aşağı yönlü hareket gösterirse ancak fiyat takip etmezse, yukarı yönlü trend daha da güçlenebilir; güçlü bir aşağı yönlü trendde ise tersine uygulanır.

- Trend değiştiğinde, osilatör yanıltıcı olabilir veya ilk uyarıyı verebilir.

- Osilatörlerin fiyat grafiği ile nasıl etkileşime girdiğini düşünün (şekillerde, fiyat üstte, osilatör altta).

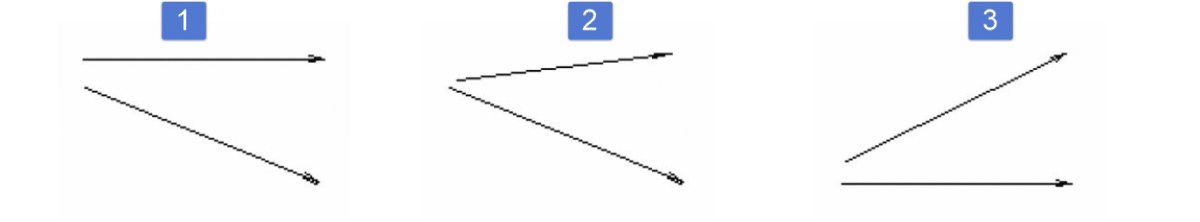

Ayık Konverjans

1. Orta seviye sinyal. Osilatörün sonu üst sınıra yakınsa, fiyat düşüşü mümkün olabilir; orta seviyeye yakınsa, döviz kuru stabilize olabilir.

2. Zayıf sinyal. Fiyatın stabilize olmasını ve ardından trendin değişmesini bekliyoruz.

3. Orta seviye sinyal. Osilatörün sonu üst sınıra yakınsa, trend güçlenebilir; dipte yakınsa, artış muhtemeldir; orta seviyeye yakınsa, hem düşüş hem de fiyatın stabilize olması eşit derecede olasıdır.

Boğa Ayrışması

1. Orta seviye sinyal. Osilatörün sonu alt sınırın yakınındaysa, fiyat yükselebilir; orta seviyeye yakınsa, değer kaybı daha olasıdır.

2. Güçlü sinyal. Fiyatın stabilize olmasını ve ardından trendin değişmesini bekliyoruz.

3. Orta seviye sinyal. Osilatörün sonu alt sınırın yakınındaysa, trend güçlenebilir; üstte yakınsa, stabilize olması mümkün; orta seviyeye yakınsa, hem fiyat artışı hem de stabilize olması eşit derecede olasıdır.

Paralellik

Ortalama sinyal.

1. Güçlü yukarı yönlü trend.

2. Trend değişimini bekleyin.

3. Güçlü aşağı yönlü trend.

Sonuçlar.

Güçlü bir trendde işlem yaparken, osilatör sinyallerine dikkatli yaklaşın. Yanlış osilatör sinyalleri genellikle trendin güçlenmesini gösterir.

Trend yukarı yönlü ise, osilatörler çoğu zaman aşırı alım bölgesinde kalır; aşağı yönlü ise, osilatörler çoğu zaman aşırı satım bölgesinde kalır.

Hacim analizinin temel kuralları:

- Hacimdeki azalma – mevcut döviz kuru dinamiklerine ilginin azalması, olası trend değişikliği veya geçici fiyat stabilizasyonu.

- Hacimdeki artış – mevcut döviz kuru dinamiklerine ilginin artması, mevcut hareketin güçlenmesi veya yeni bir fiyat yönünün ortaya çıkması.

- Bazen, ani fiyat değişikliği ile birlikte kademeli hacim azalışı olur.

- Hacim zirveleri olası bir trend dönüşünü işaret eder.

Japon mum çubuğu grafikleri çizmek ve mum çubuğu formasyonlarını analiz etmek, teknik analiz‘in nispeten yeni bir alanıdır.

Japon mum çubukları‘nın avantajı, verileri görsel olarak temsil etmeleri ve içsel ilişkileri görmeyi mümkün kılmalarıdır. Bu, ticaret için net bir psikolojik tablo oluşturur.

Japon mum çubukları, temel nedenlerden ziyade kısa vadeli piyasa duyarlılığını gösterir. Teknik analiz‘in bir parçasıdır. Yatırımcı duyguları gibi korku, açgözlülük ve umut, fiyatları etkiler. Genel psikolojik atmosfer istatistiksel olarak ölçülemediği için, teknik analiz psikolojideki değişiklikleri değerlendirmeye yardımcı olur.

Japon mum çubukları, yatırımcıların değer algısındaki değişimleri kaydeder ve bu değişimler fiyat hareketlerinde yansıtılır. Alıcılar ve satıcılar‘ın nasıl etkileşime girdiğini ortaya koyar.

Aşağıda, mum çubuğu formasyonları hakkında referans amaçlı kısa bir genel bakış bulunmaktadır, çünkü bunların tam çok yönlülüğü burada tamamen kapsanamaz.

En İyi Forex Araçlarını ve Rehberlerini Expforex.com‘da Keşfedin

Expforex.com, Forex tüccarları için hem yeni başlayanlar hem de profesyoneller için ideal, güçlü araçlar ve kapsamlı rehberler sunar. İşte bazı en iyi kaynakların hızlı bir genel bakışı:

- EA The xCustomEA: Universal Trading Advisor

iCustom göstergeleri için bu evrensel Expert Advisor (EA) ile kendi özel stratejinizi oluşturun. Özelleştirilmiş bir yaklaşım isteyen tüccarlar için mükemmel. Daha fazla bilgi edinin. - The X – Universal Expert Advisor

Standart göstergeleri kullanan ve çeşitli ticaret senaryoları için çok yönlülük sunan sağlam bir EA. Özellikleri keşfedin. - Averager: Smart Averaging Tool

Trendle ve trendle karşı yönde işlemler açarak ticareti verimli bir şekilde yönetin. Hassas pozisyon ortalaması için vazgeçilmez. Detaylar burada. - Extra Report Pad – Trader’s Diary

Gerçek zamanlı içgörüler ve görselleştirilmiş raporlarla ticaret hesabınızı profesyonelce analiz edin. MyFxBook ile sorunsuz entegre olur. Daha fazla keşfedin. - CLP: CloseIfProfitorLoss

Tüm kar veya zararı takip edin ve kontrol edin, takip fonksiyonelliği ile risk yönetimi stratejilerinizi geliştirin. İnceleyin. - SafetyLOCK PRO: Lock and Hedge Positions

Ters bekleyen emirlerle pozisyonları kilitleyerek ticareti koruyun. Riski en aza indirmek için temel bir araç. Nasıl öğrenilir. - Forex Glossary – Essential Concepts

Önemli Forex terimlerine aşina olun ve ticaret bilginizi artırın. Sözlüğü gözden geçirin. - Forex for Beginners Series

Finansal piyasalardan ticaret desenlerine kadar her şeyi kapsayan adım adım bir Forex ticareti rehberine dalın. Yeni başlayanlar için idealdir. Öğrenmeye başlayın. - Functional Features of Experts

Expforex tarafından geliştirilen Expert Advisors (EAs)‘nın benzersiz yeteneklerini ve parametrelerini keşfedin. Daha fazla okuyun. - Testing and Optimization for EAs

Gelişmiş test etme ve optimizasyon yöntemleriyle Expert Advisors‘ın performansını maksimize edin. Detayları görün.

Bu araçlar ve rehberler, tüccarların becerilerini ve stratejilerini geliştirmelerine yardımcı olur, Expforex.com‘u Forex meraklıları için vazgeçilmez bir kaynak haline getirir.

Diğer Bölümleri de okuyabilirsiniz.

Yeni Başlayanlar için Forex Ticareti Bölüm 9: GRAFİK FİYAT MODELLERİ

GRAFİK FİYAT MODELLERİ, DÖNÜŞ MODELLERİ, DEVAM DESENLERİ, DÖNÜŞ-DEVAM DESENLERİ

Yeni Başlayanlar için Forex Ticareti Bölüm 11: Ticaret Desenleri

Dönüş desenleri, Yıldızlar, Çekiç ve Asılı Adam, Diğer dönüş desenleri, Trend devam desenleri. Japon teknik analizinin ana hükümleri: Fiyatın yüksek ve düşüklerinden boşluk oynaması

Bu gönderi ayrıca şu dillerde de mevcuttur: English Portuguese Español Deutsch Français Русский Українська Indonesian Italiano العربية Chinese 日本語 한국어 Türkçe ไทย Tiếng Việt