Bankalara, hisse senetlerine, borsalara bağlantılar…

Yeni başlayanlar için Forex ticareti Bölüm 10: MATEMATİKSEL ANALİZ, Göstergeler

Dönüşüm formasyonları, Yıldızlar, Çekiç ve Asılı, Diğer dönüşüm formasyonları, Trend devam formasyonları, Japon teknik analizinin ana hüküm ve kuralları, Fiyat yükseklerinden ve düşüklerinden oluşan boşluk oyunları. Ticaret Modelleri Formasyonları

Dönüşüm Formasyonları (Reversal Patterns)

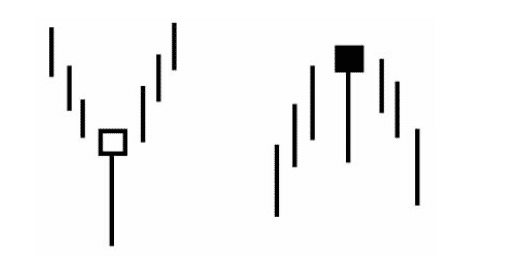

Çekiç ve Asılı Adam (Hammer and Hanging)

Adam Mum Formasyonu (Man Candlestick):

Vücut fiyat aralığının üstünde yer alır. Vücut rengi önemli değildir.

Aşağı gölge vücudun iki katı uzunluktadır.

Mumun üst gölgesi yoktur veya çok kısadır.

Güçlendirici Faktörler (Strengthening Factors):

Aşağı gölge ne kadar uzun olursa, üst gölge o kadar kısa olur ve vücut ne kadar büyük olursa, potansiyeli o kadar fazladır.

Vücudun rengi önemli olmasa da, yükseliş renkli bir çekiç daha fazla yükseliş potansiyelini, düşüş renkli bir asılı adam ise daha fazla düşüş potansiyelini gösterir.

Özellikler (Features):

(Renk önemli değildir.)

Asılı adam durumunda, düşüş sinyalinin onaylanması önemlidir. Asılı adamın vücudu ile bir sonraki periyottaki açılış fiyatı arasındaki aşağı yönlü fiyat boşluğu ne kadar büyükse, asılı adamın bir tepe oluşturma olasılığı o kadar fazladır. Düşüş doğasını başka bir onaylama, kapanış fiyatı asılı adamın ortaya çıktığı günün kapanış fiyatının altında olan siyah bir mum olabilir.

Önceki fiyat dinamikleri çekiç formasyonunu tanımlar. Çekiç önünde belirgin bir düşüş işareti taşıyan bir mumun ortaya çıktığını varsayalım (örneğin, gölgeleri olmayan uzun bir vücut). Bu durumda, ayı piyasasının güç kazandığının kanıtıdır ve boğaların durumu kontrol ettiğini doğrulamak için beklemek gerekir (örneğin, çekiçin kapanış fiyatından daha yüksek bir kapanış fiyatına sahip bir sonraki mum). Çekiçin önemli bir destek seviyesini kırıp kırmadığını izlemek önemlidir!

Emilim Modeli (Absorption Model)

Açıklama (Description):

Piyasada net bir trend olmalıdır (kısa vadeli bile olsa).

İki mum formasyonu oluşturur. İkinci mum vücudu, birincisini emmelidir (gölgeler sayılmaz).

İkinci mum vücudu, zıt bir renkte olmalıdır. Tek istisna, vücut o kadar küçük olduğunda ki, doji ile karşılaştırılabilir veya doji olduğunda (aşağı yönlü trendde çok büyük beyaz bir vücut tarafından çok küçük bir beyaz vücudun emilmesi, yukarı yönlü trendde çok büyük siyah bir vücut tarafından küçük bir siyah vücudun emilmesi).

Güçlendirici Faktörler (Strengthening Factors):

- · İlk mum çok küçük bir vücuda sahiptir ve ikincisi çok büyüktür.

- · Uzun süreli veya çok hızlı bir trendin ardından bir sarmalama formasyonu ortaya çıkarsa.

- · İkinci mum, daha büyük bir işlem hacmine karşılık geliyorsa.

- · İkinci mum birkaç vücudu emerse.

Bulutların İçinden Arındırma (Clearance in the Clouds)

Açıklama (Description): İlk mum siyahtır; ikincisi, önceki mumun dip seviyesinin oldukça altında açılır.

İşaretler, Karanlık Bulut Kapağı (Dark Cloud Cover) formasyonuyla aynıdır, ancak Karanlık Bulut Kapağı’nda istisnalar olabilirken (ikinci vücut her zaman ilk vücudun yarısından fazlasını kaplamaz), boşlukta istisna yoktur! İkinci mumun vücudu, birinci mumun vücudunun yarısından fazlasını kaplamalıdır.

Nedeni, ikinci yükseliş mumunun ilk mumun vücudunu yarıdan az kapladığında ayı trendinin devamı için üç modelin olmasıdır:

| 1 | 2 | 3 |

| “Dip” Formasyonu (Bottom Pattern) (Açılış fiyatı siyah mumun kapanış fiyatından biraz yüksektir) | Dip Formasyonu (Açılış fiyatı siyah mumun kapanış fiyatından biraz yüksektir) | Dip Formasyonu (Açılış fiyatı siyah mumun kapanış fiyatından biraz daha yüksektir) |

Eğer bu formasyonlar ve fiyatlar grafikte oluşur ve ardından beyaz mumun dip seviyesinin altına düşerse, satış zamanı gelmiştir.

Yıldızlar (Stars)

Bir yıldız (star), büyük bir vücuda sahip önceki mum ile fiyat boşluğu oluşturan küçük bir vücuda sahip (herhangi bir renkte) bir mumdur. Mumların vücutları arasındaki boşluk, yıldız formasyonunun ana koşuludur (gölgeler sayılmaz).

Yıldızlar dört dönüşüm formasyonunun parçasıdır:

- Akşam Yıldızı (Evening Star)

- Sabah Yıldızı (Morning Star)

- Doji Yıldızı (Doji Star)

- Düşen Yıldız (Falling Star)

- Tabanda Dönüşüm Formasyonu (Reversal Pattern at the Base)

Üçüncü mum, ilk mumun vücudunun önemli bir kısmını kaplar. İdeal olarak, yıldızın vücudu ile hem ilk hem de üçüncü mumlar arasında fiyat boşluğu vardır (gölgeler sayılmaz), ancak bu gerekli değildir.

Akşam Yıldızı (Evening Star)

Sabah Yıldızının ayı karşılığıdır.

Akşam Yıldızı, özellikle yükseliş trendinin sonunda önemli olup, aynı zamanda işlem aralığının (direnç seviyesi) tepesinde ortaya çıktığında da görülebilir.

Sabah ve Akşam Yıldızları için Güçlendirici Faktörler (Amplifying Factors for Morning and Evening Stars):

- Yıldızların vücutları ile iki komşu mum arasındaki boşlukların varlığı.

- Üçüncü mumun vücudu, ilk mumun önemli bir kısmını kaplar.

- İlk işlem seansında düşük işlem hacmi ve üçüncü seans sırasında yüksek hacim.

Akşam veya Sabah Doji Yıldızı (Evening or Morning Doji Star)

Doji Yıldızı (doji star), doji içerdiği için normal bir yıldızdan daha önemlidir. Ancak, doji’den sonra bir mum (yükseliş trendinde beyaz veya düşüş trendinde siyah) fiyat boşluğu oluşturursa (yükseliş trendinde yukarı veya düşüş trendinde aşağı), doji ayı veya boğa sinyali olmaktan çıkar.

En güçlü sinyal “Abandoned Baby”‘dir. Doji yıldızın komşu mumlarla fiyat boşluğu ile karakterizedir ve hatta gölgeler kesişmez.

Düşen Yıldız (Falling Star)

Bir Düşen Yıldız (Falling Star)ın vücudu küçüktür ve mumun fiyat aralığının altında yer alır; üst gölgesi uzundur. Diğer yıldızlar gibi, düşen yıldızın vücut rengi önemli değildir.

Bu model, fiyat artışının olası bir sonunu uyarır. Akşam Yıldızı’ndan farklı olarak, en önemli sinyaller arasında değildir. İdeal bir düşen yıldızın vücudu, önceki mumun vücuduyla bir boşluk oluşturacaktır, ancak bu gerekli değildir.

Düşen Yıldız’a benzer şekilde, bir İnvert edilmiş Çekiç (Inverted Hammer), boğa sinyallerini doğrulamak için beklemeyi gerektirir. Örneğin, sonraki açılış, invert edilmiş çekiçin vücudunun üzerinde olmalıdır; başka bir doğrulama, daha yüksek bir fiyat seviyesine sahip beyaz bir mumdur.

Diğer Dönüşüm Formasyonları (Other Reversal Patterns)

Harami (Pregnant)

Önceki mumun uzun vücudu içinde küçük bir vücuda sahip bir mumdur.

Model, Emilim Modeli (Absorption Model)‘nin tersidir. Harami güçlü bir sinyal değildir, sadece bir trendin olası sonunu uyarır. Harami’deki mumlar mutlaka renkte farklılık göstermez, ancak çoğu durumda zıt renklidir. Gölgeler önemli değildir.

Cross Harami

Cross Harami formasyonunda, küçük vücutlu bir mum yerine ikinci gün bir doji ortaya çıkar. Cross Harami, güçlü doji’nin varlığı nedeniyle en önemli dönüş sinyallerinden biridir. Cross Harami formasyonları tabanda da oluşabilir, ancak tepede daha etkilidir.

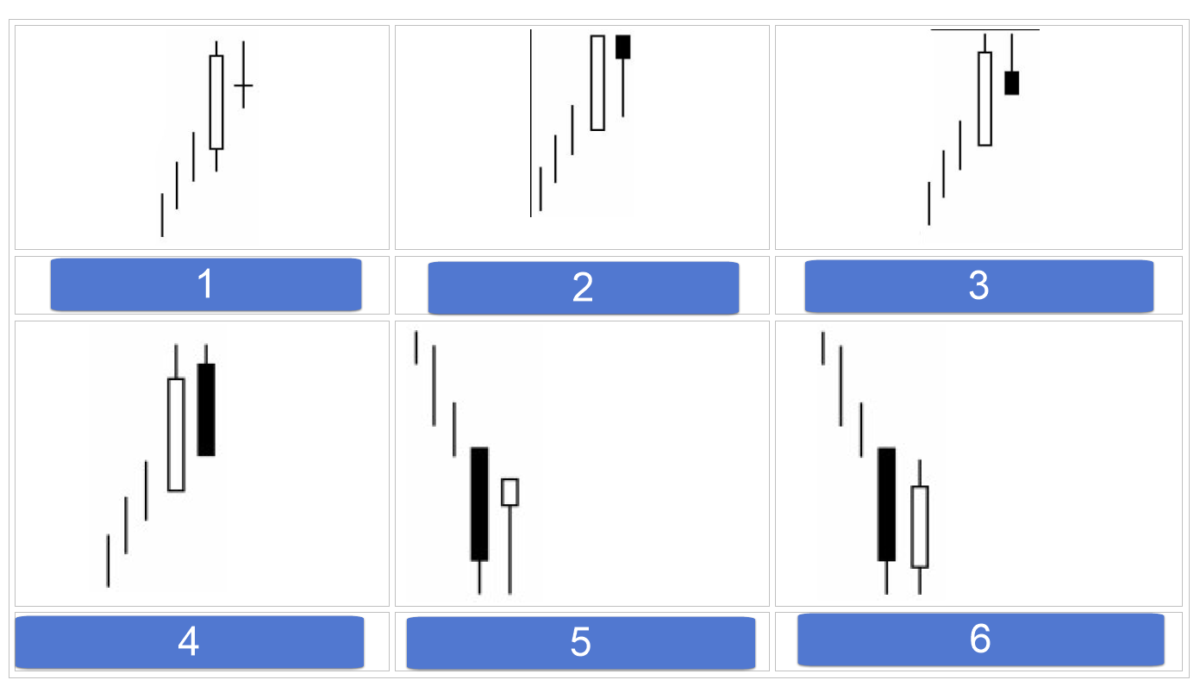

Tepeler ve Dipler “Tweezers” (Tops and Bottoms “Tweezers”)

Tweezers formasyonu, aynı tepe noktasına sahip iki veya daha fazla mumdan (yükseliş trendinde) veya dip noktasına sahip iki veya daha fazla mumdan (düşüş trendinde) oluşur. Gölgeler, vücutlar veya doji’ler tweezers’ı oluşturabilir. Bunlar ardışık veya yakın işlem seanslarında oluşturulur. Genellikle, güçlü dönüş sinyalleri değildir. Uzun bir trendin ardından ortaya çıktıklarında veya diğer mum sinyalleri ayı (tepe) veya boğa (dip) doğalarını doğruladıklarında önemleri artar.

Aşağıdaki faktörler, bu tür sinyallerin örnekleri olarak hizmet edebilir:

| 1 | 2 | 3 |

| Tweezers Tepesi (Tweezers Peak) ve Cross Harami | Tweezers Tepesi (Tweezers Peak) ve Cross Harami | Tweezers Tepesi (Tweezers Peak) ve Cross Harami |

| 4 | 5 | 6 |

| Tweezers Tepesi (Tweezers Peak) ve Cross Harami | Tweezers Zirvesi (Tweezers Pinnacle) ve Asılı Adam (Hanging Man) | Tweezers Tepesi (Tweezers Peak) ve Shooting Star |

Ek bir sinyal, bu formasyonlar tarafından direnç veya destek seviyelerinin başarılı bir şekilde test edilmesidir.

Tweezers tepe ve dipleri, haftalık ve aylık grafiklerde daha önemli sinyaller haline gelir. Bu durumda, diğer mum sinyalleriyle onay beklemek gerekli değildir.

Kemerle Tutma Modeli (Hold by the Belt Model)

Boğa tutması, düşüş trendinde ortaya çıkan uzun bir beyaz mum ve aşağı gölgeye sahip mumdur. Ayı tutması ise uzun bir siyah mum ve üst gölgeye sahip mumdur.

Mumun fitilleri yoktur (boğa mum için aşağı, ayı mum için yukarı) veya fitiller çok küçüktür (birkaç tık).

Mum ne kadar uzun olursa, piyasanın sonraki gelişimi için o kadar önemli olur. Bu mumlar, grafikte uzun süre görünmediyse daha da önemlidir. Sinyal, ayı tutmasının üzerinde veya boğa tutmasının altında olan bir sonraki kapanış fiyatı ile iptal edilir.

İki Uçan Kuzgun (Two Flying Ravens)

“Flying” terimi, ilk siyah mumun küçük vücudu ile önceki mumun vücudu arasındaki fiyat boşluğunu ifade eder (genellikle, son mum uzun bir beyaz vücuda sahiptir). “Kuzgunlar”, iki siyah mumdan oluşur. Formasyon ayıdır. İdeal olarak, ikinci kuzgunun açılış fiyatı ilk kuzgunun açılış fiyatından daha yüksek olmalı ve kapanış fiyatı ilk kuzgunun kapanış fiyatından daha düşük olmalıdır. Modelin önemi, fiyatın dördüncü işlem seansında yükselmeyi başaramaması durumunda, fiyatların düşmesini beklememiz gerektiğidir.

Tatami Üzerinde Tutma (Hold on Tatami)

Formasyon, “İki Uçan Kuzgun” ile benzerlik gösterir ancak boğa sinyali verir.

İlk üç mum, İki Kuzgun formasyonundakilere benzer, ancak bunların ardından başka bir siyah mum ve sonra açılış fiyatı önceki mumun yüksek seviyesinin (boşluk) üzerinde olan veya siyah mumun yüksek seviyesinin üzerinde kapanış fiyatına sahip bir beyaz mum gelir. “Tutma”, üç yerine iki kuzgun içerebilir.

“İki Uçan Kuzgun” ve “Tatami Tutma” oldukça nadirdir.

Üç Siyah Kuzgun (Three Black Crows)

Açıklama (Description):

Ardışık olarak düşen üç siyah mum. Yüksek fiyat bölgesinde veya uzun bir yükseliş trendinden sonra ortaya çıktıklarında fiyatların düşmesini öngörürler. Üç kuzgunun kapanış fiyatları dip seviyelerinde veya bunlara yakın olmalıdır. Her mumun açılış fiyatı, önceki mumun vücudu içinde olmalıdır.

Güçlendirici Faktörler (Strengthening Factors):

- Üç kuzgun sırasındaki ilk mumun vücudu, önceki işlem seansındaki beyaz mumun yüksek seviyesinin altındadır.

- İkinci ve üçüncü kuzgunların açılış fiyatları sırasıyla ilk ve ikinci kuzgunların kapanış fiyatlarına eşittir.

“Counterattack” Modeli (“Counterattack” Model)

Aynı kapanış fiyatlarına sahip iki zıt mum, Counterattack formasyonunu oluşturur. Aynı mum kombinasyonunu içerdiği için Bulutların İçinden Arındırma ve Karanlık Bulut Kapağı formasyonlarına benzer. Ancak, counterattack’ta ikinci vücut ilk vücutla örtüşmez, bu da Bulutların İçinden Arındırma ve Örtü (Veil) formasyonlarını daha güçlü sinyaller haline getirir.

Boğa counterattack, dip formasyonuna benzer, ancak beyaz boğa counterattack mumu çok daha düşük açılır (çok daha uzundur), bu nedenle counterattack bir dönüşüm formasyonudur ve dip bir devam formasyonudur. Ana koşul, ikinci işlem seansının açılış fiyatının önceki mumdan belirgin şekilde daha düşük (boğa counterattack) veya daha yüksek (ayı counterattack) olmasıdır.

“Tasuki Break Down” için tersidir.

Her iki model de çok nadirdir.

Fiyat Yükseklerinden ve Düşüklerinden Gap Oyunu (Gap Play from Price Highs and Lows)

Bir veya iki işlem seansında keskin bir fiyat artışından sonra, piyasa bir süre duraklar. Piyasa konsolidasyona başlar, kararsızlığı gösteren küçük vücutlu mumlardan oluşan bir grup oluşur. Ardından açılış fiyatı bir fiyat boşluğu oluşturur. Bu model, fiyatların yakın bir yüksek seviyede dalgalanması ve ardından yukarı yönlü bir fiyat boşluğu oluşturması nedeniyle “Fiyat Yükseklerinden Gap Oyunu (Gap Play from Price Highs)” olarak adlandırılır.

“Fiyat Düşüklerinden Gap Oyunu (Gap Play from Price Lows)”, yukarıdaki formasyonun ayı karşılığıdır.

Yan Yana Beyaz Mumların Ayrılması (Separation of Adjacent White Candles)

Bir yükseliş trendinde, yukarı yönlü boşluk oluşturan beyaz bir mum ortaya çıkar ve ardından yaklaşık aynı boyutta ve neredeyse aynı açılış fiyatına sahip başka bir beyaz mum gelirseniz, bu boğa devam formasyonudur.

Formasyon çok nadirdir; “Yan Yana Beyaz Mumların Aşağı Yönlü Kırılması” formasyonu ise daha da nadirdir.

Mum Kırılması (Candlestick Breakdown) da bir trend devam modelidir. Göründüğünde, fiyatlar düşmeye devam edecektir. Düşük bir kapanış fiyatı, fiyatlardaki aşağı yönlü trendin devam edeceği anlamına gelir.

“Üç Yöntem” Modeli (“Three Methods” Model)

Bu formasyonun iki varyantı vardır: boğa üç-yöntem formasyonu ve ayı üç-yöntem formasyonu.

Boğa Formasyonu (Bullish Pattern): (1)

İlk olarak, uzun bir beyaz mum ortaya çıkar. Ardından, küçük vücutlu düşen mumlardan oluşan bir grup gelir (idealde, üç böyle mum vardır, ancak iki veya üçten fazla olabilir). Ana koşul, bu mumların beyaz mumun fiyat aralığını aşmamalarıdır (bu, üç günlük harami’ye benzer, ancak burada fiyat aralığı gölgeleri de içerir). Küçük mumlar herhangi bir renkte olabilir ancak genellikle siyah olur. Sonunda, ilk işlem seansının kapanış fiyatından daha yüksek bir kapanış fiyatına sahip uzun bir beyaz mum oluşur. Bu mumun açılış fiyatı da önceki işlem seansının kapanış fiyatından daha yüksek olmalıdır.

Bu formasyon, Batı teknik analizindeki boğa bayrakları ve şapkalarına benzer.

Ayı Formasyonu (Bearish Pattern): (2) Ayı üç-yöntem modeli, boğa modeliyle benzer ancak düşüş trendindedir.

Üç Yöntem modeli, trend devam modelidir. Küçük mumların ortaya çıkmasıyla piyasanın duraklamış gibi görünür.

Üç İlerleyen Beyaz Asker (Three Advancing White Soldiers)

Formasyon, sürekli yükselen kapanış fiyatlarına sahip üç beyaz mum grubunu temsil eder.

Eğer “Üç İlerleyen Beyaz Asker (Three White Soldiers)”, bir konsolidasyon döneminden sonra düşük fiyat alanında ortaya çıktığında, potansiyel boğa piyasası gücünün bir işaretidir. Böyle bir formasyonda her beyaz mumun açılış fiyatı önceki mumun vücudu içinde (veya buna yakın) yer alır. Mumların kapanış fiyatları, yüksek fiyatlara eşit veya buna yakındır (Şekil 1).

İkinci ve üçüncü mumlar (veya sadece üçüncü mum), zayıflama belirtileri gösterirse, o zaman geri püskürtülen bir saldırı formasyonu oluşur (Şekil 2). Bu formasyon, uzun bir yükseliş trendinden sonra ortaya çıktığında özellikle endişe vericidir. Piyasa zayıflığının belirtileri, hem azalan mum vücutları hem de son iki mumun nispeten uzun üst gölgelerini içerebilir.

İkinci mum, uzun bir beyaz vücuda sahipse ve yeni bir yüksek seviyeyi kaydederse, ardından küçük bir beyaz mum gelirse, o zaman “Kırılma (Breaking)” formasyonu oluşur (Şekil 3). Son küçük mum, nispeten uzun beyaz vücudu kırabilir (yıldız haline gelebilir) veya “omuzuna oturabilir” (yani, önceki uzun vücudun üzerine oturabilir). Bu model ortaya çıktığında, uzun pozisyonlar kapatılmalıdır.

Rebound (geri tepme) ve stall (duraklama) formasyonları genellikle tepe dönüşüm formasyonları olmasa da, bazen önemli fiyat düşüşlerini takip ederler. Bu iki model, yüksek fiyat alanında büyük önem taşır.

Ayrılma Modeli (Separation Model)

Aynı açılış fiyatına sahip iki zıt mum içerir. Model, trendin devamını gösteren bir göstergedir.

Bir yükseliş trendinde, ilk mum siyahtır ve ardından aynı açılış fiyatına sahip beyaz bir mum ortaya çıkar (boğa formasyonu). Bir düşüş trendinde, önce beyaz bir mum ortaya çıkar ve ardından beyaz mumun açılış fiyatına sahip siyah bir mum gelir (ayı formasyonu).

Doji

Bir Doji, açılış fiyatı kapanış fiyatına eşit olan bir mumdur.

Doji, trend değişikliğinin güçlü bir sinyalidir. Bir dönüş sinyali olarak, doji, piyasaların tepesinden ziyade diplerinde daha güçlü bir onay gerektirir.

Tepede bir trend değişikliğinin çok güçlü bir sinyali, uzun bir beyaz mumun ardından gelen bir dojidir.

Çok uzun bir üst veya alt gölgeye (veya her ikisine de) sahip bir dojiye Uzun Bacaklı Doji (Long-Legged Doji) denir. Böyle bir doji, tepede ortaya çıktığında özellikle önemli bir rol oynar.

Fiyat aralığının merkezinde uzun gölgeleri ve açılış ile kapanış fiyatları eşit olan bir dojiye Rickshaw denir. Bir mum doji değilse ancak çok uzun bir üst veya alt gölgeye ve küçük bir vücuda sahipse, High Wave (Yüksek Dalga) olarak adlandırılır. Bir grup yüksek dalga, trend dönüş sinyalidir.

Başka çok önemli bir doji, Tombstone Doji‘dir. Açılış ve kapanış fiyatları günlük dip seviyesine eşittir. Bazen piyasaların dipinde ortaya çıksa da, ana amacı tepe oluşumunu sinyal etmektir.

Bir doji, özellikle önemli bir tepe veya dipte ortaya çıktığında, bazen destek veya direnç alanı olarak hareket edebilir.

Üç Yıldız (Three Stars)

Üç doji, Üç Yıldız (Three Stars) formasyonunu oluşturur. Çok nadir ortaya çıkar ancak en önemli dönüşüm formasyonudur. Neredeyse hiç ideal bir “Üç Yıldız” formasyonu yoktur, ancak orta yıldızın doji olduğu ve diğer iki yıldızın ya doji ya da ona yakın mumlar olduğu modelleri de içerebilir.

Japonlar şöyle der:

“Piyasa katılımcılarının psikolojisi, arz ve talep ilişkisi ve alıcıların ile satıcıların göreli gücü — hepsi tek bir mumda veya mum kombinasyonunda yansıtılır.” Bu bölüm, mum grafiklerinin analizine sadece bir giriş niteliğindedir. Çok daha fazla formasyon, kavram ve ticaret stratejisi vardır. Ancak bu temel giriş bile, mumların analize sunduğu yeni olanaklar hakkında bir fikir verebilir.”

Diğer Bölümleri Okuyabilirsiniz (You Can Read Other Chapters)

Forex ticareti için başlangıç kuranlar Bölüm 10: MATEMATİKSEL ANALİZ, Göstergeler

MATEMATİKSEL ANALİZ, Göstergelerin Türleri, Osilatörler, Ayı Yakınsaması (Bearish convergence), Boğa Diverjansı (Bullish divergence), Paralellik

Forex ticareti için başlangıç kuranlar Bölüm 1: Finansal Piyasalar

GİRİŞ Forex ticareti için başlangıç kuranlar. İlk bakışta, finansal piyasalar soyut, yabancı ve hatta korkutucu görünebilir. Onlarda ticaret yapan ve çalışan insanlar genellikle dokunulmaz uzmanlar veya daha yüksek varlıklar olarak görünürler. Ancak, efsanelerin ötesine baktığınızda, […]

Bu gönderi ayrıca şu dillerde de mevcuttur: English Portuguese Español Deutsch Français Русский Українська Indonesian Italiano العربية Chinese 日本語 한국어 Türkçe ไทย Tiếng Việt