Operaciones de Forex para principiantes, parte 9: MODELOS GRÁFICOS DE PRECIOS

Operaciones de Forex para principiantes, parte 7: psicología del mercado, tipos de gráficos, análisis de tendencias

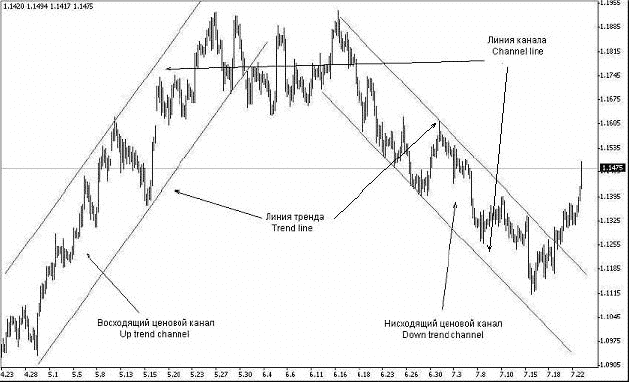

Líneas de Tendencia y Líneas de Canal

Líneas de tendencia en el análisis de tendencias no pueden ser subestimadas porque sirven para dividir el espacio de precios en dos zonas: la zona donde el precio se mantiene dentro de la tendencia existente es la más probable.

La zona donde el precio emerge sugiere un cambio en la tendencia actual.

La línea de tendencia actúa como un divisor de aguas (watershed): el cruce del precio por este divisor señala una reversión de tendencia.

En una tendencia alcista, la línea de tendencia se dibuja como una línea de soporte (support line).

En una tendencia bajista, se marca como una línea de resistencia (resistance line).

De hecho, hasta que el precio cruce la línea de tendencia (línea de soporte) en una tendencia alcista, no se puede concluir que esta tendencia ha terminado y ha comenzado una tendencia bajista o una tendencia lateral.

De manera similar, en una tendencia bajista, solo el cruce del precio por la línea de tendencia (línea de resistencia) indica un posible cambio de tendencia.

Líneas de canal son líneas paralelas a la línea de tendencia y se construyen de manera que dentro de la tendencia existente, todos los precios están encerrados entre la línea de tendencia y la línea de canal.

El canal formado al dibujar líneas paralelas (línea de tendencia y línea de canal) representa el rango de negociación óptimo.

La dirección del canal – descendente, ascendente o lateral – determina la tendencia del mercado.

Si los precios fluctúan entre dos líneas rectas paralelas (líneas de canal), podemos hablar de la presencia de un canal ascendente, descendente o horizontal.

Cuando el precio está confinado dentro de un cierto canal de precios, la tarea del trader de obtener ganancias se simplifica notablemente.

Abrir posiciones en la dirección de la tendencia cuando el precio rebota en la línea de tendencia es una entrada ideal al mercado.

En contraste, cuando el precio se acerca a la línea de canal, cerrar posiciones permite asegurar la máxima ganancia, que es el punto más óptimo para la toma de ganancias.

Cuando el precio sale del canal de precios, generalmente se mueve en la dirección de la salida por el 60-80% del ancho del canal.

Construir líneas de tendencia, líneas de soporte/resistencia, líneas de canal, y niveles son subjetivos.

Cada persona interpreta estos fenómenos a su manera.

Con un enfoque tan personal, el número de líneas y niveles puede volverse excesivo, mientras que en realidad son necesarias menos líneas.

En su libro “Análisis Técnico – La Nueva Ciencia“, Thomas DeMark presenta varios criterios que reducen el número de líneas trazadas y acercan su número al número real de líneas de tendencia.

Aquí hay algunos extractos de su libro.

Construcción de Líneas de Tendencia (Trend Lines)

Como cualquier aspecto de la cartografía, dibujar una línea de tendencia es una forma de arte.

A veces, una línea que inicialmente parece precisa necesita ser descartada.

Sin embargo, aquí hay algunas reglas que te ayudarán a identificar la línea correcta.

Primero que todo, debe haber señales claras de una tendencia.

Esto significa que para dibujar una línea de tendencia alcista, debes tener al menos dos mínimos más bajos, siendo el segundo mínimo más alto que el primero.

Naturalmente, siempre se requieren dos puntos para dibujar una línea.

Una vez que se marcan dos puntos consecutivos descendentes, donde el siguiente mínimo es más alto que el anterior, en el gráfico, se conectan mediante una línea recta trazada de izquierda a derecha.

Una vez confirmada la naturaleza de la tendencia, la línea de tendencia puede utilizarse eficazmente para abordar varios aspectos.

Uno de los principios fundamentales de una tendencia es que una tendencia en curso tiende a continuar su movimiento.

Por lo tanto, una vez que una tendencia gana cierto impulso y la línea de tendencia está en un ángulo específico, ese ángulo generalmente permanecerá consistente a medida que la tendencia se desarrolla más.

En este caso, la línea de tendencia te ayudará a identificar los puntos extremos de las fases correctivas y, lo que es más importante, indicar la posibilidad de una reversión de tendencia.

Supongamos que estamos tratando con una tendencia alcista.

En este caso, los inevitables retrocesos correctivos o intermedios se acercarán o tocarán la línea de tendencia ascendente.

Dado que un trader espera comprar en las caídas en una tendencia alcista, la línea de tendencia servirá como un nivel de soporte (support level) debajo del mercado, que puede utilizarse como una zona de compra.

Por el contrario, si la tendencia es una tendencia bajista, la línea de tendencia puede utilizarse como un nivel de resistencia (resistance level) para vender.

Varios parámetros caracterizan la línea de tendencia.

La característica más importante de una línea de tendencia es su ángulo de inclinación: indica la fuerza de la tendencia.

Refleja el sentimiento del mercado de la tendencia dominante.

Otro aspecto importante es el método de dibujo de una línea de tendencia.

Muchos analistas prefieren construir líneas de tendencia a través de puntos extremos.

Sin embargo, Elder cree que tales líneas se dibujan mejor a través de áreas de actividad comercial densa, ya que el objetivo es identificar el sentimiento prevalente del mercado, no los valores atípicos.

Algunos traders prefieren dibujar líneas de tendencia a través de puntos de precio de cierre.

Sin embargo, este enfoque no es completamente adecuado; aunque el precio de cierre es un valor significativo, representa solo un aspecto específico de la dinámica de precios dentro de todo el período.

Por lo tanto, algunos analistas argumentan que la línea de tendencia debe construirse considerando tanto los mínimos como los máximos de los precios.

En consecuencia, cada trader puede elegir su propio método para construir una línea de tendencia.

Consideremos uno de los métodos para elegir dos puntos críticos necesarios para construir una línea de tendencia.

Construcción y Selección de Puntos TD

Los movimientos de precios del mercado generalmente se ven retrospectivamente: del pasado al futuro, por lo que las fechas en el gráfico se enumeran de izquierda a derecha.

En consecuencia, las líneas de oferta y demanda (líneas de tendencia) se construyen y colocan en el gráfico de izquierda a derecha.

Sin embargo, esta intuición es defectuosa.

El movimiento de los precios en el momento presente es más importante que el movimiento del mercado en el pasado.

En otras palabras, las líneas de tendencia estándar deben dibujarse de derecha a izquierda para que los datos de mercado más recientes estén en el lado derecho del gráfico.

Los puntos de pivote de precio de oferta importantes se determinan cuando se registra un precio alto, por encima del cual los precios no han subido el día inmediatamente antes o después de él.

De manera similar, los puntos de pivote de precio de demanda importantes se determinan cuando se registra un precio bajo, por debajo del cual los precios no han bajado inmediatamente antes o después de él.

Estos puntos clave se llaman puntos TD.

Las líneas de tendencia se dibujan a través de puntos TD.

Cualquier desequilibrio entre oferta y demanda se refleja en el gráfico mediante la aparición de nuevos puntos TD.

A medida que aparecen, las líneas TD se ajustan constantemente.

Por lo tanto, es importante determinar los últimos puntos TD y dibujar líneas TD a través de ellos.

Existen dos métodos para mejorar la selección de puntos TD.

Un factor importante en la selección de puntos TD son los precios de cierre dos días antes de la formación del punto de pivote de precio alto y el punto de pivote de precio bajo.

- Al formar un punto de pivote de precio bajo, además de ser el precio más bajo del día, debe ser más alto que el punto de pivote de precio bajo anterior y más bajo que el precio de cierre dos días antes de su registro.

- Al formar un punto de pivote de precio alto, además de ser el precio más alto del día, debe ser más bajo que el punto de pivote de precio alto anterior y más alto que el precio de cierre dos días antes de su registro.

Los máximos y mínimos registrados sin métodos de mejora de selección de puntos TD se llaman máximos y mínimos “gráficos”.

Los máximos y mínimos registrados utilizando las técnicas de mejora de selección de puntos TD se denominan máximos y mínimos “verdaderos”.

Evaluar la validez de un punto dado también requiere comparar dos valores de precio: el último punto de pivote de precio alto (o bajo) y el precio de cierre del día inmediatamente siguiente.

La validez del punto de pivote de precio bajo es cuestionable si el precio de cierre del día después de su registro es inferior al valor calculado de la tasa de avance de la Línea TD.

De manera similar, la validez del punto de pivote de precio alto es dudosa si el precio de cierre del día después de su registro es superior al valor calculado de la tasa de descenso de la Línea TD.

Estas correcciones reducen significativamente el número de puntos TD y, en consecuencia, el número de líneas TD.

Al mismo tiempo, aumentan la importancia de los puntos TD y la fiabilidad de las líneas TD para determinar niveles de soporte y resistencia y calcular proyecciones de precios.

Líneas TD Más Largas

Las líneas TD descritas anteriormente tienen una magnitud de Nivel 1.

Se necesitan tres días para determinar cada punto TD utilizado para construirlas.

Una línea TD dibujada a partir de dos de estos puntos es insignificante ya que puede tomar tan solo cinco días para formar dos puntos TD.

Sin embargo, un trader a menudo necesita una perspectiva a más largo plazo de los desarrollos de precios.

Para dibujar una Línea TD de magnitud Nivel 2, cada punto TD necesita al menos 5 días para formarse: el punto de pivote de precio alto debe estar rodeado a cada lado por dos máximos más bajos, y el punto de pivote de precio bajo por dos mínimos menos bajos.

En consecuencia, para construir una línea TD con la longitud del tercer nivel (magnitud de Nivel 3), se necesitan al menos 7 días para registrar cada punto TD, y así sucesivamente.

En este caso, todos los puntos TD de un nivel de extensión superior son simultáneamente puntos TD de un nivel de extensión inferior.

Sin embargo, no todos son puntos “activos” del primer nivel porque solo los dos últimos son válidos como primeros puntos TD.

La línea TD de los niveles de extensión segundo y superiores obedece las mismas leyes que las líneas TD del primer nivel.

Todos los niveles de líneas TD utilizan los mismos proyectores de precios.

Es preferible trabajar con líneas TD de primer nivel.

Dos razones determinan esta elección:

- Usar líneas TD de orden superior aumenta la probabilidad de que la línea de tendencia se rompa antes de que el último punto TD esté completamente formado, haciendo que el trader pierda una oportunidad rentable de abrir una posición.

- A medida que aumenta el nivel de la línea TD, la probabilidad de que ocurra una señal opuesta antes de que se realice el objetivo de precio aumenta proporcionalmente.

Rupturas de Líneas de Tendencia

Rupturas de líneas de tendencia indican que el grupo dominante está perdiendo su posición dominante.

Sin embargo, la clave aquí no es sacar conclusiones prematuramente.

Ahora, abordamos la cuestión de los criterios para una verdadera ruptura de la línea de tendencia.

Esta pregunta no es sencilla, y algún grado de subjetividad es inevitable al responderla.

Una ruptura de una línea de tendencia solo es válida cuando los precios cierran al otro lado de la línea de tendencia.

En general, una ruptura de línea de tendencia al cierre del día significa mucho más que una simple ruptura intradía.

Sin embargo, a veces, incluso una ruptura del precio de cierre del día es insuficiente para indicar una verdadera ruptura de línea de tendencia.

La mayoría de los analistas emplean varios filtros de precio y tiempo para eliminar señales falsas.

Un ejemplo de un filtro de precio es el criterio de romper la línea de tendencia por un cierto número de puntos.

El filtro de tiempo más común es la llamada regla de dos intervalos.

En otras palabras, una ruptura de la línea de tendencia se considera verdadera si, durante dos intervalos consecutivos (por ejemplo, días), los precios de cierre permanecen fuera de ella.

Cabe señalar que los filtros de tiempo y precio también se utilizan para evaluar importantes niveles de soporte y resistencia, no solo las principales líneas de tendencia.

Muy a menudo, una ruptura de una línea de tendencia es el primer signo de un cambio en la tendencia.

Uno de los métodos para determinar los objetivos de precio mínimos cuando se rompe una línea de tendencia es el llamado método de encontrar proyecciones de precio TD, que se describe a continuación.

Proyecciones de Precio

Existen tres métodos para calcular proyecciones de precio después de una verdadera ruptura de línea de tendencia.

Se les llama proyectores de precio TD.

Proyector de Precio 1 es el más fácil de calcular pero tiene la menor precisión.

Se define de la siguiente manera: Cuando ocurre una ruptura de precio de una línea TD descendente, los precios generalmente continúan moviéndose al alza por al menos la distancia entre el mínimo de precio por debajo de la línea TD y el punto de precio en la línea TD inmediatamente por encima de él, añadido al precio en el punto de ruptura.

Cuando ocurre una ruptura de precio de una línea TD ascendente, los precios continúan moviéndose a la baja hasta un nivel calculado de la siguiente manera: la distancia desde el precio alto por encima de la línea TD hasta el punto de precio en la línea TD inmediatamente por debajo de él se resta del precio en el punto de ruptura.

A menudo, los objetivos de precio pueden determinarse “a ojo”, pero la mayoría de los traders requieren más precisión.

La tasa de cambio de la línea TD puede calcularse de la siguiente manera: la diferencia entre los puntos TD se divide por el número de días entre ellos (excluyendo días sin operaciones).

Puedes calcular con precisión el precio de ruptura multiplicando el número adicional de días de negociación desde el último punto TD hasta el punto de ruptura por la tasa de cambio.

Al añadir al (o restar del) precio de ruptura la diferencia entre el punto en la línea TD y el precio bajo (alto) directamente debajo (encima) de él, dependiendo de si es una compra o una venta, se puede determinar un objetivo de precio.

Proyector de Precio TD 2 es algo más complicado.

Por ejemplo, si una línea TD descendente se rompe hacia arriba, en lugar de seleccionar el precio mínimo por debajo de ella, se elige el mínimo intradía por debajo de la línea TD en el día con el precio de cierre más bajo.

Este valor luego se añade al precio de ruptura.

El mínimo intradía más pequeño a menudo se registra en el día con el precio de cierre más bajo.

En este caso, Proyector de Precio 1 es idéntico a Proyector de Precio 2.

Para calcular el proyector de precio en caso de una ruptura a la baja de una línea TD ascendente, el día clave se considera el día con el precio de cierre más alto o, más precisamente, el precio alto intradía en ese día.

Puede parecer que el Proyector de Precio TD 2 es más preciso y conservador que el Proyector de Precio 1, pero no siempre es así.

Por ejemplo, supongamos que la tasa de avance o descenso es particularmente rápida, y el cierre bajo en una tendencia bajista o el cierre alto en una tendencia alcista (día clave para Proyector 2) ocurre antes que el mínimo o máximo intradía.

En ese caso, el objetivo de precio obtenido usando el Proyector de Precio 2 es mayor.

Por el contrario, si un día clave para el Proyector 2 ocurre después de un mínimo o máximo intradía, el Proyector de Precio 2 proporciona un objetivo de precio más pequeño.

Proyector 3 es aún más conservador, calculado como la diferencia entre la línea TD y el precio de cierre por debajo de ella (por encima de ella) en el día en que ocurre el valor mínimo intradía de precio (valor máximo intradía de precio).

Por qué las proyecciones de precio pueden no funcionar:

- Hubo una ruptura de una línea TD de dirección opuesta, resultando en una nueva señal que contradice la original. En este caso, una nueva señal, indicando el comienzo de una nueva tendencia opuesta, se vuelve efectiva, reemplazando la anterior. Los objetivos de precio calculados se cancelan.

- La señal de ruptura de la línea TD fue falsa desde el principio. Alternativamente, un evento inesperado pudo haber alterado bruscamente el equilibrio de oferta y demanda, causando que los precios se reviertan inmediatamente después de la ruptura. Esto se hace evidente al día siguiente cuando se registra el precio de la primera operación. Si la línea TD actual es descendente, el precio al abrir puede caer por debajo de esta línea previamente rota y luego continuar bajando o declinar bruscamente al abrir, formando una brecha de precio, y caer por debajo de la línea TD al cierre. En el caso de una línea TD ascendente, la validez de una ruptura de precio es dudosa si al día siguiente, el precio de apertura o cierre vuelve a subir por encima de la línea TD ascendente, formando una brecha de precio, y los precios continúan creciendo.

Evaluación de la Veracidad de las Rupturas de Precio Intradía

Existen tres Calificadores de Ruptura TD: dos patrones de precio formados el día antes de la ruptura esperada y un patrón formado el día de la ruptura.

Supongamos que el mercado está sobrevendido (sobrecomprado) el día antes de la ruptura.

En ese caso, es más probable que la presión de compra (venta) no disminuya después de la ruptura, creando así solo la ilusión de una posible fortaleza (debilidad) en el mercado.

Si el precio de cierre en la víspera de la ruptura alcista es inferior al del día anterior (una condición de sobreventa), entonces la probabilidad de una verdadera ruptura intradía aumenta.

En este caso, recomendamos abrir una posición cuando la línea de tendencia se cruce intradía.

Por el contrario, si el precio de cierre el día antes de la ruptura alcista de la línea de tendencia es superior al del día anterior, es posible una ruptura falsa.

Si el precio de cierre aumenta el día antes de la ruptura a la baja, la probabilidad de que la ruptura intradía sea verdadera aumenta, permitiéndote entrar al mercado.

Si el precio de cierre ha disminuido en la víspera de la ruptura, entonces es posible una ruptura falsa.

Estas reglas son la esencia del Calificador de Ruptura TD 1.

La señal para abrir una posición puede ser el precio de cierre, indicando un mercado sobrevendido (sobrecomprado), y el precio de apertura por encima de la línea TD descendente o por debajo de la línea TD ascendente (Calificador de Ruptura TD 2).

Tal precio de apertura sugiere una fortaleza (debilidad) extrema en el mercado.

Justifica abrir una posición, incluso si los precios de cierre el día anterior indicaron que no es recomendable.

Esencia del Calificador de Ruptura TD 3: Una señal de compra es verdadera si la suma del precio de cierre en la víspera de la ruptura y la diferencia entre el precio de cierre y el precio bajo en el mismo día (o el precio de cierre dos días antes de la ruptura, si es menor) es menor que el precio de ruptura.

Una señal de venta es verdadera si la diferencia entre el cierre en la víspera de la ruptura y la diferencia entre el alto (o el cierre dos días antes de la ruptura, si es mayor) y el cierre en el mismo día es mayor que el precio de ruptura.

Longitudes de Corrección

Las tasas de cambio en el mercado Forex cambian de manera zigzagueante.

A menudo, los precios se mueven en contra de la tendencia existente.

Este movimiento se llama retroceso (pullback) o corrección.

En el análisis técnico, se utilizan ampliamente los números Fibonacci y los coeficientes, que, como sabes, tienen cierto significado místico.

Al calcular las longitudes de la corrección (el valor del retroceso de precio contra la tendencia), se utilizan los coeficientes Fibonacci de 0.382 y 0.618, así como el coeficiente de 0.5.

En un mercado Forex fuerte (donde la tasa de cambio de la tasa de cambio es más de 40 puntos por minuto), la longitud de corrección suele ser 0.382 de la longitud de la tendencia anterior.

En un mercado Forex promedio (donde la tasa de cambio de la tasa de cambio está dentro de 20-40 puntos por minuto), la longitud de corrección suele ser igual a 0.5 de la longitud de la tendencia anterior.

La longitud máxima de corrección es 0.618.

Este nivel es el más interesante en términos de entrar al mercado porque romper este nivel ya no se considera una corrección sino una reversión de tendencia.

Así, el trader abre una posición en la dirección de la tendencia y al mismo tiempo establece una orden de stop-loss 20 puntos por debajo de este nivel de corrección.

A continuación se muestra un gráfico de la tasa EUR/USD de 240 minutos, en el que están pendientes tres longitudes de corrección.

Como se puede ver en la figura, el precio no logró romper el tercer nivel de corrección y la tendencia alcista continuó.

Para estrategias de trading avanzadas, considera usar el xCustomEA, un asesor de trading universal para indicadores iCustom.

Mejora tu eficiencia de trading con el VirtualTradePad (VTP) Trading Panel, un panel de trading para operaciones con un clic desde gráficos y teclado.

Utiliza el TickSniper Asesor Experto Automático para un scalping preciso de ticks.

Sincroniza tus operaciones a través de múltiples terminales con Copylot – Copiador de Forex para MetaTrader.

Gestiona tus posiciones de manera efectiva usando Assistant – el mejor panel de trading gratuito para soportar posiciones y operaciones con StopLoss real/virtual, TakeProfit y Trailing Stop.

Duplica tus operaciones y posiciones sin problemas con el Duplicator – Duplicación de Operaciones/Posiciones en MetaTrader.

Backtestea tus estrategias con el Tester Pad Simulador de Trading Forex.

Automatiza tu trading con el Tick Hamster Robot de Trading Automático.

Aprende cómo navegar en el Mercado MetaTrader para comprar, alquilar, actualizar e instalar asesores.

Para solucionar problemas, consulta Informes de Expertos MT5 y Archivos de Registro del Servidor.

Puedes Leer Otros Capítulos

Trading Forex para Principiantes Parte 7: Psicología del Mercado, Tipos de Gráficos, Análisis de Tendencias

Datos fundamentales, psicología del mercado y toma de decisiones, Principales tipos de gráficos, ANÁLISIS DE TENDENCIA

Trading Forex para Principiantes Parte 9: MODELOS GRÁFICOS DE PRECIO

MODELOS GRÁFICOS DE PRECIO, MODELOS REVERSOS, PATRONES DE CONTINUACIÓN, PATRONES DE CONTINUACIÓN Y REVERSIÓN,

Esta publicación también está disponible en: English Portuguese Español Deutsch Français Русский Українська Indonesian Italiano العربية Chinese 日本語 한국어 Türkçe ไทย Tiếng Việt